■米ドル安のモメンタムは、ひとまず一服!

為替マーケットはまだら模様の様相を強めている。

ユーロ/米ドル、英ポンド/米ドルなどのメジャー通貨ペアは高値保ち合いが続いているものの、米ドル/スイスフランや米ドル/カナダドルは安値からの反発を続けている。

しかし、各通貨ペアともに、目先のメドとされていたレジスタンスのブレイクという「決定打」を放てないでいるだけに、見通しは不透明だ。

前回のコラムでは、米ドル全体のベアトレンド(弱気相場)がさらに進行するかどうかは、米ドル/スイスフランの底割れで判断できるということを指摘した(「米ドル安トレンドが再開したかどうか米ドル/スイスフランを見ればわかる!」参照)。

ちなみに、同通貨ペアは前の週の安値である1.0623フランから、7月30日(木)には1.0935フランまで反騰している。従って、米ドル安のモメンタムはとりあえず一服した格好だ。

■7月最終週に見られた2つの「おもしろい現象」

ところで、7月最終週(27~31日)になって、2つの「おもしろい現象」が見受けられた。

・1つ目は、28日(火)に発表となった米国の消費者信頼感指数の悪化で、米ドルが買い戻され、29日(水)の上海株式市場の急落が、米ドル全体をさらに押し上げたこと。

・2つ目は、米ドル/円とクロス円(米ドル以外の通貨と円との通貨ペア)が、そのような相場に反応せず、堅調な値動きを保っていること。

1つ目については、リスク選好意欲の後退、つまり、投資家のリスク回避の姿勢が米ドルの買い戻しにつながるという従来の構図に変化はない。

しかし、株式相場のパフォーマンスとはかけ離れている。

本来、これらのニュースに対しては、株式市場のほうが敏感に反応しがちだ。ところが、今回はどちらかと言うと、為替市場のほうが反応していて、マーケットの「バロメーター」になっているように思える。

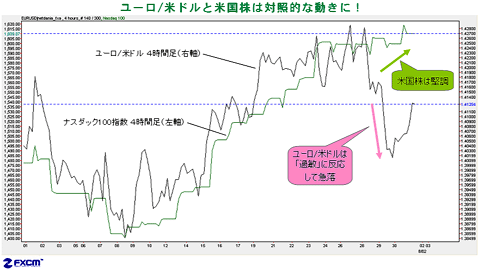

(出所:米国FXCM)

上のチャートは、ユーロ/米ドルと米国株式市場のナスダック指数を「4時間足」で比較したものだ。

ほぼ一本調子の上昇トレンドを保っているナスダック指数と、28~30日に急落したユーロ/米ドルは対照的で、印象深い値動きとなった。

30日(木)は、ダウ指数、S&P500指数、ナスダック指数は揃って年初来高値を更新しているが、ユーロ/米ドルの切り返しは限定的だった。

■「原油高=ユーロ/米ドル上昇」の相関性は不変!

一方、ユーロ/米ドルとWTI(NY原油)先物の値動きとの相関性は崩れていないようだ。下に示した比較図(1時間足)を見れば一目瞭然だ。

上のチャートは、ユーロ/米ドルと米国株式市場のナスダック指数を「4時間足」で比較したものだ。

ほぼ一本調子の上昇トレンドを保っているナスダック指数と、28~30日に急落したユーロ/米ドルは対照的で、印象深い値動きとなった。

30日(木)は、ダウ指数、S&P500指数、ナスダック指数は揃って年初来高値を更新しているが、ユーロ/米ドルの切り返しは限定的だった。

■「原油高=ユーロ/米ドル上昇」の相関性は不変!

一方、ユーロ/米ドルとWTI(NY原油)先物の値動きとの相関性は崩れていないようだ。下に示した比較図(1時間足)を見れば一目瞭然だ。

(出所:米国FXCM)

そうなると、リスク選好といった従来の解釈が通用しなくなる恐れも出てくる。株式市場だけが楽観視しすぎたか、それとも為替と原油の両市場のトレーダーがビビり過ぎたのか?

結論から申し上げると、私は後者の可能性が高いとみる。つまり、投資家マインドはかなり改善されており、リスク回避による米ドル高は続かないとみているのだ。

株式市場のパフォーマンスのほうが、引き続きマーケットのバロメーターとなっている可能性が高く、為替と原油の両市場がその後に続くだろう。

そうなると、リスク選好といった従来の解釈が通用しなくなる恐れも出てくる。株式市場だけが楽観視しすぎたか、それとも為替と原油の両市場のトレーダーがビビり過ぎたのか?

結論から申し上げると、私は後者の可能性が高いとみる。つまり、投資家マインドはかなり改善されており、リスク回避による米ドル高は続かないとみているのだ。

株式市場のパフォーマンスのほうが、引き続きマーケットのバロメーターとなっている可能性が高く、為替と原油の両市場がその後に続くだろう。

もっとも、株式市場とは違って、為替と先物取引は典型的な「ゼロサム・ゲーム」であるだけに、トレーダーの過敏反応は当然の現象と受け止めるべきだ。

思惑が外れた、あるいは何らかの材料が入ったとたんに、皆がいっせいに手仕舞いに走り、その手仕舞いがさらなる損切りを引き起し、値動きを拡大させるといったケースはよく観察される。

■「ゼロサム・ゲーム」だからこそ起きる現象とは?

「ゼロサム・ゲーム」においては、一方の賭けが大き過ぎると、賭けた方向が正しいとしても、なかなかその方向へと進まない場合がある。なぜなら、誰かが損をしないと儲けが出ないためだ。

また、一方向への賭けが膨らみ過ぎると、少しトレンドが動いただけで、我先にと利益を確定しようとする輩(やから)が必ず現れる。それは、逆方向へとトレンドが動くことにつながるから、鮮明なトレンドとはなりにくい。

そこで、時には「振り落とし」と呼ばれる相場の値動きが起きる。

たとえば、メイントレンドが上昇基調にあるとして、あまりにも多くのトレーダーが正しい方向のポジション、つまりロングポジション(買い持ち)を持っている場合、何らかの材料が出た際に一気に急落し、かなりのポジションが決済されてしまうことがある。

それによって相場は「身軽」になり、元の方向である上昇基調に復帰して、さらなる高値を更新していくこととなる。

また、一時の急落によってトレンドの転換、この場合ならば、上昇基調から下落基調になったと考えるトレーダーもいる。彼らはショートポジション(売り持ち)を持つから、その後の高値更新がショートポジションの手仕舞いを迫って、一段高をもたらすこととなる。

ここまで述べてきたことを、ユーロに当てはめてみる。

シカゴのIMMの通貨先物市場では、9月限のユーロの未決済ポジションが、前日と比べて13950枚も減少していた。従って、ユーロは今後、逆に上昇しやすいのではないかと考えている。

■円ロングが膨らみすぎて、円売りに!?

そして、前のページに書いた2つ目の「おもしろい現象」、つまり、円のパフォーマンスについて、円の役割が転換した可能性が高くなった。

すなわち、円はもはや「リスク回避先」ではなくなり、もう1度売られる公算が大きい。

思惑が外れた、あるいは何らかの材料が入ったとたんに、皆がいっせいに手仕舞いに走り、その手仕舞いがさらなる損切りを引き起し、値動きを拡大させるといったケースはよく観察される。

■「ゼロサム・ゲーム」だからこそ起きる現象とは?

「ゼロサム・ゲーム」においては、一方の賭けが大き過ぎると、賭けた方向が正しいとしても、なかなかその方向へと進まない場合がある。なぜなら、誰かが損をしないと儲けが出ないためだ。

また、一方向への賭けが膨らみ過ぎると、少しトレンドが動いただけで、我先にと利益を確定しようとする輩(やから)が必ず現れる。それは、逆方向へとトレンドが動くことにつながるから、鮮明なトレンドとはなりにくい。

そこで、時には「振り落とし」と呼ばれる相場の値動きが起きる。

たとえば、メイントレンドが上昇基調にあるとして、あまりにも多くのトレーダーが正しい方向のポジション、つまりロングポジション(買い持ち)を持っている場合、何らかの材料が出た際に一気に急落し、かなりのポジションが決済されてしまうことがある。

それによって相場は「身軽」になり、元の方向である上昇基調に復帰して、さらなる高値を更新していくこととなる。

また、一時の急落によってトレンドの転換、この場合ならば、上昇基調から下落基調になったと考えるトレーダーもいる。彼らはショートポジション(売り持ち)を持つから、その後の高値更新がショートポジションの手仕舞いを迫って、一段高をもたらすこととなる。

ここまで述べてきたことを、ユーロに当てはめてみる。

シカゴのIMMの通貨先物市場では、9月限のユーロの未決済ポジションが、前日と比べて13950枚も減少していた。従って、ユーロは今後、逆に上昇しやすいのではないかと考えている。

■円ロングが膨らみすぎて、円売りに!?

そして、前のページに書いた2つ目の「おもしろい現象」、つまり、円のパフォーマンスについて、円の役割が転換した可能性が高くなった。

すなわち、円はもはや「リスク回避先」ではなくなり、もう1度売られる公算が大きい。

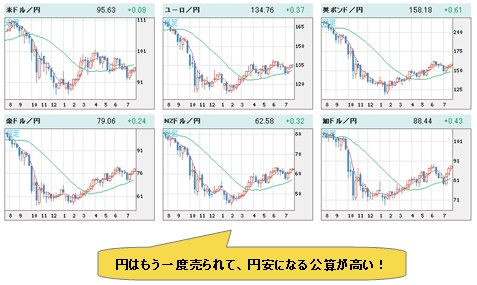

世界の通貨 vs 円 週足

(リアルタイムチャートはこちら → FXチャート&レート:世界の通貨 vs 円 週足)

足元で見られている円の軟調地合いは、特に米ドルに対して顕著であるが、市場参加者が十分過ぎるほどのロングポジション(円買い/米ドル売り)を持っていた可能性が高いことを示している。

もうロングポジションが膨らみすぎているために、本来なら円が買われるべき材料に対しても、円買いが進んでいないのだ。

ただし、最近の相場では、あたかも円高を必然視するような傾向が強い点には注意が必要だろう。それは円安バイアスがかかり、円安を必然視していた2006年、2007年と、相場の方向は逆だが、状況は似ているからだ。

足元で見られている円の軟調地合いは、特に米ドルに対して顕著であるが、市場参加者が十分過ぎるほどのロングポジション(円買い/米ドル売り)を持っていた可能性が高いことを示している。

もうロングポジションが膨らみすぎているために、本来なら円が買われるべき材料に対しても、円買いが進んでいないのだ。

ただし、最近の相場では、あたかも円高を必然視するような傾向が強い点には注意が必要だろう。それは円安バイアスがかかり、円安を必然視していた2006年、2007年と、相場の方向は逆だが、状況は似ているからだ。

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)