YouTube動画「月刊!志摩力男」では、志摩さんがより注目している長期的なテーマをピックアップし動画で解説します。動画を視聴したら、続けて最新コラムをご覧ください。

予想以上に「ハト派」だったパウエル議長の講演

12月1日(金)、注目されたパウエル議長のスペルマン大学における講演。数日前、ウォラー理事が「利下げ」に言及し市場が金融緩和方向に走ったため、パウエル議長はインフレ抑制重視の姿勢から市場をたしなめる方向に、すなわち、従来通りややタカ派方向の発言を行うと見られていましたが、予想以上にハト派的でした。

スペルマン大学で行われたパウエル議長の講演は予想以上にハト派的だった (C)Bloomberg/Getty Images News

その前日(11月30日(木))、NY連銀のウィリアムズ総裁は「2%の物価目標に向けて、景気抑制的なスタンスをかなりの期間維持するのが適切だ」と発言、タカ派的スタンスを維持しました。

NY連銀総裁はFOMC(米連邦公開市場委員会)では副議長です。執行部として意見統一されているはずなので、当然、パウエル議長もタカ派スタンスでそろえるものと思われていました。

実際、パウエル議長は、

「FOMCが十分抑制的スタンスを達成したと確信もって結論付けるのは時期尚早であり、またいつ政策が緩和されるかを推測するのも時期尚早である」

「私達は、そうすることが適切になれば、さらに政策を引き締める用意がある」

と、従来どおりタカ派的スタンスを示しました。

しかし、同時に

「私たちが取ってきた強力な措置は、政策金利を制限的な領域に大きく移行させた。これは、金融引き締め政策が経済活動とインフレに下方圧力をかけていることを意味する」

「利上げの効果が実態経済に影響を及ぼすまでタイムラグがあり、その効果はまだ完全に表れていない可能性が高い」

とも発言しました。

つまり、(1)現在の政策が景気抑制的であることを認め、(2)引き締めの効果はこれからさらに強まり、場合によっては引き締めすぎになる可能性がある、と認めたことになります。

これは従来よりも一歩踏み込んだ「ハト派的」表現と言えます。

ただ、これはあとから講演内容を読んで初めて認識できたことです。当初は、予想通りタカ派的な発言に聞こえたのですが、マーケットの反応が予想に反し、急激に金融緩和方向に進んだので驚きました。

正直、英語ネイティブでないと瞬時には判断できないところかなと思いました。

★志摩力男さんの有料メルマガ「志摩力男のグローバルFXトレード!」では、世界情勢の解説に定評がある志摩氏が、その分析に基づいたポジションや、実践的な売買アドバイスをメルマガで配信! メルマガ登録後10日間無料です。

パウエル議長がハト派的と解釈されかねない表現を入れた理由

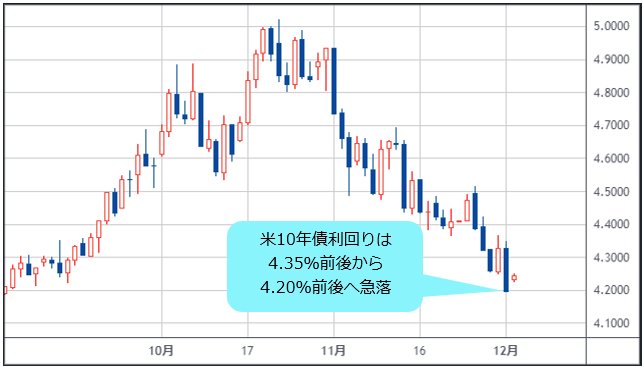

パウエル講演を受けて、米2年金利は4.7%前後から4.55%へ、米10年は4.35%前後から4.20%前後へと急落しました。

(出所:TradingView)

(出所:TradingView)

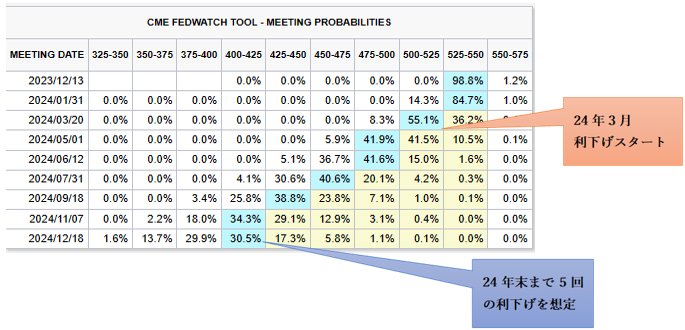

そしてCME(シカゴ・マーカンタイル取引所)の Fed Watchでは、市場参加者の考える利下げのタイミングが来年(2024年)3月へと早まりました。来年5回の利下げを想定しています。

(※筆者提供)

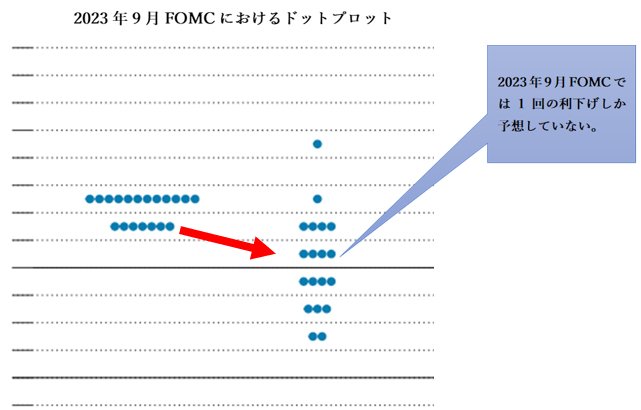

9月のFOMCで示されたドットチャート(ドットプロット)では、関係者のほとんどは来年1回の利下げしか予想していません。この差が12月13日(日本時間14日午前4時結果公表)のFOMCでどのように表現されるのか注目です。

(※筆者提供)

しかし、パウエル議長はどうしてハト派的と解釈されかねない表現を入れてきたのか。この点が今後も重要になってきそうです。この点については、ニック・ティミラオス氏が気の利いた記事をウォール・ストリート・ジャーナルに出しています。

Fed’s Interest Rate Hikes Are Probably Over, but Officials Are Reluctant to Say So

(出所:ウォールストリート・ジャーナル)

(※FRBの利上げはおそらく終了したが、当局者はそう言いたがらないのだ)

ウォラー理事が利下げに言及したのには唐突で違和感がありました。通常、インフレを完全に抑えるまで、利下げへの言及は慎まなければならないからです。

しかし、ウォラー理事が「利下げ」と言ったのは、ニック・ティミラオス氏の質問に対する回答の中です。時にはFRB(米連邦準備制度理事会)のメッセンジャーとなるニック・ティミラオス氏ですから、これは当初より仕組まれていた質問&回答と判断すべきだったのでしょう。私はこの点に気付きませんでした。

そうなると、ウォラー発言から、パウエル議長の微妙に「ハト派」発言にも繋がりが出てきます。これは連携プレーだったのです。

そしてなぜ連携しなければならなかったのかというと、FRBのハト派シフトを市場に対する衝撃なく進めたかったからではないかと推測しています。

なぜハト派にシフトするのか? やはり、インフレ以上に景気減速が心配になってきたからでしょう。

経済指標を見ていても、景気減速ははっきりとはわかりません。しかし、先週(11月26日~)発表されたベージュブック(地区連銀景況報告)は、比較的急速な景気後退を色濃く出してきました。

ベージュブックは冒頭に“Overall Economic Activity”(全体的な経済活動)として、米国経済全体について要約するのですが、今回は以下のような内容でした。

On balance, economic activity slowed since the previous report, with four Districts reporting modest growth, two indicating conditions were flat to slightly down, and six noting slight declines in activity.

(全体として、前回報告から経済活動は減速し、4地区が緩やかな成長を、2地区が横ばいからわずかに低下したことを、6地区が活動のわずかな低下を指摘しました)

米国全体で12地区ありますが、そのうち8地区で経済活動の減速を認めました。これは今回の引き締め局面において初めてのことです。

参考までに過去数回分を振り返ってみます。

【10月18日】

大半の地区では、9月の経済報告以降、経済活動にほとんど変化はない。

【9月6日】

ほとんどの地区で、7月と8月の経済成長は緩やかであった。

【7月12日】

全体的な経済活動は、5月下旬以降やや増加した。5地区が微増または緩やかな増加、5地区が変化なし、2地区が微減または緩やかな減少と報告した。

【5月31日】

4月と5月初旬の経済活動は、全体的にほとんど変化しなかった。4地区が小幅な増加、6地区が変化なし、2地区が小幅から中程度の減少と報告した。

【4月19日】

全体的な経済活動は、ここ数週間ほとんど変化していない。9地区では、今期の経済活動は変化なし、またはわずかな変化のみであったが、3地区では緩やかな成長を示した。将来の成長に対する期待もほぼ横ばいだったが、2地区では見通しが悪化した。

約半年ほど振り返ってみましたが、経済活動は変化していないか、緩やかな拡大と報告されています。今回のように「減速した」とはっきりと認めていません。

米国経済が減速すれば、話が根本的に変わってくる可能性がある

ベージュブックが発表される前日(11月29日)に、米国の7-9月期GDP(改定値)が発表されましたが、速報値の+4.9%を上回る+5.2%というものすごい数字でした。

あらためて米国経済の好調さを示したわけですが、すべての経済予測はダントツに素晴らしい米国経済というものが前提になっています。もし米国経済が急激に減速するのであれば、すべての経済予測が修正されなければなりません。

前回のコラムでは、米国経済に楽観的なグループと悲観的なグループ2つがあると紹介し、米国経済に対する見方の違いが相場見通しの違いになっていると説明しました。

【※関連記事はこちら!】

⇒米ドル/円は多少の調整があっても152円突破に向けた動きを想定。膨大な日米金利差を前に円安克服には相当の時間がかかるか(11月27日、志摩力男)

楽観的なグループは、米国経済が減速したとしてもわずかであり、基本的に米ドルは強く、他のエリアを圧倒するとしていました。悲観的なグループはその反対の予想をしています。

私自身は強い米国経済を前提に考えていました。一時言われていた“Higher for Longer”(より高く、より長く)ではなくなりましたが、それでも“High for Longer”(高い状態がより長く)という 状態が続くと考えていました。

9月FOMCで示された2024年末の米政策金利は5.00%、利下げはあっても1回という予想です。それを前提に考えると米ドルの堅調さは続くとしか考えられません。

しかし、米国経済が減速し、もしかすると利下げが予想以上に早く、しかも急速に利下げしなければならない状況がやってくるとしたら……話は根本から変わってきます。

今後は、米国の景気が本当に後退するのか、個々の指標を見ながら判断していかなければなりません。その意味では、今週(12月4日~)末から来週(12月11日~)にかけて、米雇用統計(12月8日)、米CPI(12月12日)、そしてFOMC(12月13日)と重量級の経済指標やイベントによる発表が連続します。注意していきたいと思います。

★志摩力男さんの有料メルマガ「志摩力男のグローバルFXトレード!」では、世界情勢の解説に定評がある志摩氏が、その分析に基づいたポジションや、実践的な売買アドバイスをメルマガで配信! メルマガ登録後10日間無料です。

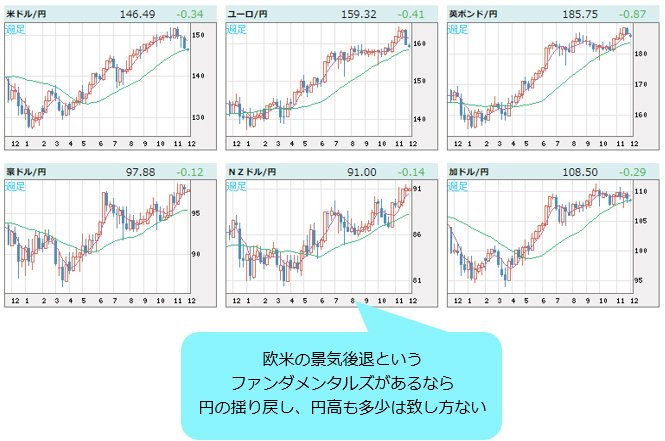

欧州でも景気減速を確認。欧米のファンダメンタルズから見れば多少の円高は円の揺り戻し・円高は仕方ない

また、先週(11月26日~)は米金融当局のハト派シフトのみならず、欧州でも景気減速が確認されました。

11月29日(水)、ドイツの11月CPIが対前月比-0.4%(予想-0.1%)、対前年比+3.2%(予想+3.5%)と、急激に低下していることが確認され、30日(木)フランスのGDPが対前月比-0.1%とマイナス成長となりました。消費支出も-0.9%と先月の+0.2%から急激に低下しています。

このところハト派シフトが著しい、ビルロワドガロー仏中銀総裁は「2024年に利下げの問題を検討する可能性」と発言しています。

米国も景気後退が懸念され、欧州は間違いなく景気後退に突入しようとしています。中国も景気後退していることを考えると、米・欧・中といった世界経済のセンターが崩れてきています。そうした中、日本経済だけ大丈夫とは、なかなか言えないでしょう。

米国のみならず、欧州の景気後退で利下げとなると、金融政策の変わらない日本に資金が返ってくる……そうした展開もありうるのかもしれません。

欧米の景気後退というファンダメンタルズがあるのなら、円の揺り戻し、円高も多少は致し方ないでしょう。

(リアルタイムチャートはこちら → FXチャート&レート:世界の通貨VS円 週足)

【ザイFX!編集部からのお知らせ】

ゴールドマン・サックス証券、ドイツ証券など外資系金融機関を中心にプロップディーラーとして活躍した、業界では知らない人がいないほどの伝説のトレーダー志摩力男の有料メルマガ「志摩力男のグローバルFXトレード!(月額:4,950円[税込み])」がザイ投資戦略メルマガで好評配信中!

世界情勢の解説に定評がある志摩氏。その分析に基づいたポジションや、実践的な売買アドバイスのメールがほぼ毎日届きます。スウィングトレードが中心なので、日中は仕事をしている人にも向いているメルマガです。

また、志摩氏が購読者の質問にメールで直接答えてくれるため、FX初心者やFXの理解を深めたい人に最適です。

登録後10日間は無料なので、ぜひ 「志摩力男のグローバルFXトレード!」を一度体験してみよう!

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)