■金利差の面におけるユーロ優位はいまだ変化なし!

ドルインデックスは5月5日(木)に急反発した。72.80レベルの安値から74.22まで一時は上昇し、年初来最大の上昇幅を見せた。

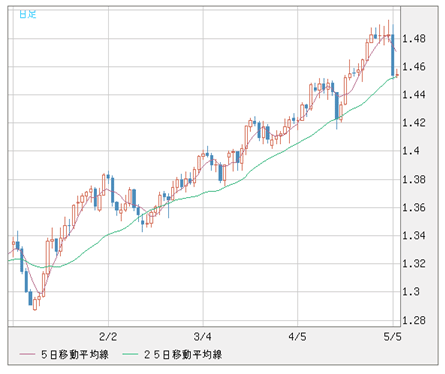

それに呼応するかのように、同日のユーロ/米ドルはわずか1日の間に400pips近い下落幅を記録しており、先週のコラムで指摘した「ドル安一服で、対ユーロなどでは急反騰も」の兆しを見せた(「ヘリコプター・ベンの会見に、ニュースなし。ドル安一服で、対ユーロなどでは急反騰も」を参照)。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/米ドル 日足)

先週のコラムにも書いたが、そもそも「米ドル安トレンド」は限界に近づいている。自律反発しやすい時期に入ったので、米ドルのリバウンドは自然な成り行きであった(「ヘリコプター・ベンの会見に、ニュースなし。ドル安一服で、対ユーロなどでは急反騰も」を参照)。

この意味では、トリシェECB(欧州中央銀行)総裁の5月5日(木)の会見における発言が、想定された「タカ派」でなかったことは、ユーロ反落の蓋然性を後追いした形で証明した「材料」にすぎないだろう。

ちなみに、ECBは年内の利上げ継続といったスタンスについては、堅持している。

想定される範囲においては、金利差の面におけるユーロ優位はいまだ変化なしと言える。

■QE2終了を前に、投機筋がいったん手仕舞いに動いた

一方、今回の米ドルの反発に、受動的な側面が大きいことは見逃せない。それは他ならぬ、銀(シルバー)をはじめとする商品相場の急落が米ドルを押し上げていることである。

商品価格と米ドルの逆相関性に基づく相場本来の変動が、相場全体を主導する要素となっているのである。

特に、銀の下落は歴史的な暴落であり、5月5日(木)の安値で計算すると、4月25日(月)の高値から30%超も下げている。

5月5日(木)の銀の下げ幅は、じつに30年ぶりの大きなものであった。銀の下落だけでなく、金(ゴールド)や原油、銅などの反落も激しく、商品相場は「バブル崩壊」の様相を見せ始めている。

一般論として、商品価格は主に米ドル建てで計算されるため、往々にして、商品価格の上昇は米ドル安と相まった形になりやすい。

また、米ドル安ゆえに、金、銀などの商品に資金が流入しやすくなり、ここまでは、米ドル安のリスクを回避しようとする動きが盛んであった。

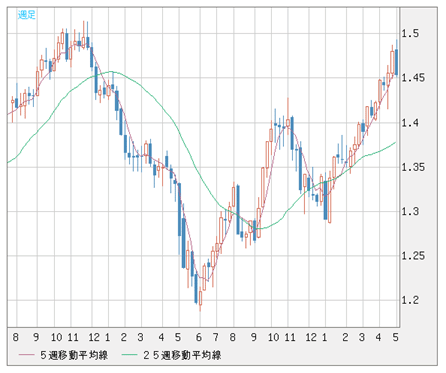

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/米ドル 週足)

リーマン・ショック以降、貴金属をはじめ、さまざまな商品価格の上昇が加速したのは、間違いなく米国の量的緩和策のためである。

「超過供与」された米ドルの氾濫そのものが商品価格を押し上げていた側面は強い。

したがって、今のタイミングで銀の暴落が発生するのも納得できる。「QE2(追加的量的緩和政策)」の終了が目前に迫り、投機筋がいったん手仕舞いに動き、利益確定しようとしただけで、連鎖的な売りを呼んでいるに違いない。

消息筋によると、米国の著名投資家であるジョージ・ソロス氏のファンドも金や銀のロングポジション(買い持ち)を手仕舞いして、市場から手を引いたとのことだ。

■商品市況の急落は「バブル崩壊」なのか

違う視点から見れば、「過剰供与」された米ドルの氾濫なしでは、金や銀などの商品高は続かないと、ヘッジファンドは読んでいる。

だから、商品市況の上昇自体は、米ドル安に依存する「バブル」なのかもしれない。

したがって、銀の暴落が続く中で、ユーロのロング筋が急いでポジションを閉じているのは当然である。

厳密に言えば、金の暴落にしても、原油の反落にしても、リーマン・ショック以降の上昇幅に比べると、なお「調整の範囲内」にとどまっている。本格的なベア(弱気)トレンドに突入したかどうか、現段階では定かではない。

もっとも、「バブル崩壊」だと完全に認定できるのは、往々にして、崩壊からかなりの時間が経ってからである。

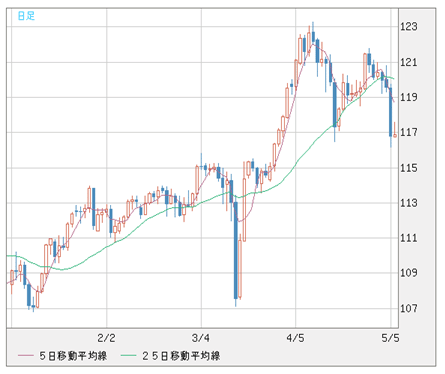

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/円 日足)

したがって、米ドルが反発したとはいっても、金がトップアウトした(天井を打った)とは断定できないのと同じように、現段階では、なお年初来の下げに対するスピード調整に過ぎないとしか言えない。

■ジョージ・ソロス氏の思惑はバーナンキ議長に近い!?

おもしろいことに、リーマン・ショック以降、巷では、金や銀に投資する投資家のほとんどが、インフレを懸念していた。新興国がその代表的なもので、懸念しているからこそ、金や銀の高値買いも敢行していた。

それに対して、ソロス氏らヘッジファンド筋は米国のデフレを懸念し、貴金属に資金をシフトしていたらしい。

また、消息筋の話によると、ソロス氏は米国の量的緩和策が成功を収め、デフレ懸念が和らぎ、次の緩和策はもうないと読んでいたから、金や銀などの商品を売却しているようなのだ。

このような話は、「ポジショントーク」であることに変わりはない。だが、筆者の感触で言えば、ソロス氏のロジックは、かなり的を射ている話ではないかと思う。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 日足)

ソロス氏はマクロ分析を得意とし、政策当局の思惑をよく当てていた。今回もそうであれば、そのロジックはそのままFRB(米連邦準備制度理事会)、強いて言えば、バーナンキ議長の思惑に近いのではないかと思わせる。

すなわち、口先では慎重論を重ね、市場をけん制する姿勢を崩さないが、バーナンキ議長も「QE2」が十分に効果を発揮し、米国がデフレに陥るリスクはかなり後退したという見方に傾いているのかもしれない。

ソロス氏のファンドは、行動をもってこのような思惑を露呈させている。

■米ドルの真価を問う米国の経済データ発表が相次ぐ

マーケットでは、米国が意図的に米ドル安の政策を取っていると見ている市場参加者は多い。

しかし、少なくともFRBの第一目標はデフレ退治であり、米ドル安そのものを志向しているわけではなかったことを、ソロス氏をはじめとするヘッジファンドの関係者はよく知っている。

したがって、「QE2」の終えんが近づくに連れて、「米ドル安トレンド」もいったん終了するだろう。

(詳しくはこちら → 経済指標/金利:米国主要経済指標の推移)

5月6日(金)に発表される雇用統計をはじめ、米ドルの真価を問う米国の経済データがこれから数多く出てくる。

銀の暴落で米ドル安が一服してくるような値動きではなく、これからは、米ドルが自らの内部相場構造に沿って上昇してくるだろう。

この見方が正しければ、次の2点を予測しておきたい。

まず、米ドルが反騰するに連れて、ユーロサイドにソブリンリスク(国家に対する信用リスク)が再燃し、それはさらに拡大するだろう。

次に、米ドルは対円で底堅く推移するが、本格的な上昇は年後半か来年にズレ込む可能性がある。

この辺の話は、また次回!

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)