■ECBメンバーの発言により米ドル反落!

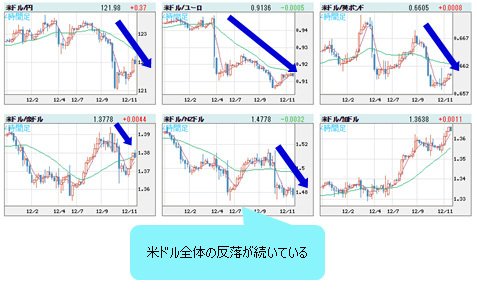

米ドル全体の反落が続いている。

(リアルタイムチャートはこちら → FXチャート&レート:米ドルVS世界の通貨 4時間足)

12月9日(水)には、ドルインデックスが97.22の安値にトライし、50日移動平均線にも再度トライした。

(出所:CQG)

ドルインデックスは8月や9月に50日移動平均線に頭を押さえられ、高値をつけていただけに、50日移動平均線のサポート機能の有無が注目された。

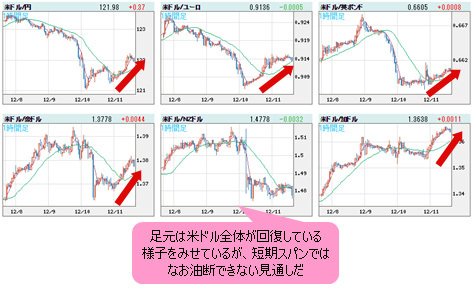

足元では米ドル全体が回復している様子を見せているが、短期スパンではなお油断できない見通しだ。

(リアルタイムチャートはこちら → FXチャート&レート:米ドルVS世界の通貨 1時間足)

もっとも、テクニカルの視点では、9日(水)の安値打診は、先週(12月3日)のECB(欧州中央銀行)金利決定後の米ドル安の延長線上にあり、特筆する必要もない。

しかし、見逃せないのは、同日の米ドル急落は、実はあの方の発言が引き金を引いたものだったからだ。

あの方とは、ECB政策委員会メンバーのノボトニー氏(オーストリア中銀総裁)である。9日(水)、ノボトニー氏は「マイナスの中銀預金金利に関するドラギECB総裁のコメントを、市場は過剰に解釈した」と発言、「市場が誤った行動をするとすれば、それはこういった過剰期待を膨らませたアナリストたちのせいだ」と指摘した。

こういった「八つ当たり」とも受け取られかねない発言は、マーケットの神経を尖らせ、ユーロの買い戻しを一層うながした。

ちなみに、ドラギ総裁はマイナス金利についてECBは予断を持たず、検討すると述べていたから、氏の発言はECB内部の微妙なズレも暗示していると思われた。

■ノボトニー氏の発言に対し、市場は過剰に反応

しかし、ノボトニー氏の発言が過激かどうかは別にして、本来一メンバーにすぎない同氏の発言に市場はここまで大きく反応する必要はなかった。なぜなら、ECB政策委員会メンバーの数は多く、また政策に関してはドラギECB総裁主導の構造が明確であるから、政策委員個人の発言は必ずしもインパクトを持つとは限らないからだ。

もう1つ重要なのは、そもそもノボトニー氏はECBの「問題児」と見なされており、氏の過去の発言から考えても、今回の発言を特にサプライズ扱いしなくてもよいはずということだ。

たとえば、ノボトニー氏は9月25日(金)には「ECBは政策金利を引き下げる必要はない」と主張し、10月28日(水)には、ESM(欧州安定化メカニズム)の必要に応じた迅速な対応能力に疑問を呈した。

そして、5月においても、「預金金利の引き下げ計画は、近い将来にない」と言い切り、どちらかというと「常に」ドラギさんの意見と相違した見方を示してきた。ゆえに本来、ノボトニー氏の発言は「当然」といえば当然だから、マーケットが神経を使うほどではなかった。

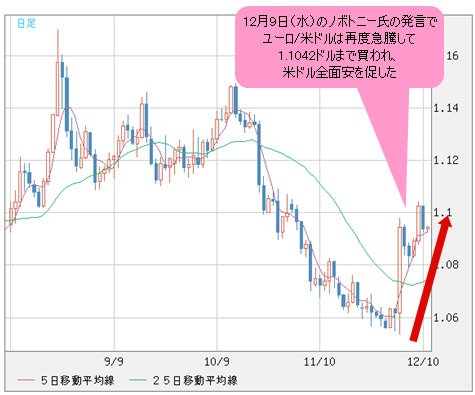

しかし、12月9日(水)の同氏の発言で、ユーロ/米ドルは再度急騰して1.1042ドルまで買われ、米ドル全面安を促した。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/米ドル 日足)

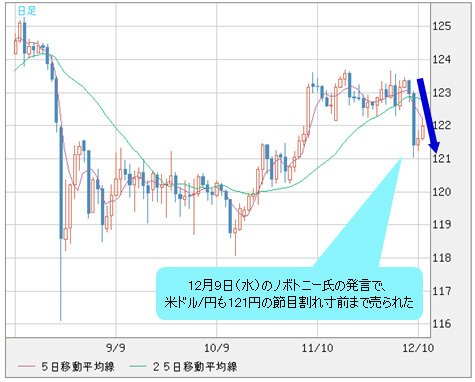

米ドル全面安ということで、米ドル/円も121円の節目割れ寸前まで売られた。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 日足)

マーケットは神経質すぎるほど、ノボトニー氏の発言に敏感に反応したと言える。

■市場にも「建前」と「本音」がある!

では、米ドル高トレンドは終焉したのだろうか。

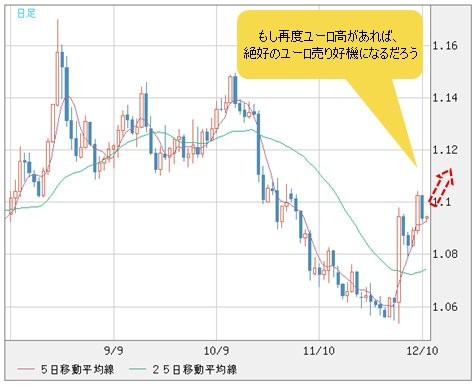

結論から申し上げると、筆者は米ドル/円を除き、米ドル全体の上昇トレンドはなお続いており、特にユーロ/米ドルに関しては、ユーロリバウンドの拡大はむしろ、戻り売りの好機だと思う。換言すれば、先週(12月4日)の見通しを維持、結論は変わらないということだ。

【参考記事】

●ドラギ・ショックでユーロ爆上げ! しかし、米ドル高トレンドは終わらず、押し目の好機(2015年12月4日、陳満咲杜)

市場には人間と同様、建前と本音がある。建前上、ノボトニー氏の発言に反応したようにみえても、本音は違うところにある。

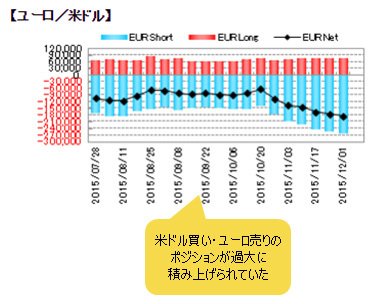

今回の本音はすばり、「やばい、米ドルをいっぱい買ってるから、ポジションを落とさないといけない」というところにあるのではないかと思う。

ポジションを落とす必要があるとしたら、理由はただ1つ。ポジションが過大に積み上げられており、そのようなゆがんだ構造を修正する必要があるからにほかならない。

(詳しくはこちら → 経済指標/金利:シカゴIMM通貨先物ポジション推移)

実際、ECBの政策に過大に期待し、ウォール街の煽りもあって、市場関係者は目いっぱいユーロ売り・米ドル買いのポジションを積み上げていたから、「損切り」はなお続きやすく、また、継続させる必要があるのだ。

■「損切り」を「継続させる必要がある」とはどういうことか

米ドルのロングポジションが過大だったから、損切りが続くという話は理解されやすいかと思うが、「損切り」を「継続させる必要がある」という言い方がなかなかわかってもらえないかもしれない。この理屈を説明するために、やや脱線的な話をしよう。

市場は非常に複雑で奥深いものだが、単純に言えば、ロング筋とショート筋の戦場とたとえられる。ロングにしてもショートにしても、相手なしでは成し遂げられないことがある。それは他ならぬ、トレンドの大幅推進である。

たとえば、先週(11月30日~)のECB理事会前の状況では、ネコも杓子ユーロ売り・米ドル買いを仕掛けていたから、一定の水準に到達したら、もう新規の売りは入ってこないことになる。

これではユーロがさらに下落するとしても、なかなか勢いを見せない可能性が大きい。なぜなら、少し下げるとユーロ売りの利益確定、すなわちユーロの買い戻しが入ってくるので、大きなトレンドの推進が望めないからだ。

ゆえに、みんなが持っている同じポジションをいったん大量に落とさせないと、さらなるトレンドの推進が望めないから、どこかでいっせいに反対の値動きを拡大させ、ポジションのバランスを再構築する必要がある。

■再度ユーロ高があれば、絶好の売り好機!

今回の、ECB前におけるウォール街の煽りや、その後のノボトニー氏発言に乗ったユーロ買い戻しの拡大には、こういった思惑が透けて見える。もちろん、いわゆる陰謀論を述べているわけではないから、相場の真実の一面として認識していただければ幸いである。

まとめてみると、現段階でユーロの買い戻しはすでに完了したか、間もなく完了する公算が高いとみる。したがって、仮に近々再度ユーロ高があれば、絶好の売り好機だとみる。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/米ドル 日足)

米ドル/円の話はまた次回。市況は如何に。

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)