■フランス大統領選が2017年前半の最大のリスクイベントに

みなさん、こんにちは。

2017年初頭は、フランス大統領選はそれほど注目を集めていませんでした。

しかし、フランス大統領選が近づくにつれて、多くの機関投資家は、2017年前半の最大のリスクイベントをフランス大統領選に絞って警戒を高めるようになりました。

その要因は、昨年(2016年)のBrexit(英国のEU離脱)決定。

2016年6月は衝撃のBrexitを受け、英ポンド/円は暴落しました。

【参考記事】

●EU離脱ショックで英ポンド暴落! 米7月利下げ観測も浮上! ドル/円、次は95円へ(2016年6月24日、西原宏一)

Brexitを懸念し始めた2015年を起点とすれば、英ポンド/円は一時、70円以上も急落しています。

(リアルタイムチャートはこちら → FXチャート&レート:英ポンド/円 月足)

この英ポンド/円大暴落の連想が働き、多くの投資家はフランス大統領選を控えてリスクオフに備えざるを得なくなります。

【参考記事】

●仏大統領選を無事通過してリスクオン再開。米ドル/円は115円に向けて反発する公算大(4月27日、西原宏一)

まず保有していたフランス国債を売却。そして、ユーロ/円をショートに。

ユーロ/円は一時、114.85円まで急落します。

加えて、オプションマーケットではユーロ円の1カ月物のリスク・リバーサルが、マイナス6.7%まで急低下(※)。

(※編集部注:「リスク・リバーサル」とはざっくり言うと、ある一定の同一条件でオプションのコール(買う権利)とプット(売る権利)を同時に反対売買する取引のこと。理論的にはこのときのコールとプットの価格は同一になるが、市場参加者の相場観によって実際には同一にならない。このとき、その差の数値が市場参加者のリスク認識を示す指標として使われ、この指標も「リスク・リバーサル」と呼ばれている(以下のグラフ)。この数値がマイナスになっている場合、市場参加者のリスク認識が売り方向に優勢であることを示している)

(出所:Bloomberg)

簡単にいってしまえば、多少コストを払っても、ユーロ/円の暴落に備えざるを得なかったというほど、オプション市場ではユーロ/円急落に対する警戒感が高まっていました。

■フランス大統領選はマクロン氏が当選

そして、注目のフランス大統領選はマクロン大統領の誕生という結果に。

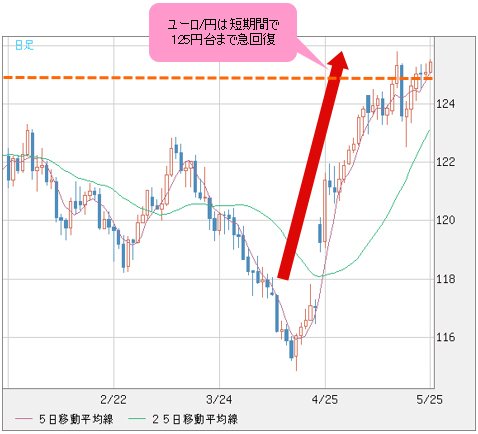

まさかの事態に備えヘッジしていたユーロ/円のショートはオプションも含め、価値が急速に下がりますので、オプションのカバーに加え、ユーロ/円の急速な買い戻しが進み急騰。短期間で、125円台まで急回復します。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/円 日足)

安値より約10円回復し、ユーロ/円の上昇が一服となったところで、ドイツのメルケル首相から後述のコメントが飛び出し、ユーロ/円の上値余地はさらに拡大することになります。

■唐突感のあるメルケル首相の「ユーロは安すぎる」発言

5月23日(火)の欧州時間に、メルケル首相が「ユーロは弱すぎる」とコメントし、ユーロ/円は一時急騰しました。

【参考記事】

●FRB高官の発言で米6月利上げが濃厚に! ユーロ/ドルは節目の1.13ドルを超えるか!?(5月22日、西原宏一&大橋ひろこ)

メルケル独首相:ユーロは「弱過ぎる」、ドイツ製品を割安にしている

ドイツの貿易黒字はユーロ安の結果だと、メルケル独首相が述べた。

「ユーロは弱過ぎる。これはECBの政策が理由だ。これによってドイツ製品が相対的に安くなっている」とメルケル首相がベルリンで貿易黒字について学生らに語った。

出所:Bloomberg

メルケル首相は今年(2017年)2月にも同様のコメントをしています。

メルケル氏:ユーロ相場は自分の力の及ぶところでない-米政権に反論

メルケル首相はユーロ相場について、ドイツの貿易黒字の一因であるのは確かだが、それは欧州中央銀行(ECB)の金融政策決定においてユーロ圏19カ国の異なる経済状況に対応する必要性が理由だとの見解を示した。

ミュンヘン安全保障会議でドイツの経常黒字について質問を受けたメルケル首相は、「もしドイツ・マルクがまだ通用しているなら、今のユーロ相場とは異なる評価を受けていただろう」と述べ、「だが、独立した金融政策に伴うものであり、私は首相としてそれに対して影響力はゼロだ」と答えた。

ユーロ安がドイツに貿易上の不当な優位性を与えていると主張するトランプ政権の批判への反論としては、同首相の今回の発言はこれまでで最も踏み込んだものとなった。米国家通商会議(NTC)委員長のピーター・ナバロ氏は今月、ユーロの「甚だしい過小評価」でドイツが恩恵を受けていると指摘していた。

出所:Bloomberg

メルケル首相は、ECB(欧州中央銀行)を批判しているというよりも、トランプ政権から貿易黒字に対する批判を繰り返されても、ECBの金融緩和が変わらなければどうしようもないということをいっているのでしょう(ひとつの手段としては内需拡大という手はありますが…)。

ユーロ上昇の理由のひとつに、ドラギ総裁の後任がバイトマン独連銀総裁になる可能性があるためとの意見もありますが、これはほとんど影響を及ぼさない模様。

なぜなら、ECB理事会は多数決であるため、金融緩和を求める南欧諸国が多数存在する限り、ドイツ人が総裁になったところでそれは変わらないということになるからです。

そして、ユーロ/円上昇の背景として一番大きな要因として挙げられるのが、ECBの出口論が活発になっていること。

出口に向かうためには、景気減速で苦しむ南欧諸国を切り捨てるかどうかがポイントになるため、今後のECBの動向に注目。

■本邦機関投資家の欧州投資再開に注目

個人的には、ユーロ/円の動向は、メルケル首相のコメントよりも、本邦機関投資家の動向に注目しています。

昨年(2016年)来より、グローバルな金融市場は多くのリスク要因に振り回され、投資先は困難を極めています。

Brexit、米国大統領選、フランス大統領選、そして、東アジアの混乱。

次々とリスクオフ要因が出る中、米国株だけは静かに上昇しています。

(出所:Bloomberg)

他国と比較すると米国は景気回復が一歩進んでおり、本邦投資家も米国への投資比率を引き上げたいところですが、高値圏での推移が続いており手を出せない状態。

そこで、彼らが注目しているのが欧州株。

前述のメルケル首相のコメントにもあるように、期せずして?「安いドイツマルク」である「ユーロ安」を利用して、ドイツは輸出企業を中心に景気が急回復しています。

唯一、懸念だったのはフランス大統領選。

フランス大統領選を控え、本邦機関投資家は欧州への投資をアンダーウエイトにしました。

そして、フランス大統領選を無事に終えたことで、待機していた投資資金はいっせいに欧州に向かいます。

彼らが注目しているのが好調な欧州株ということなのです。

この欧州への資金流出がユーロ/円を下支えするのではないかと想定しています。

■ユーロ/円はどこまで上がるのか?

では、どこまでユーロ円は上がるのでしょうか?

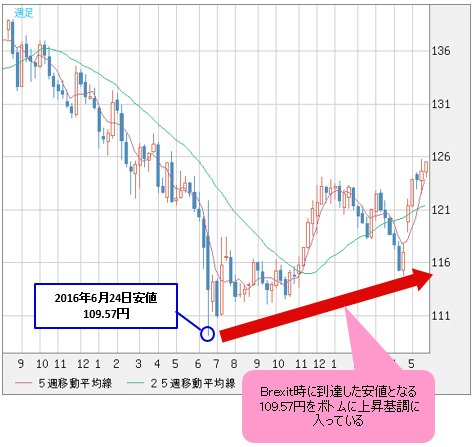

中期でのユーロ/円の動きを確認すると、まず、2016年6月24日(金)のBrexit時に到達した安値となる109.57円をボトムに上昇基調に入っています。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/円 週足)

ユーロ/円は過去4度、75週移動平均線に上値を押さえられていましたが、フランス大統領選後の上昇で、このレジスタンスを上抜けてきました。

(出所:Bloomberg)

まず、これでユーロ/円が上昇トレンドであることを確認します。

では、ユーロ円はどこまで上がるのか?

それは、ユーロ/円の上値のメドをフィボナッチ・リトレースメントで探ります。

起点の高値は2つ選択できます。

まず最初は、2014年12月8日(月)につけたユーロ/円の高値となる149.78円。

これは、米ドル/円がアベノミクスの上昇相場で121円の高値をつけた局面です。

そしてもうひとつは、2015年6月4日(木)高値、141.06円です。

2014年12月高値149.78円と昨年(2016年)6月安値109.57円のフィボナッチ・リトレースメントでは、61.8%=134.42円、38.2%=124.93円で、現在はこの38.2%レベルでもみ合っているのがわかります。

(出所:Bloomberg)

そして、もうひとつの高値である、2015年6月高値141.06円と昨年(2016年)6月安値となる109.57円でフィボナッチ・リトレースメントすると、61.8%=129.03円、38.2%=121.60円となり、38.2%はすでに通過して61.8%に向かう動きの中にあります。

(出所:Bloomberg)

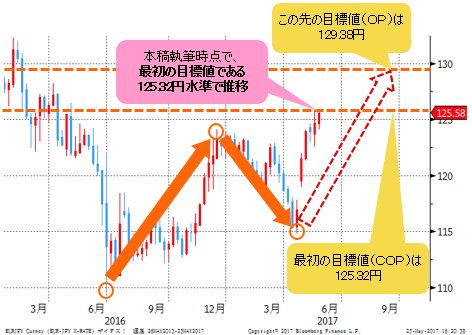

ここでは、149.78円または141.06円から109.57円への大きな下落の動きから戻り高値を計算しましたが、高値計算としてはフィボナッチ・エクスパンションも使うことができます。

昨年(2016年)6月のBrexit時の安値109.57円と、昨年(2016年)12月高値124.10円、そして今年(2017年)4月のフランス大統領選挙を前にした安値114.85円で計算することができます。

フィボナッチ・エクスパンションの計算をすると、最初の目標値(COP)は125.32円で本稿執筆時点はこのレベルで推移。

そして、この先の目標値(OP)は129.38円となります。

(出所:Bloomberg)

チャートをご覧いただくと、先ほどのフィボナッチ・リトレースメントの61.8%(129.03円)と、エクスパンションのOP(129.38円)は全体が40円もの大きな相場の値動きの中で40銭程度しか差がありません。

このため、129円から130円付近はフィボナッチが重なる強い上値抵抗となる可能性が考えられます。

また、この130円付近には200週移動平均線もあり、この点からも、130円前後が上値抵抗となる可能性が考えられます。

■ユーロ/円は135円付近への上昇も想定できる

当面はこの130円付近が目標となりやすいものの、今後ECBの出口論が活発となれば、ユーロ/円の上昇余地はさらに拡大します。

仮に130円レベルの上値抵抗を上抜けてくるようであれば、149.78円と109.57円の61.8%が位置する135円付近への上昇も想定できます。

(出所:Blooberg)

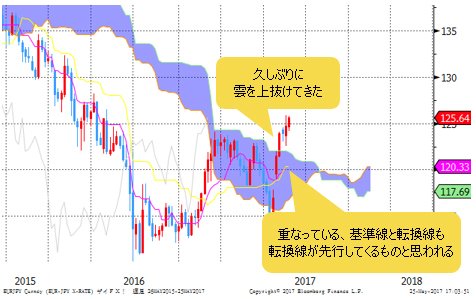

また、ユーロ/円を週足・一目均衡表で見ても、久しぶりに雲を上抜けてきました。まだ、週足・一目均衡表は三役好転していませんが、まずは雲を上抜けています。

(出所:Blooberg)

仮に、このまま雲の上側で推移していくと、遅行スパンも雲をブレイク。

さらには、現在重なっている基準線と転換線も、転換線が先行してくるものと思われます。このようにテクニカル分析でも、ユーロ/円の上昇余地はかなり拡大しているといえます。

本邦機関投資家の欧州への投資も再開され、130円へ続伸する公算が高まっているユーロ/円の動向に注目です。

【ザイFX!編集部からのお知らせ】

ザイFX!で人気の西原宏一さんと、ザイFX!編集部がお届けする有料メルマガ、それが「トレード戦略指令!(月額:6600円・税込)」です。

「トレード戦略指令!」は10日間の無料体験期間がありますので、初心者にもわかりやすいタイムリーな為替予想をはじめ、実践的な売買アドバイスやチャートによる相場分析などを、ぜひ体験してください。

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)