■多少の調整はあれど、結局は中銀スタンスの相違どおり

ロシアゲート疑惑の再燃に、イエレンFRB(米連邦準備制度理事会)議長の議会証言が「ハト派」寄りとみられ、米ドル安が続くなか、米ドル/円の一時調整がみられた。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 4時間足)

しかし、結論から申し上げると、このような調整は短命に終わる可能性が大きく、為替市場におけるメインテーマが変わらない以上、円売りが継続される公算も大きいかと思う。

なにしろ、ロシアゲートにしても、米利上げ見通しにしても、確かに重要だが、肝心なのはやはり、中銀スタンスの相違である。

米の資産圧縮、また、欧英のQE(量的緩和策)縮小が既定路線と思われる以上、日銀の緩和政策維持は「浮いている」から、構造的な円売りが継続されやすい、ということに尽きる。

言ってみれば、円売りの終焉は日銀スタンスの修正を前提条件としているのだから、少なくとも黒田さんが日銀総裁である限り、このような可能性は少ない。

黒田氏が日銀総裁である限り、円売りは終焉しない!?

(C)Bloomberg/Getty Images

黒田総裁の任期は来年(2018年)春まででいったん切れるが、再任される可能性もあり、また、再任されなくても、氏の路線を継承する方が選ばれる公算が大きいから、当面、金融引き締めの可能性は低いだろう。

■「緩和がやめられない」日銀スタンスの修正は当面難しい

最近、安倍政権の支持率が急落してきた。これを材料に日銀総裁人事、または日銀政策修正の可能性を推測する見方もあるが、飛躍しすぎというか、憶測にすぎないだろう。

政局の変動があったとしても、たちどころに日銀政策に影響を及ぼすとは到底考えられない。皮肉にも、黒田氏がめざす物価目標2%が達成できず、デフレ脱却の実現が厳しく、また道半ばだからこそ、日銀の基本スタンスは維持され、安易に軌道修正はできないとされている。

周知のとおり、黒田氏が日銀総裁に就任して以来、日銀政策は「効かないからさらに緩和。こんなに緩和してきたのだから、効かないうちにはやめられない」といったジレンマに陥っている側面が大きい。その功罪はともかく、日銀スタンスの修正が当面、難しいことは確かだ。

■世界の主要中銀は緩和政策の軌道修正を図り始めた

世界主要地域や国家がそろって緩和政策を実行している中でも、日銀のやり方は注目されたのだから、主要中銀が軌道修正を図ろうとしている足元では一層目立つ。

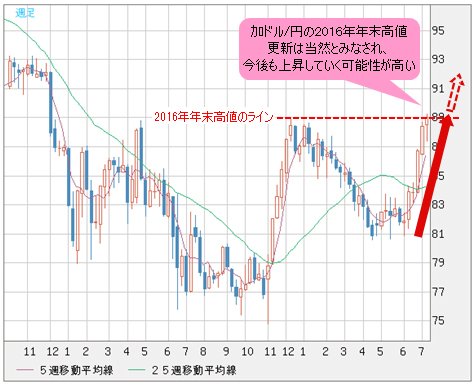

カナダ中銀が7年ぶりの利上げを実施し、次は豪州か、それとも英国かといった観測が高まる中、日銀の緩和政策継続はやはり異例であり、トレードの「標的」になりやすいことは明らかだ。

加ドル/円の昨年(2016年)年末高値の更新は当然の成り行きと見なされ、これからも上昇していく可能性が高いとみる。

■カナダ利上げに触発され、次は豪州利上げか

カナダ利上げに刺激された側面もあるが、次は豪州利上げかといった観測が高まっている模様だ。

中国貿易データの好調もあって、中国経済と緊密な関係を有する豪州の景気が上向くと予想されることも、豪ドルの強気変動を支えている要素だと思う。

豪ドル/円に関しては、2月高値88.18円のブレイクは規定路線と見なされ、その後、90円の大台打診を射程圏内に収めるだろう。

(リアルタイムチャートはこちら → FXチャート&レート:豪ドル/円 週足)

テクニカル上のポイントをまとめてみると、豪ドル/円の上昇は内部構造において、その可能性が大きいことがわかる。

最近のサインはやはり7月4日(火)高値に対するブレイクが重要だっただろう。詳細は7月11日(火)のレポートをもって説明したい。

(出所:FXブロードネット)

この前のレポートで指摘したように、豪ドル/円の強気サインは5月高値で形成していた「ダブル・トップ」のブレイクでGMMAチャートにおける「トビウオ」(※)のサインが確認され、足許の高値トライにつながったわけ。

この上、ブル基調の確認や強化は以下に2つサインをもって再確認されている。まずはサポートゾーンの再確認であった。2月末安値や3月末高値で形成された元抵抗ゾーン、ブレイクされると今度はサポートゾーンとして意識されるかどうかは肝心なところで、5日、6日や7日安値をもって同役割が証左され、強気変動の継続を強く示唆していた。

次に、7月4日の日足、弱気「リバーサル」のサインを点灯、本来トレンドの転換をもたらしてもおかしかくないが、本日ザラ場にて4日高値が更新され、同サインが「ダマシ」であったといえる。この場合、ブルトレンドの一段延長を示唆するサインとして重視、2月高値への「前値戻し」が視野に入ってこよう。強気サインが維持される以上、トレンド・フォローに徹底したい。

(注:「トビウオ」とはGMMAにおける短期スパン移動平均線グループと長期スパン移動平均線グループの「ゴールデン・クロス」形成などから示されるサイン)

■130円をブレイクしたユーロ/円が円売りトレンドをリード

もっとも、クロス円(米ドル以外の通貨と円との通貨ペア)の代表であるユーロ/円は、5月初旬において、すでに昨年(2016年)年末高値を更新し、130円の心理的大台をいったんブレイクしたこともあって、円売りのトレンドをリードしている状況は変わらない。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/円 日足)

加ドル/円や豪ドル/円があとについていくなら、次は英ポンド/円の番で、やがて米ドル/円の高値トライの可能性が浮上してこよう。

(リアルタイムチャートはこちら → FXチャート&レート:英ポンド/円 日足)

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 日足)

言い換えれば、円売りは構造的なトレンドである以上、安易な修正はなさそうで、米ドル/円の2017年年初来高値更新まで続く公算は高いと思う。

■円売りトレンドの継続に杞憂なし

さらに、たびたび強調してきたように、最近マーケットの「本流」は米ドル安・円安の同時進行だから、このようなメイントレンドも安易に修正されないため、クロス円がリードする円安トレンドは当面継続されやすい。

この意味合いでは、ロシアゲート疑惑云々、イエレン議長発言云々はメインテーマになれず、口先も含め、日銀のスタンスが修正されない、円売りに安心感があるといえる。

ゆえに、円安進行途中の一時調整は、円売りに出遅れた投機筋にとって、むしろ参入の好機だったともいえる。

そして、ユーロ/円は一直線に130円の節目にトライしていたから、目先の調整はむしろ当然の成り行きで、一時の「オーバーボート」を解消、または次の上昇を準備する段階として、むしろ歓迎されるべきだとみる。

言ってみれば、足元の市況はきわめて健全で、円売りトレンドの継続性に関する杞憂はいらない、ということに尽きる。市況は如何に。

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)