■米ドル売りをもたらしたのは「事実の売り」ではない?

米FOMC(米連邦公開市場委員会)、欧ECB(欧州中央銀行)と英BOE(イングランド銀行[英国の中央銀行])が相次いで政策会議を開き、金利などの決定もおおむね市場の想定どおりだったので、相場もおおむね保ち合いの状況が続いている。

米利上げが一番注目されていたが、利上げ自体は規定路線だったから、利上げ後の米ドル全体の反落を「事実の売り」と解釈される節もあった。

(出所:Bloomberg)

しかし、仮にその「事実の売り」があったとしても限定的であり、また、本当は別のところに原因があったのではないだろうか。

■米減税案開始の遅れへの懸念が米ドル売りの一番の要因

米ドル売りをもたらした一番の要因はほかならぬ、米減税案の正式スタートが遅れる、といった懸念にあると思う。トランプ政権のゴタゴタが長く続いてきたが、ようやく2017年年内に減税案がまとめられると市場が期待していたところ、再度懸念材料が浮上し、米ドル買いの意欲が損なわれたわけだ。

懸念材料の1つは、米アラバマ州上院議員の補欠選挙で野党・民主党のダグ・ジョーンズ候補が勝利したことで、トランプ政権は共和党の地盤だった同州で議席を得られず打撃を被ったこと。

もう1つは、税制改革法案に対して共和党内部から異議が浮上したことだ。2名の共和党議員が条件を付けて支持を保留する態度をみせているほか、健康上の理由で投票が遅延する恐れがある議員も2名おり、共和党の多数派工作が失敗する恐れが出てきたからだ。

既述のように、市場は税制改革法案を織り込み、また、あくまで2017年年内の成立を見込んでいるから、ここから再度頓挫すれば、米ドルをロングする意欲が大幅に後退しかねない。

言ってみれば、米ドル高を支える材料として、当面は利上げや来年(2018年)の利上げの見通しよりも、減税案の方が重要なので、来年(2018年)にずれこむなら、年末年始における波乱要素として効いてくるのではないかと推測される。

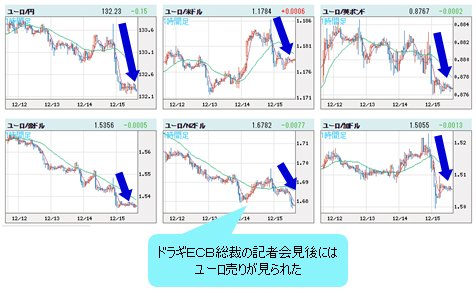

■ECB政策のタカ派観測後退で、ユーロ高も限定的

一方、米ドルが軟調に推移しているとはいえ、ユーロ高も限定的であり、ドラギECB総裁の記者会見後にはむしろユーロ売りが見られた。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロVS世界の通貨 1時間足)

総裁が、今後数年インフレが緩やかになることを予想し、今後のECB政策に関するタカ派観測を後退させたところが大きいと思う。

ドラギ氏の発言の要旨は、要するにQE(量的緩和)政策終了後も低金利を維持していくということであり、ユーロ高を見込む筋にとって、高まらないインフレ予想がユーロ利上げ観測の最大の障害になるから、ユーロ高の前提条件が崩れかねない。

米ドルの軟調があったのに、ユーロの上値が重かったのも納得できるかと思う。

■英ポンドの値動きが限定的だった理由とは?

英BOEの決定も市場の予想どおりだったが、EU離脱交渉の進展から考えると、声明文に対してよりタカ派の色合いを期待していた一部の市場関係者にとっては、やや肩透かしを食わされた格好だ。

とはいえ、BOE政策に関する期待や思惑が大きくなかったから、英ポンドの値動きも限定的であった。

つまるところ、為替マーケットにとって、年末年始において「決定打」となる材料にかけ、動きづらい状況であることが確認されている。その分、拮抗状態というか、バランスの維持も微妙になっているから、何らかの突発的な材料をもって目先の均衡が破られ、大きく動き出す可能性も大きい、といえるかもしれない。

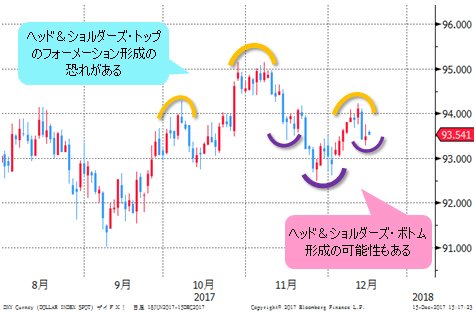

■相場の拮抗状態は、チャートを見ても一目瞭然

ドルインデックスの日足を観察すればわかるように、12月12日(火)の高値を早期に上回れなければ、10月高値を「ヘッド」とする「ヘッド&ショルダーズ・トップ(※)」のフォーメーションが形成される恐れがある(黄の表示)。

反面、昨日(12月14日)の安値前後を守れば、11月安値を「ヘッド」とする「ヘッド&ショルダーズ・ボトム(※)」といったパターン(紫の表示)が形成される可能性もあるから、形成された場合、前記「ヘッド&ショルダーズ・トップ」の打破につながるだろう。

(※編集部注:「ヘッド&ショルダーズ・トップ」とはチャートのパターンの1つで、天井を示す典型的な形とされている。「三尊天井」とも呼ばれる。))

(※編集部注:「ヘッド&ショルダーズ・ボトム」とはチャートのパターンの1つで、大底を示す典型的な形とされている。「逆三尊底」とも呼ばれる。)

(出所:Bloomberg)

「拮抗しながら、微妙なバランスを保っている」という目先の相場の大きな特徴がうかがえる。

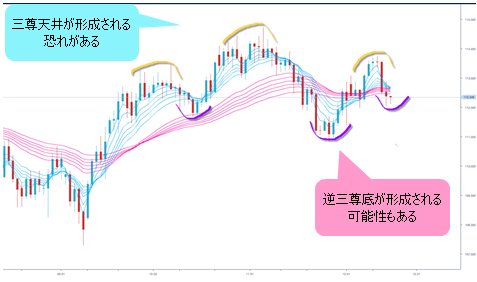

同じような微妙な拮抗関係や均衡局面が米ドル/円でもみられるだろう。

(出所:FXブロードネット)

12月12日(火)に付けた高値を早期にブレイクできなければ、日足における「三尊天井」(黄で表示)が形成される恐れがある一方、ここから「深押し」できない限り、11月安値を「ヘッド」とした「逆三尊底」が形成される可能性もあるわけだから、目先ブレイク待ちでまた次のブレイクは極めて大きな値動きをもたらすことを覚悟できる。

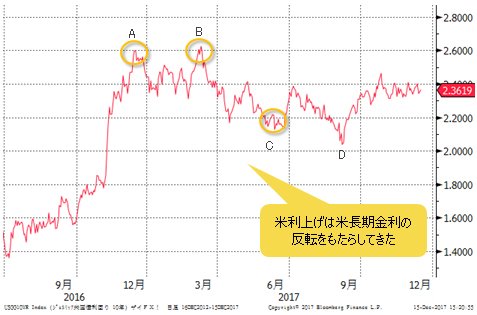

■9月の米長期金利の下放れは、「ダマシ」だった!?

もっとも、米利上げのタイミングで昨年(2016年)12月(A)、今年(2017年)3月(B)、6月(C)の3回が米長期金利(10年物国債利回り)の反転をもたらしてきた経緯から考えると、今回も然り、のはずだ。

(出所:Bloomberg)

昨年(2016年)12月と今年(2017年)3月の利上げは米ドル安をもたらしたのだから、6月利上げが米ドル高をもたらしたことに、より注目すべきだと思う。

この変動リズムなら、今回も米ドル高につながるはずだ。単純にリズムのみの問題ではなく、米長期金利が9月に安値更新した意味合いを考えた方が、よりおわかりいただけるかと思う。

つまるところ、米長期金利は9月にて一時安値更新したものの、10月にて5月、7月高値のブレイクを果たしたのだから、9月の安値更新、特に6月安値に対する一時の下放れが「ダマシ」だったわけだ。

「ダマシ」ほど確率の高いサインはないから、今回の利上げは米ドル安ではなく、米ドル高をもたらすのではないだろうか。目下はそのタイミングに来ているから、前出のドルインデックスおよび米ドル/円チャートで言えば、「紫の勝利」となる確率が高いと思う。市況は如何に。

執筆13:30

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)