失われた時代? 30年4カ月の平成が終了

平成が幕を閉じ、2019年5月1日(水)、「令和」時代がスタートしました。

平成時代は初期にバブルが崩壊し、「失われた20年」と呼ばれる経済低迷期を迎えました。最近では「失われた30年」と表現されることもあります。平成時代は日本経済が常に停滞していて、パッとしない時代だったと考えている人もいるのでしょう。

こうした中、平成時代にはFXのサービスがスタートしました。個人投資家が手軽に為替を取引できるようになり、外国為替相場がより身近に感じられるようにもなりましたね。では、平成時代の為替相場は、いったい、どのような推移をたどってきたのでしょうか?

本記事では令和時代を迎えるにあたり、為替に影響を与えた出来事や、印象に残る金融市場の動向を交えつつ、平成の米ドル/円相場を振り返ってみたいと思います。

昭和の米ドル/円は平成よりもアツかった!?

最初に、米ドル/円がどのような推移をたどって、平成時代を迎えたのかを押さえておきましょう。

※2019年(平成31年)4月の月足は、4月16日時点までの値動きをもとに作成

(出所:Bloomberg)

上のチャートは、1980年(昭和55年)から2019年(平成31年)4月までの米ドル/円の月足です。昭和から平成へと移り変わった1989年1月の部分に、赤の縦線を引いてあります。赤線より左側が昭和後期、右側が平成時代の値動きということです。

チャートに表示されている1980年(昭和55年)以降のトピックスとしては、

・1985年(昭和60年)9月、米ドル高を是正(実質的な円高誘導)する「プラザ合意」が成立。240円あたりで推移していた米ドル/円は、およそ1年後に150円付近まで下落

・1987年(昭和62年)2月、米ドル安が進みすぎたため、米ドル/円を153.50円付近で安定推移させることも盛り込んだ「ルーブル合意」が成立。しかし、協調介入もあまり機能せず、同年10月に起こったNY株式市場の大暴落「ブラック・マンデー」の影響などもあり、米ドル/円は12月に120円付近まで下落

といった出来事がありました。

参考までに、チャートに掲載していない戦後から1979年(昭和54年)には、

・1949年(昭和24年)4月、米ドル/円を360円とする固定相場制が開始

・1971年(昭和46年)、米国が金本位制からの離脱を宣言(ニクソン・ショック)。同年12月のスミソニアン協定で、米ドル/円は308円の固定相場制に

・1973年(昭和48年)2月、完全変動相場制へ移行

といったことがあり、米ドル/円は1978年(昭和53年)に177円台まで下落し、翌年1979年(昭和54年)11月には250円台まで反発しています。

308円の固定相場が廃止された1973年(昭和48年)2月から、1988年(昭和63年)の120円付近まで、米ドル/円は15年ほどで190円弱、下落したということになります。あとでも触れますが、30年と4カ月に及んだ平成時代の最高値から最安値までの単純な値幅は85円弱なので、昭和後期の米ドル/円は、かなりダイナミックな動きを演じていたんですね~。

ちなみに、平成がはじまった1989年の日本経済は、1973年(昭和48年)12月から続く安定成長期にあり、地価や不動産、株価などの資産価格が経済成長以上のペースで異常高騰し、好景気に沸いた「バブル景気(バブル経済)」の最後の方でした。

これよりもっと前、明治時代からの米ドル/円相場の歴史は、以下の【参考記事】で詳しくご紹介しています。ぜひ、ご覧になってくださいね。

【参考記事】

●76.25円=ドル円の史上最安値はウソ!?(1) 1ドル=1円の日本はどんな時代?

●76.25円=ドル円の史上最安値はウソ!?(2) 日本でハイパーインフレが起きた理由

平成最高値~バブル崩壊で下落の道へ

では、ここからは平成時代の米ドル/円の値動きを振り返っていきましょう。

これ以降、1989年(平成元年)1月からの、米ドル/円の月足チャートを掲載していき、ご紹介する部分をそれぞれ、薄いピンク色で囲ってあります。また、チャートをクリックすると表示される拡大画像には、もう少し詳しい解説を掲載してありますので、ぜひ、チェックしてくださいね。

(※平成のはじまりは1989年1月8日ですが、1989年1月の月足は1月3日からのデータをもとに作成。2019年(平成31年)4月の月足は、4月16日時点までの値動きをもとに作成。また、以降の本文やチャートに示す米ドル/円の具体的なレートは、すべてBloombergより取得したEBS(電子ブローキング・システム)のデータを使用しています)

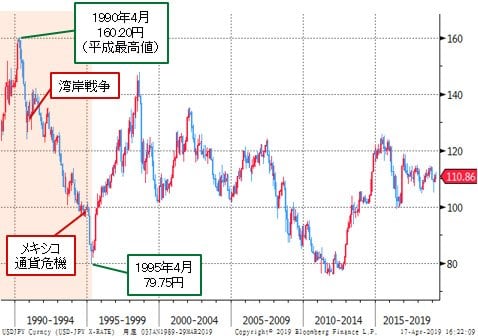

(出所:Bloomberg)

1989年(平成元年)1月の米ドル/円は、およそ125円で取引がスタート。ルーブル合意後の下落に対する調整がようやくはじまるなか、バブル景気で保有資産の含み益が増大した国内機関投資家が、対外資産への投資を積極化させたことも追い風に、平成2年(1990年)4月には160.20円まで上昇。平成時代の米ドル/円最高値をつけました。

ところが、日経平均はその4カ月前、1989年(平成元年)12月29日の大納会で大天井を打っていました。そのとき、3万8957円の史上最高値をつけた日経平均は、1990年(平成2年)に入ると急落。日本の金融市場はバブル崩壊へ向かっていきます。保有資産の含み益が激減し、国内機関投資家が対外資産の売却を進めたこと、内需の落ち込みで輸入が減って(輸出は好調)貿易黒字が拡大したことが円高を促します。

そこから、湾岸戦争(1991年・平成3年)の混乱などによる一時的なブレを挟みつつ、米ドル/円は1994年(平成6年)に、100円割れまで下落。同年末からはじまったメキシコ通貨危機が、米国の貿易赤字拡大を懸念させ、北米への投資が全般的に冷え込んだことで米ドルが下落すると、米ドル/円は1995年(平成7年)4月に、当時の変動相場制以降の戦後最安値(円最高値)となる、79.75円まで下落しました。

また、この間は、1960年代後半から起こった日米貿易摩擦がヒートアップした時期でもあり、日米構造協議(1989年~)、日米包括経済協議(1993年~)と続く交渉で、日本の規制が緩和されて貿易不均衡(日本の貿易黒字・米国の貿易赤字)が是正されるとの見方から、円高も進みました。

さらに、1995年(平成7年)1月の阪神・淡路大震災をきっかけに、円を借りて外貨を買う「円キャリートレード」の巻き戻しが活発化したことも、米ドル/円下落の理由の1つに挙げられています。

日本初のFX取引は大暴落のさなかに!

(出所:Bloomberg)

1995年(平成7年)4月、G7が声明で行き過ぎた米ドル安・円高への懸念を表明し、日本・米国・ドイツが中心となった大規模な協調円売り介入を実施します。このことも功を奏し、米ドル/円は同年9月に100円を回復。そこからも上昇トレンドが続きます。

1997年(平成9年)にはアジア通貨危機が発生。アジア各国への工業製品の輸出が多かった日本経済のダメージも懸念されるなか、大蔵省(現・財務省)による「対外投融資促進策」などの円安誘導政策や、バブル崩壊による不良債権問題で証券会社・金融機関の自主廃業や破綻が相次いだことも円安要因となり、1998年(平成10年)8月に147.66円まで上昇しました。

今では、金融機関などが破綻すると、外国為替市場ではリスクオフの円高になるというイメージが強いですが、このときは“日本売りの円安”という感じになっていたのですね。

ところが、平成10年(1998年)8月に、アジア通貨危機の煽りを受けてロシア危機が発生。巨大ヘッジファンド「LTCM」(ロングターム・キャピタル・マネジメント)が事実上の破綻に陥ると、ここでは普通にリスクオフで米ドル安・円高となります。米ドル/円は下落へ転じ、10月に大暴落します。

【参考記事】

●ノーベル賞を信じるな!? 巨大ヘッジファンドLTCM破綻の余波で米ドル/円が22円暴落!

10月の大暴落では、米ドル/円が3日間で22円以上という、猛烈な売り浴びせに見舞われたのですが、この下げがクライマックスを迎えた10月8日は、日本で個人投資家によるFX取引がはじめて行われた日でもありました。

【参考記事】

●FXとは? 初心者のための基礎知識入門 日本のFX取引高は世界シェア5割!?

歴史的な出来事として語られる騒動があった日に、日本のFXは産声を上げたのです。

その後、日銀が1999年(平成11年)2月に「ゼロ金利政策」導入を決定。米ドル/円は下落がいったん落ち着くと、5月には124.75円まで上昇。しかし、7月には円高が再燃し、101.25円まで下落します。

FXブーム到来で「ミセス・ワタナベ」が暗躍!?

(出所:Bloomberg)

1999年(平成11年)ごろ、米国を本拠地に、日本を含め世界的にIT関連企業の株価が高騰する、「ITバブル(ドットコム・バブル)」が起こります。ITバブルそのものは、2000年(平成12年)あたりで早々と崩壊しますが、そのバブル崩壊の引き金を引いたとされるFRB(米連邦準備制度理事会)の利上げなどで、為替市場では米ドルの独歩高が進み、米ドル/円は上昇へと転じます。

ところが、2001年(平成13年)9月に米同時多発テロが勃発。米国を中心とした有志連合がテロ支援国家への報復(アフガニスタン紛争、イラク戦争)に邁進する中、米ドル高が次第にピークアウトすると、米ドル/円は2002年(平成14年)1月の135.15円から、2005年(平成17年)1月には101.69円まで下落します。

100円の大台割れを免れた米ドル/円はその後、2007年(平成19年)6月にかけて一時、124.14円まで反発します。日本は超低金利政策が続く一方、米国をはじめとした主要先進国の金利が高い状態となり、低金利の円を売って高金利の外貨を買う、いわゆる「円キャリートレード」が盛んに行われたのです。

そこには日本のFXブームも関係していました。

インターネットの普及などでFX人気が高まったこの時期、機関投資家やヘッジファンドなどとともに、スワップポイント(スワップ金利)狙いの中長期トレーダーを中心とした「ミセス・ワタナベ」(日本のFX個人投資家を指す言葉)も「円キャリートレード」を行っていました。

こうしたことから、米ドル/円やクロス円(米ドル以外の通貨と円との通貨ペア)は上昇(円安)を続け、「ミセス・ワタナベ」の存在は海外でもよく認識されるようになったようです。

【参考記事】

●「ミセス・ワタナベ」のルーツを探れ(1) 実は90年代半ばに英国で生まれた言葉?

●「ミセス・ワタナベ」のルーツを探れ(2) なぜ佐藤、鈴木ではなくワタナベなのか?

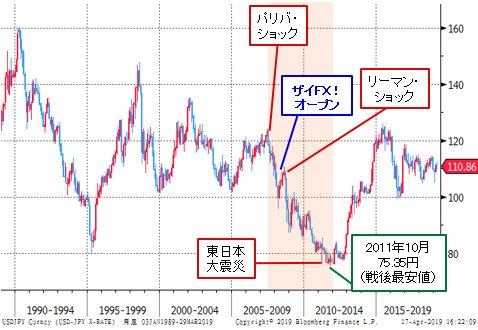

ショック連発! 変動相場制以降の戦後最安値へ

(出所:Bloomberg)

2006年(平成18年)ごろにピークを迎えていた米住宅バブルが崩壊し、2007年(平成19年)8月の「パリバ・ショック」でサブプライムローン問題が表面化。円高が大きく進みます。こうした中で、ミセス・ワタナベによる円キャリートレードの解消も巻き込むと、米ドル/円は2008年(平成20年)3月に100円を割り込みます。

いったん下げ止まりますが、2008年(平成20年)9月のリーマン・ブラザーズ・ホールディングス破たんを機に、100年に1度と言われた世界的金融危機、「リーマン・ショック」(※)が起こると、比較的安全とみなされる円を買う動きが活発化。まさに、「リスクオフの円買い」ですね。

(※「リーマン・ショック」は和製英語。英語圏では「国際金融危機」(the global financial crisis)や「2008年金融危機」(the 2008 financial crisis)などと呼ぶのが一般的)

【参考記事】

●リーマン・ブラザーズ破綻で為替はこれからどう動く?(1)~ドル/円は95円を割れる!~

●リーマン・ブラザーズ破綻で為替はこれからどう動く?(2)~クロス円の下落で大騒ぎになる!~

FRBによる矢継ぎ早の金融緩和で、米ドルの下落は落ち着きますが、ドバイ・ショック(2009年11月)、ギリシャ政権交代からはじまった欧州債務危機(2010年10月~)、東日本大震災(2011年3月)、米国債ショック(2011年8月)など、リスク回避的な円高を誘発する材料が断続的に続き、米ドル/円は2011年(平成23年)10月31日に、変動相場制以降の戦後最安値、平成時代の安値ともなる75.35円をつけるに至ったのです。

ちなみに当サイト、ザイFX!がオープンしたのは、パリバ・ショックとリーマン・ショックの間となる2008年(平成20年)4月1日。サブプライムローン問題の真っ只中でした。

【参考記事】

●【ザイFX!10周年】この10年間を振り返る。米ドル/円の大底を見事に当てた人は誰?

相場の潮目を変えた「アベノミクス」

(出所:Bloomberg)

2012年(平成24年)序盤の米ドル/円は、欧州債務危機によるユーロ/円の下落が影響して上値重く推移しますが、年後半になって状況が一変します。

おそらく、多くのFXトレーダーにとって、実際に経験していたり、認識ある時期になるのではないでしょうか。12月に誕生した第2次安倍内閣が掲げた一連の経済政策、「アベノミクス」によってもたらされた円安相場の到来です。

米ドル/円は安倍政権の発足前から上がりだし、2013年(平成25年)1月にはあっさり90円を回復。同年4月からはじまった、日銀の前例のない大規模金融緩和政策も後押しとなり、近年になかった凄まじい勢いで上昇。

【参考記事】

●黒田日銀が“異次元の緩和策”を発表! 米ドル/円は急上昇し、95円台へ!!

●サプライズの日銀追加緩和決定で円全面安。ドル/円は111円台へ、日経平均755円高!

2015年(平成27年)1月のスイス・ショックに伴う急落をこなすと、米利上げ期待による米ドル高も背景に、6月にはリーマン・ショック前の水準をわずかに上回る、125.86円まで駆け上がります。

【参考記事】

●ユーロ/スイスフランが約3800pips大暴落! スイス中銀が防衛ラインの撤廃を発表!

しかしながら、2015年(平成27年)8月の中国株暴落で市場にリスクオフムードが台頭すると、2016年(平成28年)1月のチャイナ・ショック以降は急速に値を崩し、英国がEU(欧州連合)離脱を決めた2016年(平成28年)6月には100円割れまで暴落。

そして、2016年(平成28年)11月の米大統領選挙で、一般的には劣勢と見られていたドナルド・トランプ氏が勝利すると、米ドル/円はいったん105円台から101円台まで急落しますが、すぐにトランプ相場と言われる強烈なリスクオンが起こり、わずか1カ月程度で118円台まで急騰しました。

【参考記事】

●緊急特集:EU離脱・英国国民投票まとめ。まさかのEU離脱で世界に激震

●米大統領選挙は予想外のトランプ氏勝利! リスクオフで米ドル/円急落も意外な動き…

その後は、トランプ大統領の保護主義的な政策が注目を集め出すと、2017年(平成29年)は米ドル安が進行。北朝鮮のミサイル発射実験に伴う地政学リスク、2018年(平成30年)2月のVIXショック、今年、2019年(平成31年)1月のフラッシュ・クラッシュを経ながらも、米ドル/円はおおむね105円~115円を中心とした上下10円ほどのレンジを行ったり来たりする動きにとどまり、平成相場は幕を閉じました。

【参考記事】

●NYダウ、史上最大の暴落にVIX指数の影。ビットコインも真っ青。2日で96%下落って!?

●フラッシュ・クラッシュの真犯人はトルコリラ!? クラッシュ時もスプレッドが優秀なFX会社は?

平成の米ドル/円は適正水準と比べてどうだった?

かなり駆け足でしたが、さすがに30年以上の動きとなると、それなりのボリュームがありましたね。

改めてざっくり振り返ると、平成時代の米ドル/円の高値は1990年(平成2年)4月の160.20円、安値は2011年(平成23年)10月の75.35円。短いときで1年3カ月、長くて5年を1つの転換点に、山と谷を形成しながらも、山を切り下げながら最安値をつけるまでは、緩やかな下落傾向が続いた感じです。

その流れを断ち切ったのが、2012年(平成24年)末にはじまった、アベノミクス相場と考えることもできそうです。

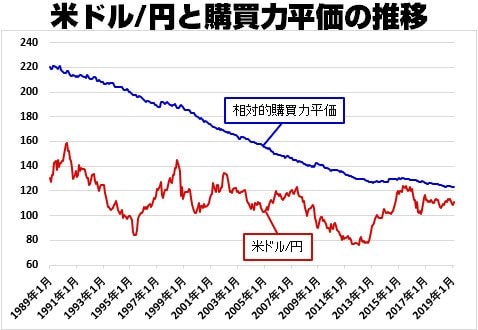

(出所:Bloomberg)

為替レートはさまざまな要因で変動しますが、その決定要因を説明する概念の1つに「購買力平価」が知られています。

同じ製品ならどの国で購入しても価格は変わらないので、為替レートは2つの国の同じ商品を同じ価格にするように動くと考える「絶対的購買力平価」と、2国間のインフレ(物価上昇率)の差が為替レートに反映されると考える「相対的購買力平価」があり、現在は主に相対的購買力平価が、長期的な為替レートの適正水準を測る手がかりとして知られています。

※公益財団法人 国際通貨研究所のデータをもとに、消費者物価指数にもとづく相対的購買力平価を掲載

※米ドル/円のレートはBloombergのデータをもとに各月の終値を採用

※1989年1月~2019年2月までのデータをもとにザイFX!が作成

上のチャートは米ドル/円と、消費者物価指数をもとに算出した米ドル/円の相対的購買力平価を重ねたものです。平成時代の相対的購買力平価は、全体的に緩やかな低下傾向を続けてきました。要するに、米国の物価上昇率の方が日本の物価上昇率よりも総じて高い傾向にあったわけです。そして、実際の米ドル/円は、消費者物価指数をもとに算出した相対的購買力平価で適正価格とされる水準よりも、常に円高で推移してきたことがわかります。

為替レートは、2国間の物価上昇率の差だけで決まるほど単純なものではありませんが、アベノミクス相場がはじまるまで続いた米ドル/円の下落傾向は、購買力平価にもとづく米ドル安・円高バイアスにも、後押しされてきたと考えることもできそうです。

また、アベノミクス相場以降の米ドル/円は、政府・日銀が一体となった円安誘導策(表向きにはそうとは言われていませんが…)で購買力平価に接近したものの、それがレジスタンスになって上値が抑えられたように見えなくもありませんね。

「株高・円安」と「株安・円高」の関係は本当だった?

ここからは、他の金融資産などと米ドル/円の値動きを重ね合わせて、平成時代の相場を見ていきたいと思います。為替レートはこれらの動きに影響を受けることも多いからです。

まず、米ドル/円と密接な関係にあるのでは?と考えられるのが株式、特に日経平均の動向になるのではないでしょうか。「鶏が先か卵が先か」の議論のように、株高になったから円安になるのか、円安になったから株高になるのかはハッキリわかりませんし、必ずしもそうでないときもありますが、日本の大企業に海外の依存度が大きい製造業が多いことからも、特に近年は、米ドル/円相場と日経平均には、それなりの相関関係があると考えられていることが多いようです。

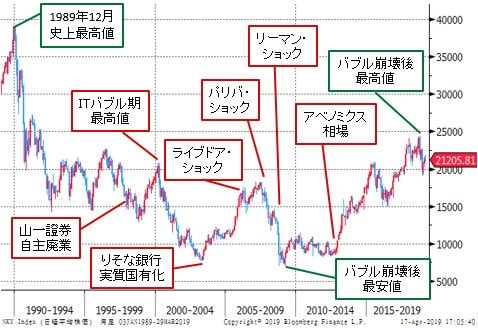

せっかくなので、平成時代の日経平均の月足チャートに、株式市場で特に話題となったトピックスを記したものも作成しました(チャートをクリックすると表示される拡大画像では、さらに詳しく紹介しています!)。

(出所:Bloomberg)

そして、米ドル/円と日経平均を重ねた月足チャートが以下になります。

(出所:Bloomberg)

こうして見ると、最初は相関性が高く、その後、1990年代後半から2000年代前半にかけては、逆相関の時期が結構あったことが確認できます。これは、日経平均はバブル崩壊の後遺症を引きずっていたけれど、米ドル/円は米ドルや国際金融市場の動向に強く影響を受けたりしていたことが、関係しているのかもしれません。

ただ、その後は相関関係が復活し、特にアベノミクス相場以降は、極めて高い相関性が認められます。ここ数年、「円安・株高」、「円高・株安」の両方がセットで語られることが多くなったのも、うなずけます。

米ドルの動きなしでは語れなかった30年間

米ドル/円と相関性が高いと言われているものには、ほかにもドルインデックスや米長期金利(10年物国債利回り)などが挙げられます。

ドルインデックスは主要通貨に対する、米ドルのレートを指数化したものです。為替市場では一般的に、ICE(インターコンチネンタル取引所)傘下の電子取引所、ICE Futures U.S.が算出するドルインデックスが注目されます。

ユーロが構成比率の57.6%を占めている(円は13.6%)ため、ユーロ/米ドルとの相関性が非常に高いことで知られていますが、ドルインデックスの動きは米ドルの総合的な強弱を表していると捉えられるので、米ドル/円の動向にも、それなりに関係していると考えられます。

(出所:Bloomberg)

常に同じというわけではありませんが、長期的な推移では、結構似かよった動きをしています。やはり、米ドル/円と米ドル全体の動向は、決して切り離して考えることはできない関係にあるのがわかります。

ほかにもいろいろと比較してみると…

為替レートの方向性を決める要因の代表としては、金利も挙げられます。以下は、単純に米ドル/円と米長期金利(10年物国債利回り)を重ねたものです。

(出所:Bloomberg)

次に、為替レートは2国間の金利差が特に大きな影響を与えることがありますので、日米長期金利のスプレッド(差)と、米ドル/円を重ねてみました。

(出所:Bloomberg)

どちらも、逆相関の時期が何度かあるので、金利が米ドル/円の動きに常に影響を与えていたと断言はできなさそうですが、高い相関性が認められるときもかなりあります。そういうときは、市場で互いの絶対的な金利水準や、金利差などが意識されていた可能性はありそうです。

米ドル/円と日米長期金利のスプレッドにそれなりの期間、相関関係があったのなら、米ドル/円と一定の相関関係にあった日経平均と、日米長期金利のスプレッドにも関連が見いだせるかもしれないと思い、参考までに比較しました。

(出所:Bloomberg)

水準的なかい離はありますが、ある程度の相関性はあったようにも感じます。ここ数年は、かなり似た動きをしていますね。

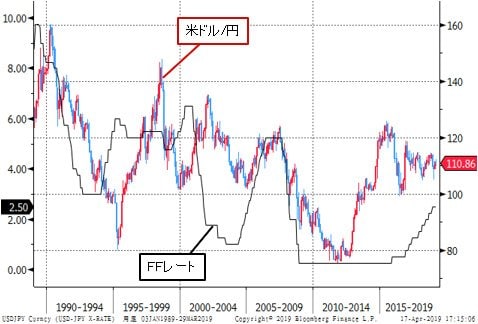

最後に、米国の政策金利にあたるFF(フェデラル・ファンド)レートと、米ドル/円を重ねてみました。

こちらは、FFレートの誘導目標がゼロ付近になる2009年ごろまでは、FFレートの動きが米ドル/円の先行指標になっていたように見えます。そして、日米で非伝統的な量的緩和政策などが行われたリーマン・ショック以降は、米ドル/円がFFレートの先行指標になっているような印象も受けます。

※2008年12月以降のFFレートは誘導目標レンジの上限を掲載

(出所:Bloomberg)

新時代「令和」はどんな相場に…?

終盤は似たもの探しのような感じにもなってしまいましたが、いかがだったでしょうか?

30年と4カ月に及んだ平成は、インターネットの普及によって情報格差が大きく解消され、個人がより手軽に金融取引を行える時代になりました。

それが金融市場に厚みをもたらす一方、AI(人工知能)の進化によるアルゴリズム取引の台頭などで、過去には考えられなかったような、必要以上の大きな値動きをもたらすようにもなったと指摘されることも増えました。

金融市場は、今までに見たこともないスピードで変化を続けていますから、過去の一定期間に、ある金融商品と似たような動きが続いていたからと言って、この先もそれが続く保証なんて、できそうにありません。さまざまなことが、昔以上に複雑に絡み合うなかで、為替相場だけでなく、金融市場の先行きを予測することは、一段と難しい時代になっていくことも予想されます。

失われた20年や30年とも言われた平成時代が終わり、令和時代はどのような時代になるのか? 楽しみでもありますが、個人投資家にはより一層、トレードスキルの向上が求められる時代になるかもしれませんね。

(ザイFX!編集部・堀之内智)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)