■NYダウ証拠金取引などの適用金利が円金利から外貨金利に

そんな状況に対処するため、東京金融取引所は2017年12月18日(月)、「海外株価指数証拠金取引における適用金利の外貨金利への変更」を行いました。

これについて触れる前に、くりっく株365の「金利相当額」についてザックリ確認しておきましょう。

くりっく株365ではポジションを持ち越すごとに「金利相当額」というものが発生します。この「金利相当額」は買いポジションを持ち越すと支払い、売りポジションを持ち越すと受取りとなり、支払いと受取りは一本値となっています。

【参考記事】

●ウワサのCFD徹底講座:第3回 CFDでは売りから入ると金利がもらえるってどういうこと!?

●NYダウを為替リスクなしで取引できる金融商品登場! しかも40倍以上のハイレバで!

くりっく株365の各銘柄において、「金利相当額」に適用される金利は2017年12月17日(日)まで「円金利」でした。

けれど、2017年12月18日(月)からは「NYダウ証拠金取引」、「DAX証拠金取引」、「FTSE100証拠金取引」の「金利相当額」に適用される金利が「円金利」から対象株価指数の「外貨金利」に変更されたのです。

つまり、「NYダウ証拠金取引」は米国の金利、「DAX証拠金取引」はドイツの金利、「FTSE100証拠金取引」は英国の金利を適用して「金利相当額」が算出されるようになったわけです。

それぞれの「外貨金利」は各国の政策金利そのものではないものの、東京金融取引所が先物市場価格から算出する政策金利に近い数値となります。

そんな「外貨金利」が適用された「金利相当額」の実際の金額はくりっく株365の公式サイトで公表されています。

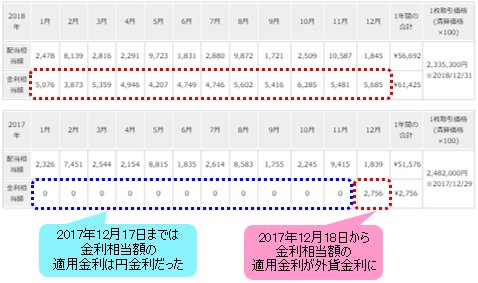

2017年から2018年における「NYダウ証拠金取引」の1枚あたり「金利相当額」は以下のようになっていました。

2017年12月17日(日)までは「NYダウ証拠金取引」の「金利相当額」に円金利が適用されており、月単位では2017年11月までの「金利相当額」は0円でした。

けれど、2017年12月18日(月)以降は米国の金利が適用され、2017年12月の「金利相当額」は2756円となっています。

つまり、トレーダーが2017年12月に「NYダウ証拠金取引」の買いポジション1枚を持ち続けると、2756円の「金利相当額」の支払いが発生した、というわけです。

この「金利相当額」の適用金利変更により、「NYダウ証拠金取引」、「DAX証拠金取引」、「FTSE100証拠金取引」と対象株価指数の価格差は縮小することになる、と東京金融取引所は説明しています。

実際に2018年以降、「NYダウ証拠金取引」の買気配とNYダウの乖離率が0%前後で安定しているのは、この「金利相当額」の適用金利変更が効いたからかもしれませんね。

■くりっく株365では「配当相当額」がもらえる

ここまでくりっく株365の「金利相当額」について見てきましたが、くりっく株365には「金利相当額」とは別に「配当相当額」というものもあります。

先ほど示した、くりっく株365が公表している2017年から2018年における「NYダウ証拠金取引」の1枚あたり「金利相当額」の表には「配当相当額」も併記されていました。それをもう一度見てみましょう。

上表の青い点線で囲った部分は「NYダウ証拠金取引」の1枚あたり「金利相当額」ですが、その上にある赤い点線で囲った部分は「NYダウ証拠金取引」の1枚あたり「配当相当額」を示しています。

「配当相当額」というのはくりっく株365でもらえる配当のようなもの。東京金融取引所が予想配当に基づいて「配当相当額」を算出しています。

現物株式の場合、権利確定日に株式を保有していると配当金をもらうことができ、権利確定日翌営業日には配当金の分だけ理論的に株価が下がる「配当落ち」があります。

これと同じように、くりっく株365でも買いポジションを保有している株価指数の構成銘柄に配当があった場合、取引量に応じた「配当相当額」をもらうことができ、その後に「配当落ち」が発生していると思われます。

【参考記事】

●NYダウを為替リスクなしで取引できる金融商品登場! しかも40倍以上のハイレバで!

先ほども書いたとおり、マーケットメイカーが「NYダウ証拠金取引」のカバー取引を行う「NYダウ先物」では配当金といったものが発生しないはずなのですが、「NYダウ証拠金取引」には「配当相当額」や「配当落ち」がある、ということになります。

■「DAX証拠金取引」には「配当相当額」がない

そんな「配当相当額」ですが、「DAX証拠金取引」には「配当相当額」が存在しません。というのも、「DAX証拠金取引」の価格は「配当相当額」が含まれた価格なのです。

そもそも、株価指数は算出方法によって2種類に分けられます。構成銘柄の配当を含んだ「配当込み」の株価指数と、配当を含まない「配当なし」の株価指数の2種類です。

日経平均やNYダウ、FTSE100は「配当なし」の株価指数なのですが、DAXは「配当込み」の株価指数であるため、「DAX証拠金取引」の価格も「配当相当額」が含まれた価格となっているわけです。

また、「DAX証拠金取引」では「配当相当額」が発生しないため、「配当落ち」も存在しない、ということになります。

そんな「DAX証拠金取引」の買気配とDAXの乖離率ですが、データ取得の都合上、2019年4月末から6月末までの期間しか算出できなかったのですが、プラスマイナス0.5%以内であることがほとんどで、あまり乖離していない、という結果となりました。

■ミセスワタナベ的な存在がマーケットメイカーを粉砕!?

「DAX証拠金取引」の買気配とDAXの乖離率は、都合により、算出期間が2019年4月末から6月末までと短いものになってしまいましたが、「DAX証拠金取引」の取引数量や建玉数量なら、「くりっく株365:ヒストリカルデータベース」から2017年~2019年のデータが取得できます。

2017年~2019年の「DAX証拠金取引」の取引数量は基本的には1000枚に届かない日が多く、建玉数量についても6000枚前後で安定しています。

「DAX証拠金取引」以外の銘柄の建玉数量も確認してみると、基本的に「日経225証拠金取引」は20万枚前後、「NYダウ証拠金取引」は3万枚前後、「FTSE100証拠金取引」は2万枚台でした。

これらのことから、「DAX証拠金取引」は「DAX証拠金取引」以外の銘柄より建玉数量がかなりさみしく、相対的に人気が低い商品と言えます。

「日経225証拠金取引」「NYダウ証拠金取引」「FTSE100証拠金取引」にあって「DAX証拠金取引」にないもの。それは「配当相当額」です。

「日経225証拠金取引」「NYダウ証拠金取引」「FTSE100証拠金取引」には「配当相当額」狙いの買いが入りやすく、需給が買いに偏って対象株価指数との価格差が大きくなってしまった、という可能性はありそうです。

これを言い換えてみると、ミセスワタナベ的な存在による「配当相当額」狙いの買いがマーケットメイカーを粉砕してしまった(!?)…ということなのかもしれませんね。

【ミセス・ワタナベ】に関する参考記事

●「ミセス・ワタナベ」のルーツを探れ(1) 実は90年代半ばに英国で生まれた言葉?

●「ミセス・ワタナベ」のルーツを探れ(2) なぜ佐藤、鈴木ではなくワタナベなのか?

■「FTSE100証拠金取引」とFTSE100、2018年序盤に一時乖離

次に、「FTSE100証拠金取引」の価格とFTSE100の価格差はどれくらいなのか、確認してみましょう。

以下は2017年6月末から2019年6月末における、「FTSE100証拠金取引」の買気配とFTSE100の日足始値チャートです。

※岡三オンライン証券[くりっく株365]とBloombergのデータを基にザイFX!編集部が作成

先ほど、NYダウと「NYダウ証拠金取引」では日足終値で乖離の状況を計算しましたが、英国株の取引時間と「FTSE100証拠金取引」の取引時間は取引終了時は一致しておらず、取引開始時は一致しているため、ここでは日足始値のデータを採用しています。

上のチャートを見ると、「FTSE100証拠金取引」の買気配とFTSE100は2018年半ばまでわりと連動しているように見えますが、2018年後半以降は乖離幅がどんどん大きくなっています。ぱっと見で明らかに価格差が拡がっていることがわかりますね。

そこで、今度は「FTSE100証拠金取引」の買気配のFTSE100からの乖離率をグラフにしてみましょう。

※岡三オンライン証券[くりっく株365]とBloombergのデータを基にザイFX!編集部が作成

「FTSE100証拠金取引」の買気配のFTSE100からの乖離率は、2018年後半以降にどんどん拡大していったのですが、ここではその前に赤い点線で囲んだ2018年序盤の状況をまず見ていきたいと思います。このときは乖離率がプラスマイナス2%前後で上下したのでした。

この場面をもう少し詳しく見ていくと、2018年2月6日(火)に乖離率はマイナス1.98%まで低下したものの、翌日の2月7日(水)には2.08%まで一転上昇。

続く2月8日(木)は0.79%、2月9日(金)は1.30%と少し落ち着いたものの、翌週の2月12日(月)は2.93%、2月13日(火)は2.31%、2月14日(水)は3.18%と乖離率が拡大したのでした。

2018年2月はのちに“VIXショック”と呼ばれる世界的な株価暴落の時期にあたり、相場下落に伴って自然に「FTSE100証拠金取引」の買いポジションから投げが出たりしたのかもしれませんが、話はそれだけに止まらなかったのです。

【参考記事】

●NYダウは665ドル安! 日経平均も大幅安! それでも米ドル/円が下げなかったワケは?(2018年2月5日、西原宏一&大橋ひろこ)

●VIX指数急騰で低ボラティリティ相場終焉! 株暴落でも底堅いドル/円も下値余地拡大(2018年2月8日、西原宏一)

(出所:Bloomberg)

■2018年2月に証拠金基準額が大幅に引き上げられた

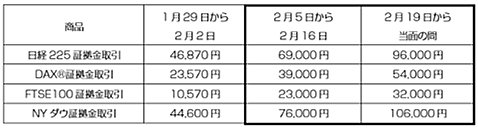

このとき、東京金融取引所は2018年2月5日(月)から、くりっく株365の証拠金基準額を大幅に引き上げていたのです。

その理由について東京金融取引所は「需給の片寄り等によりマーケットメイカーの提示価格の不安定、対象指数との価格差拡大、市場レート非提示などの事象が度々発生」したためと説明しており、「このような現況を改善するための緊急措置として」証拠金基準額を以下のように大幅に引き上げたのでした。

2018年2月の「FTSE100証拠金取引」の価格が7300円で推移していると仮定すると、2月2日(金)までは1枚73万円分の取引が1万570円の証拠金基準額で可能で、レバレッジはおよそ69倍でした。

けれど、2月5日(月)からは証拠金基準額が一挙に2万3000円に引き上げられ、レバレッジはおよそ32倍まで急低下。

そして、2月19日(月)からはさらに証拠金基準額が3万2000円に引き上げられ、レバレッジはおよそ23倍まで下がってしまったのです。

つまり、「FTSE100証拠金取引」の証拠金基準額が1万570円から2万3000円に引き上げられた2018年2月5日(月)の週やその翌週に、「FTSE100証拠金取引」の買気配とFTSE100の乖離率がマイナス2%前後まで低下したり、プラス3%を超えたりした、ということになるわけです。

東京金融取引所は大幅に引き上げた証拠金基準額をしばらく固定しましたが、2018年7月には引き下げがあり、このとき、「FTSE100証拠金取引」の証拠金基準額も3万2000円から2万6000円に下がりました。

証拠金基準額の引き下げは2018年12月にも行われたのですが、「FTSE100証拠金取引」についてはこのとき、引き下げが行われませんでした。これは当時、「FTSE100証拠金取引」の価格とFTSE100が大きく乖離していたことが影響したのかもしれません。

この結果、当記事を公開した2019年6月下旬現在、「FTSE100証拠金取引」以外の銘柄は毎週見直される通常時の証拠金基準額に戻っている一方、「FTSE100証拠金取引」の証拠金基準額だけは2万6000円に固定されたままとなっています。

そんな「FTSE100証拠金取引」の買気配とFTSE100の乖離率は2018年2月に上下したわけですが、2018年中盤は…

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)