■米ドル買い殺到でパニック的な米ドル高に

コロナショックが続く中、米ドル全面高というか、米ドル買い殺到でパニック的な米ドル高の進行が見られた。

先週(3月16日~)、ドルインデックスは2008年のリーマンショック以来、もっとも大きい上昇幅(4%に近い)を達成。一気に103.82を打診し、2017年高値を更新、終値ベースでは2002年年末以来の高値を更新した。

(出所:TradingView)

世界的な金融恐慌における米ドル一極集中が浮き彫りとなった。現在進行中である世界株式の歴史的な暴落があったからこそ、米ドルが買われているわけだ。

米ドルが足りないということを指す、「ドル・クランチ」という言葉がある。米ドル決済に依存する世界の金融体系の中で、市場の波乱が信用収縮をもたらしているので、皆、手持ちの資産を処分、いわゆる換金売りに走る。

ここで言う換金とは金(ゴールド)でもないし、諸外貨でもなく、米ドルの確保というほかあるまい。したがって、ドル・クランチは自然な成り行きといえるから、米ゼロ金利や米量的緩和再開があっても米ドル高が続くわけだ。

■ドル・クランチの背景には米長期金利の反騰

もっとも、ドル・クランチの背景には米長期金利(10年物国債利回り)の反騰があったことも見逃せない。

(出所:Bloomberg)

金融恐慌が一段と進行すると、あらゆる資産の換金売りを招くから、コロナショックで少し前に急騰した米長期国債も売りの対象となり、米長期金利の切り返しにつながっている。

米長期金利の上昇は、米ドル調達コストの増加を意味するから、流動性危機が深刻化して、一段と米ドル不足に拍車がかかった模様だ。

しかし、少なくとも3月9日(月)まで、米長期金利の急落は米ドル全体の急落を招いていた。前回(3月13日)のコラムでも指摘したように、同日同金利の歴史的な急落はクライマックスを果たしただけに、連動した米ドル全体の急落も行きすぎであったから、そのあとのV字型反騰は行きすぎた米ドル安に対する反動であった、という側面も忘れてはいけない。

【参考記事】

●株式市場崩壊、恐怖の米ドル買いが進行! 「リスクオフの円高」ロジックは崩れた!?(2020年3月13日、陳満咲杜)

米長期金利との連動性、また、米ドル/円と米ドル全体の連動性はそもそも高かったので、ドル・クランチはその連動性を一段と高めたわけだ。

実際、3月20日(金)に米長期金利は一時1.283%にトライしてから一転して反落、0.885%で大引けした。

(出所:Bloomberg)

ドルインデックスも連動して一時101.90まで急落、終値こそ高かったものの、陰線で大引けと、やはり連動性が見られた。

(出所:TradingView)

3月9日(月)安値からほぼ一貫した急騰が続いてきただけに、米長期金利も米ドル全体も目先一転して「オーバーボート」(買われすぎ)の状況を強め、3月20日(金)の値動きは同「オーバーボート」に対するスピード調整と位置付けられる。

ドル・クランチの解消が見られないうちは、米ドル全体のスピード調整はあっても、米ドル高のトレンドは修正されないだろう。買われすぎから一転した動きがあっても、米ドル高のトップアウトまでは安易に推測できない。

■FRBは事実上QE4を実施している

一方、米長期金利の急反騰があっても先週(3月16日~)は1.28%程度だったので、昨年(2019年)年末の1.94~1.95%の水準には遠く及ばない。あくまで急落したあとのスピード調整なので、ドルインデックスの2002年年末以来の高値更新とまったく違うフェーズにあることも明らかである。

換言すれば、大局観として米ドルの強さを違う視点からフォローしなければならない。

この視点において、コロナショックがもたらしたドル・クランチも、あくまで短期スパンにおける推進要素、内部構造を検証しなければ、根本的な要因を見極められないと思う。

ここで注意すべきなのは今回、FRB(米連邦準備制度理事会)が打ち出した量的緩和や米政府の財政出動の規模だ。

先週(3月16日~)、FRBは700億ドルの国債とMBS(不動産担保証券)を買い入れ、トランプ政権は総額4兆ドルの大型景気刺激策を打ち出すと報道されている。株価の底入れを促進できるかどうかはこれからの市況で検証されるが、事実上の米QE4(量的緩和策第4弾)を実施していることは間違いない。

ドルインデックスはリーマンショックのあった2008年に安値を付けたものの、そのあと3回のQEがあってもその安値を割り込めず、歴史的な底値を打ってから上昇波を形成してきた。

(出所:TradingView)

QEを俗に言えば「お金のばら撒き」。天文額的数字の米ドルをばら撒いても米ドルは安値を切れなかったのだから、これが米ドル高の構造を示唆しており、本日までのドル高をもたらしたのである。

しかし、今回もQEが実施されるので、本来であれば、米ドル高の構造は修正できなくても、米ドル急騰につながるとは限らないはずだ。

QE4があってもドル・クランチの進行が見られたわけなので、今回の危機はコロナウイルスがもたらした「未知の恐怖」に起因するところが大きく、また、ウイルスの蔓延自体が収束の気配を見せない限り、量的緩和や財政出動が効かない、といった懸念の方が大きいかと思われる。

■コロナ収束後の市場のV字反騰に備えておきたい

とはいえ、冷静に考えると、コロナウイルスは人から人へ伝染するリスクが非常に高いものの、致死率は高くない。イタリアのケースは稀で、ほかの要素が絡んでいたから、韓国、シンガポールの成功先例(日本のケースは特殊で、まだ何とも言えないが、成功している気配あり)もあったように、先進国が本気になってくれば必ず克服できる危機だと思う。

いったん収束の気配が見られる場合、リーマンショック時を超える量的緩和や財政出動も必ず大きな効き目を発揮し、米国株をはじめ、市場のV字反騰があってもおかしくなかろう。

目先は混乱や危機の真っ只中なので、その時期を言及するのは不適切だと思われるかもしれないが、そう遠くないと思う。今だからこそ、スタンバイしておきたい。

もちろん、V字反騰のシナリオが目先嘲笑され、また、馬鹿にされることも承知している。

しかし、ドルインデックスや米ドル/円のV字反騰を誰が予想し、また、ブル(上昇)シナリオを維持してきただろうか。

筆者は米ドル/円のブルシナリオを一貫して主張してきただけに、たくさんの嘲笑や嫌がらせを受けてきたのも事実であるが、結果的に間違っていないと思う。

相場における真実とは、多数派は常に正しいとは限らないばかりか、往々にして間違っているということだ。総悲観の現時点だからこそ、勇気を持ちたい。

米ドル/円に関して、筆者の見方は変わらない。2016年11月以降、週足において、2018年3月第3週を除き、米ドル/円は105円の大台以下で大引けがなかった上、月足において、106円の大台以上の大引けを維持してきた。

【参考記事】

●金融市場における恐怖のピークは過ぎた? ドル/円は下がっても週足終値105円前後まで(2020年3月6日、陳満咲杜)

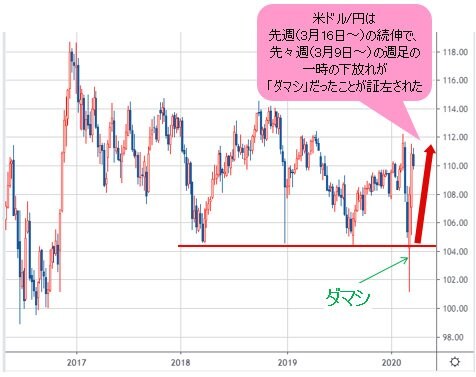

筆者が繰り返し指摘してきたように、今回、記録的、また世界的な恐慌があっても、先々週(3月9日~)の週足が105円以上で大引けしたこと自体が大きなサインと受け止められる。また、先週(3月16日~)の大幅続伸で今月(3月)の終値は106円を維持する公算が高いから、ブル基調が一段と証明されることだろう。

つまるところ、米ドル/円における内部構造から、米ドル高の可能性が証左されるから、2015年高値を起点とした大型保ち合いは終焉し、これから上放れを果たすはずだ。

先週(3月16日~)の続伸があったからこそ、先々週(3月9日~)の週足が示した「スパイクロー(※)」の陽線で、一時の下放れが「ダマシ」だったことが証左されたわけで、これから2月高値の更新を果たせると思う。

(※編集部注:「スパイクロー」とは、上昇転換を示すサイン)

この場合、月足における2月の「スパイクハイ(※)」のサインが否定され、米ドルの一段上昇に弾みがつく。

(※編集部注:「スパイクハイ」とは下落転換を示すサイン)

もちろん、一直線な上放れとは言っていないから、途中のスピード調整や波乱にも注意しておきたい。

市況はいかに。

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)