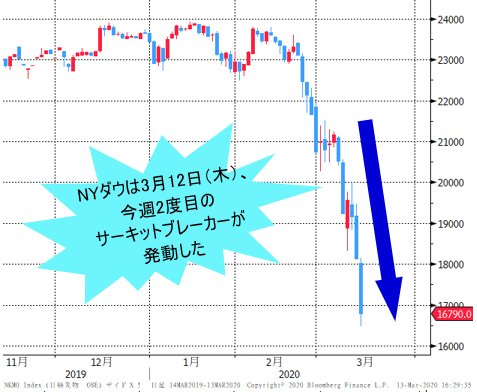

■米国株は今週2度目のサーキットブレーカー発動!

株式相場は壊れている。

昨日(3月12日)、米、カナダを含む8カ国の株式市場の取引が一時売買停止となった。米国株に限っていえば、3月9日(月)にサーキットブレーカー(一時売買停止)が発動されたばかりなので、歴史的新記録であることは間違いない。

(出所:Bloomberg)

高値から20%超の下落をトレンド転換の基準とすれば、米株三大指数は揃って基準を超えた下落となり、昨日(3月12日)のNYダウが2352ドル安と過去最大の下落幅だっただけに、今なお「底知らず」の様子を見せている。

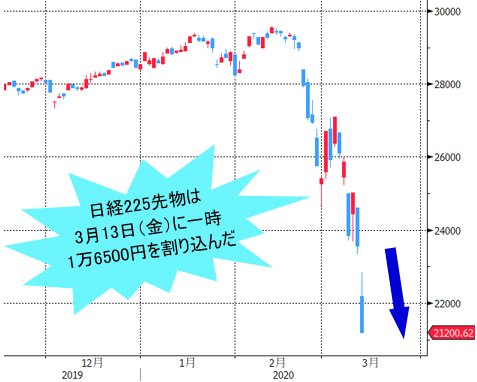

日経225先物は執筆中の現時点で一時1万6500円を割り込み、先月(3月)終値から計算しても、すでに4600円の値幅を飛ばし、2020年年初来高値からすでに30%超の下落を記録しているから、リーマンショックの再来と言える。

(出所:Bloomberg)

■「リスクオフの円高」のロジックが否定された?

世界の株式市場に破壊的な影響を与えた今回のコロナショックは、なお進行中なので、全貌を把握しきれず、また、総括できるのはまだまだ先だと思うから、3月9日(月)の「オイルショック」を含め、さまざまな出来事についての記述などをいったん省略し、為替マーケットの値動きのみにフォーカスしたい。

前回指摘したように、2017年以降、米ドル/円は週足において105円の節目、月足において106円の節目を終値で割らなかった。

【参考記事】

●金融市場における恐怖のピークは過ぎた? ドル/円は下がっても週足終値105円前後まで(2020年3月6日、陳満咲杜)

唯一の例外は、2018年3月第3週の終値が、わずかに105円の節目を下回ったことだったが、翌週から切り返しを果たした。こういった経緯に照らして考えて、米ドル/円は今回も波乱に耐えられるのではないかと思っていた。

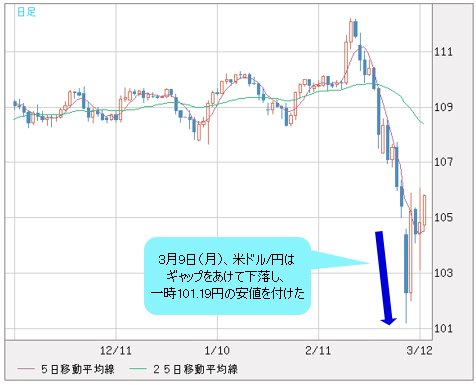

しかし、サウジアラビアの原油増産や原油公式販売価格の引き下げの決定で月曜(3月9日)から相場は大揺れ、米ドル/円も「ギャップ」をつけて下落し続け、9日(月)に一時101.19円の安値を付けた。

株安・円高といった従来のパターンなので、市場参加者の大半が100円の心理的節目割れは必至、円高の大幅進行を確信していたと思われる。

実際、その後、米国株をはじめ、日経平均など世界の主要株式市場は、ほぼ反発らしい反発もなく一本調子の下げが続き、昨日(3月12日)、歴史的な大暴落を演じたから、リスクオフの円高のロジックなら、現時点ですでに97円とか95円どころか、90円大台前後の下値がトライされてもおかしくなかっただろう。

しかし、執筆中の現時点で、米ドル/円は105円の節目前後に留まり、円高継続の傾向を露呈していない。

「リスクオフの円安」とまでは言い切れなくても、「リスクオフの円高」にもほど遠いというか、株の惨憺たる状況からすると、「リスクオフの円高」のロジックが否定された、と言っても過言ではなかろう。

従来のロジックが通用しなくなるほど、米ドル/円の値動きは重要なメッセージを発信していると思われるから、見逃せない。

■米ドル/円の反騰理由は「円高ではなく米ドル安だった」こと

では、なぜ米ドル/円は大半の予想と違って、株の歴史的な暴落が進行中であるにも関わらず、円高が進まず、逆に先週(3月2日~)の終値前後の水準に戻ってきたのか。この問題はなかなか複雑で、また奥深いので、現時点で完全に答えられる人はいないと思うが、「独断と偏見」の私見を述べておきたい。

まず重要なのは、市場におけるロジックは、あらゆる局面において一貫してきたものではないということである。むしろ逆で、市況の変化に合わせて、ロジック自体も変わっていくのが常である。

したがって、本来見られるはずの円高の進行が続かなかった理由についても、段階を分けて考えてみたい。

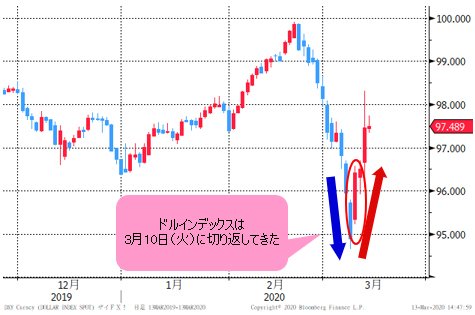

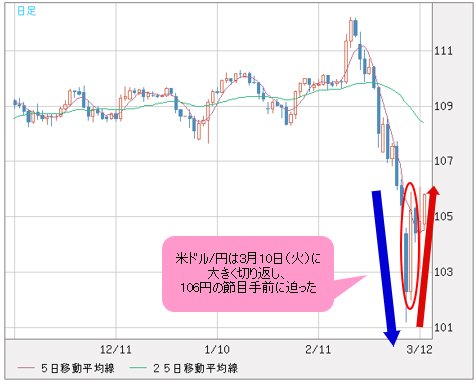

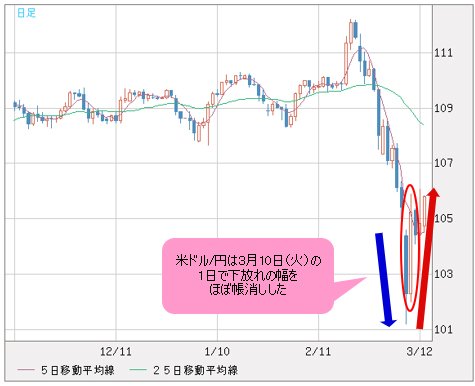

週明け(3月9日)の「オイルショック」において、米ドル/円は一時101円台前半をトライ、翌日(10日)大きく切り返し、106円の節目手前に迫った。

このような値動きは、2月高値を起点とした大幅かつ一本調子な下落に対する調整といった位置付けがたやすくできるが、株式市場の状況と照らしてみればわかるように、説得力があまりないと思われる。根本的なところ、やはり、「円高ではなく米ドル安」であったというほかあるまい。

実際、3月9日(月)に米長期金利(米10年物国債利回り)は1日で50%以上という歴史的な下落幅と変動率を記録したから、米ドルの全面安も連動する形で問答無用な進行がみられ、ドルインデックスは94.61の安値まで突っ込んだわけだ。

(出所:Bloomberg)

米ドル/円の下落自体が「米ドル安・円高」の同時進行なのに、あえて「円高ではなく米ドル安」と言うのは、思考のロジックを明確化するメリットがあるからだ。

言ってみれば、ユーロ/米ドルが3月9日(月)において、一時1.15ドルの節目手前まで迫る急上昇が見られたように、米ドルが全面安となり、米ドル/円と米ドル全体の相関性が非常に高い時期において、円はあくまで受動的だった。ゆえに、米ドル/円の一時の下放れは、円高ではなく米ドル安が主な原因であった。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/米ドル 日足)

そうでない場合、つまり、円高に主導される相場であれば、ユーロ/円はより激しい暴落を演じるはずであった。

しかし、執筆中の現時点では、ユーロ/円は月曜(9日)に記録した115.88円の安値より2円程度上にあり、9日(月)の安値も2019年9月安値とほぼ同じ水準を保っていた。

換言すれば、米ドル安が主体となる相場において、米ドル/円相場は米ドル全体の値動き次第だったので、このときの円高は「ホンモノ」ではなかった。

ゆえに、翌日(10日)からドルインデックスが切り返し、米ドル/円もリンクしたように切り返してきたから、1日で下放れの幅をほぼ帳消しにしたわけだ。

(出所:Bloomberg)

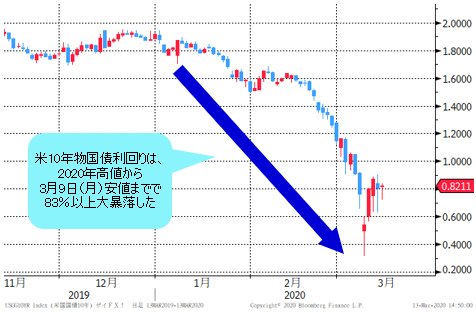

■米長期金利が切り返した理由は「下がりすぎ」だったから

その背景には、米長期金利の切り返しがあったというほかあるまいが、米長期金利が株安と連動しなくなった原因は、単純に言えば下がりすぎであったからだ。米長期金利は、2020年年初高値の1.946%から9日(月)安値の0.318%まで、実に83%以上の大暴落(つまり国債価格の大急騰)も演じてきたから、もうクライマックスに達したのではないかと疑われる。

(出所:Bloomberg)

したがって、目先を含め、米長期利回りの反騰、また、それとリンクした米ドル全体の反騰は、行きすぎた値動きへの反動とみれば、ほぼ間違いないだろう。

■米ドルの全面切り返しは「恐怖の米ドル買い」によるもの

一方、米ドルの全面切り返しは、これだけでは説明しきれない側面がある。実際、株式市場の総崩れと相まって、金(ゴールド)、原油からビットコインまで、あらゆる資産の総崩れが見られている現在において、「有事の米ドル買い」のみでなく、「恐怖の米ドル買い」が進行したのだと思う。

言い換えれば、米ドルこそ究極のリスク回避先なので、最初は米長期金利の急落と共に米ドルが売られたが、株の急落が進むうち、あらゆる資産がパニック的な売りに晒されるうち、リスクヘッジの米ドル買いが殺到したのも自然な成り行きと言える。市場の恐怖心理が収まらない限り、しばらく米ドル全面高の傾向は維持される公算だ。

いずれにせよ、米ドル/円に限って言えば、今週(3月9日~)の週足で105円の節目前後を維持できるかどうかがなお重要なポイントであり、また、それが確認できれば、市場の内部構造を示唆する重要なメッセージであることを受け止めるべきだと思う。

【参考記事】

●金融市場における恐怖のピークは過ぎた? ドル/円は下がっても週足終値105円前後まで(2020年3月6日、陳満咲杜)

(出所:Bloomberg)

このあたりの検証はまた次回、市況はいかに。

(執筆 13:20)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)