■典型的なリスクオンだが、為替の値動きには「異変」が

ワクチン開発成功の報道に刺激されて、株式市場は一段高を遂げ、米主要三指数はそろって史上最高値を更新。日経平均は、30年来の高値をトライした。

典型的なリスクオン相場の継続で、欧米のコロナ禍が拡大している情勢の中、歴史に残る金融相場(要するに金余り)の事例を作っている。

好材料があるため、株高の可能性は説明しやすいが、為替市場における値動きを解釈するのは、そう単純ではないようだ。

株高であれば、最近、見られた「リスクオンの米ドル安」、「リスクオンの円高」といった現象のさらなる進行があってもおかしくないが、両方に「異変」があった。

ドルインデックスは下げ止まり、米ドル/円は大きく切り返してきたのだ。

米ドル/円の場合は、11月9日(月)に急騰し、一時2.5円に近い値幅をもって久しぶりに大きく変動していた。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 日足)

というのも、10月末まで米ドル/円はじわじわ下げてきたものの、基本的に日々の値幅は限定され、「動かない」印象が強かった。

その上、11月5日(木)の続落で、3月12日(木)以来の安値を更新。このまま3月安値へ接近があってもおかしくなかっただけに、9日(月)の大陽線は見事な逆転となり、底打ちの意味合いを示唆したから、「リスクオンの円高」の終焉を認定させたといえる。

■「リスクオンの円高」は異例、「リスクオンの円安」に戻った

もっとも、「リスクオンの円高」自体が長く続くと思わなかったが、「リスクオンの米ドル安」、すなわち、米ドル全体の下値打診とともに、一段オーバーする値動きを覚悟していた。

前述のように、米ドル/円は104円の節目以下の大引けがあったから、テクニカル・アナリシスの視点では、3月安値(101円台前半)まで大したサポートゾーンが見つからず、本来、いったん下落の打診があってもおかしくなかった。クロス円(米ドル以外の通貨と円との通貨ペア)における調整も、自然な流れだと思われたのだ。

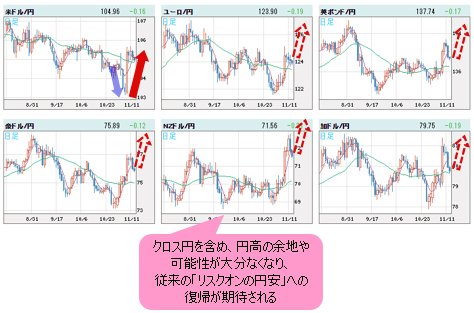

しかし、11月9日(月)の値動きに照らして考えると、こういうシナリオは否定される。クロス円を含め、円高の余地や可能性は大分なくなり、従来の「リスクオンの円安」への復帰が期待されるはずだ。

(リアルタイムチャートはこちら → FXチャート&レート:世界の通貨VS円 日足)

重要なのは、「リスクオンの円高」は、あくまで異例な状況だったということで、その一過性の状況が米ドル/円自体の値動きによって否定された以上、こだわるべきではないと思う。

換言すれば、従来の流れということは、市場本来の姿なので、これからは「普通のロジック」で市況をフォローすれば良さそうだ。

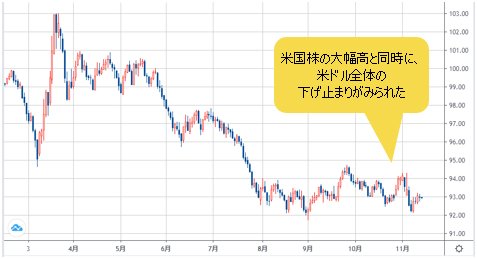

■米国株の大幅高と同時に米ドル全体が下げ止まった

まず、注意しなければならないのは、ドルインデックスの下げ止まりだ。

株高なら米ドル全体は一段安、つい最近まで「株高・米ドル安がセット」となっていた傾向から見れば、自然な流れとして認識されても問題はなかった。

しかし、11月9日(月)からそういった傾向が曖昧になってきた。米国株の大幅高と同時に、むしろ米ドル全体の下げ止まりが見られ、米ドル/円にいたっては大逆転を果たしたほどだ。

(出所:TradingView)

今年(2020年)春の「コロナショック」で、いったん株が暴落し、真のリスク回避の買い先として大きく買われていた分、米ドルは3月安値からほぼ一貫して切り返しを果たした。また、史上最高値更新を続けている米国株の値動きが象徴的だが、米ドルはリスクオンの環境において逆に売られやすく、さらに、それ以前の「買われすぎ」への反動もあって、全体としては、だらだらと反落してきたわけだ。

■米長期金利の上昇が米ドル買い戻しにつながる

米大統領選挙の混乱など、政治的な不安要素に加え、コロナ防疫の失敗が目立ち、米ドル自体が、従来のリスク回避資産からリスク資産へと化した、といった見方の広がりも米ドル売りを加速。米ドルの地位沈下が心配された。

長い目で見れば、このような心配は無用だと思うが、目先、米ドルにとってネガティブな要素として認識されても仕方がないと思う。

ゆえに、CFTC(米商品先物取引委員会)統計の米ドル売りポジション(投機筋)は、今年(2020年)の夏に、一時過去最大まで膨らんでいた。

夏以降縮小してきたものの、ポジション総数は、なお高い水準を維持してきたから、前述の理由や思惑で米ドルは売られすぎの状況が推測される。

こういった「売られすぎ」に対する修正がすでに始まっているのであれば、「リスクオンの米ドル安」は、やはり長くは続かない。

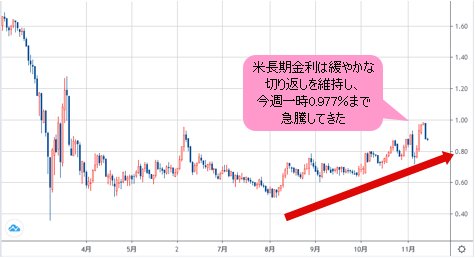

大きなシグナルは、ほかならぬ米長期金利(米10年物国債利回り)の下落一服、また、切り返しの展開だ。

米10年物国債利回りは、3月に一時0.318%を記録、8月も0.505%まで迫ったが、安値更新を回避した。その後、緩やかな切り返しを維持し、今週(11月9日~)、一時0.977%まで急騰してきた。

(出所:TradingView)

米長期金利の低下が、ドル・キャリートレード(米ドルを売ってほかの資産に充てる)の地合いを醸成し、米ドル安をもたらした経緯を重視すれば、長期金利の上昇は、必然的に米ドル売りポジションの買い戻しにつながる。

したがって、米長期金利の下げ一服や切り返しは、大きなシグナルと化し、これ以上の米ドル安の進行が容易ではないことを示唆している。

■米ドル/円もクロス円も上値トライの余地あり

つい最近までの、為替市場における現象を忘れてはいけない。すなわち、米ドル全体と米ドル/円の連動性である。

米ドル全面安があったからこそ、米ドル/円の下値打診、また、「リスクオンの円高」という現象をもたらしたのだから、米ドル安の地合いが変化してきた以上、米ドル/円の底打ちも強く認識されやすい。

したがって、米ドル/円もクロス円も持ち直しやすく、上値トライの余地ありと見ていいだろう。

(リアルタイムチャートはこちら → FXチャート&レート:世界の通貨VS円 日足)

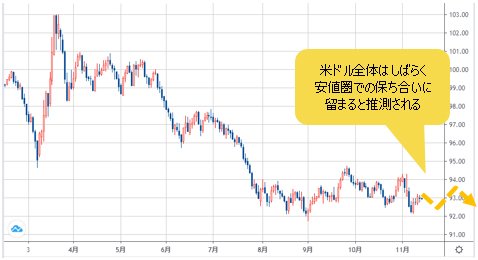

クロス円の上値余地に関して、鍵を握るのが、やはり米ドル全体の値動きだ。

ドルインデックスの下げ止まりがあっても、たちまちベア(下落)基調を修正できるとは限らず、また、目先のそのようなサインを点灯していないから、米ドル全体は、しばらく安値圏での保ち合いに留まると推測される。

(出所:TradingView)

となると、米ドルの急騰による外貨安・円高の進行という懸念も薄く、再度、円安の方向へ振れやすい地合いができたと見る。

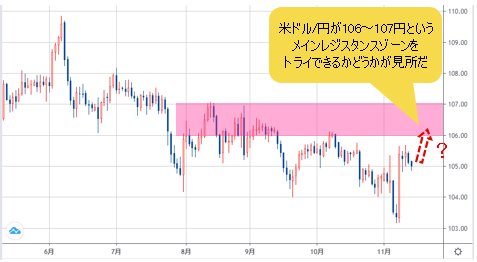

■米ドル/円は106~107円にトライできるかどうかが見どころ

もちろん、米ドル/円の値動きも肝心だ。

結論から申し上げると、11月9日(月)の大陽線が重要なサインを点灯。3月高値を起点とした大型反落波(調整波)はすでに終了し、米ドル/円が、米ドル全体の切り返しをリードしていく可能性は目先、大きくなっている。

この意味では、従来のメインシナリオの再検証にもなるから、これから米ドル/円が106~107円というメインレジスタンスゾーンをトライできるかどうかは見どころだ。

(出所:TradingView)

詳細は、また次回。市況はいかに。

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)