円が大して買われていないのは、歴史的なリスクオンが原因?

リスクオンが円売りの安心感につながっている模様

日本株が絶好調の中、為替相場にはいささかの波乱が生じていた。

昨日(2月29日)、日銀の高田委員は物価目標について「現実がようやく見通せる状況になってきた」と述べた。しかし、同じ日(現地時間)にブラジル・サンパウロで開催されたG20財務相・中央銀行総裁会議後の記者会見で、植田日銀総裁はそれを明確に否定した。

米ドル/円は、それに敏感に反応した。昨日(2月29日)の始値は150.70円であったが、高田委員の発言を受けて一時149.21円まで急落。その後、日銀総裁の発言を受けて150円手前で大引けし、執筆中の現時点では、いったん150.48円まで回復した。

(出所:TradingView)

記憶は定かではないが、これまで日銀幹部から物価目標について、高田委員のような踏み込んだ発言は出なかったはずだ。自由闊達な発言が許される雰囲気とはほど遠い、という印象からしても、高田委員の発言や、直後の植田総裁の発言と「妻辻が合わない」ことに、大分、違和感を抱く市場関係者が多いのではないかと思う。

真意がどこにあるかはともかく、日銀内部でも金融政策正常化の「遅れ」に危機感が高まりつつあることがうかがえる。

植田総裁はマーケットに「過大な期待」を与えないように鎮座しているが、3月はないとしても、4月の日銀会合にてマイナス金利の撤廃というのが、概ね市場のコンセンサスになりつつある状況だ。

それでも、円は大して買われていない。それはほかならぬ、米株三大株価指数がそろって史上最高値更新を果たしている(ナスダックは2月29日に史上最高値更新を果たした)ことに続き、執筆中の現時点で、日経平均先物が一時4万円の大台を打診し、歴史的なリスクオンの相場環境にあるからだ。

(出所:TradingView)

換言すれば、リスクオンの円安は「王道」である。

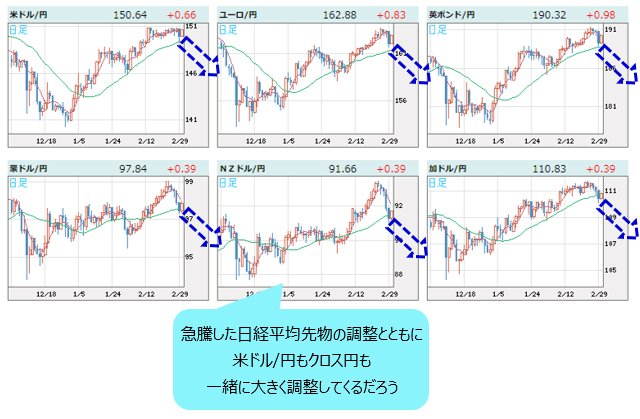

もう金利差だけでは解釈しきれない円相場に関して、主要クロス円(米ドル以外の通貨と円との通貨ペア)における高値打診や高値更新も、自然ななりゆきだ。

ユーロ/円は2008年8月以来となる高値を更新、英ポンド/円は2015年8月以来の高値を更新、豪ドル/円は2014年12月以来の高値を更新した。リスクオンなので、円売りの安心感につながっている模様だ。

(リアルタイムチャートはこちら → FXチャート&レート:世界の通貨VS円 日足)

米ドル全体が言われるほど強くないから、やはり円安がメイン。

主要クロス円の円安基調が、米ドル/円の下支えになると推測

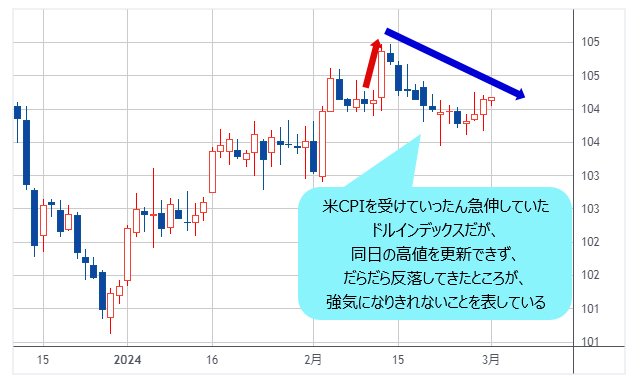

その反面、肝心の米ドル全体(ドルインデックス)の状況はまだら模様だ。2月13日(火)に米CPI(消費者物価指数)を受けていったん急伸していたが、同日の高値を更新できず、だらだら反落してきたところが、強気になりきれないことを表している。

(出所:TradingView)

米ドル全体が言われるほど強くないから、やはり円安がメインである。だからこそ主要クロス円が強気構造を維持し、またこれからも高値トライしていく可能性は高い。

さらに、主要クロス円における円安基調が米ドル/円にも波及し、米ドル/円の下支えになることも推測される。

日銀政策正常化だけでは円安を阻止できない?

米ドル/円は、まだ2023年の高値を超えられずにいる…

しかし、ここで冷静に考えたい問題がある。歴史的な株高の局面において、米ドル/円は、まだ去年(2023年)の高値を超えられずにいるということだ。リスクオンの円売り自体も、限界に差し掛かっているのではないかと推測される。

(出所:TradingView)

筆者は繰り返し米ドル/円相場における8年サイクルの存在(トップからトップへと数える)を指摘していたので、ここでは重複しないが、強調したいのは、去年(2023年)の米ドル/円のトップアウトは「規則正しい」動きなので、相場の内部構造が大きく歪んでいない限り、いくらリスクオンの局面とはいえ、これ以上の円売りは安易に進まない可能性が大きい。

【※関連記事はこちら!】

⇒【2023年のFX予想】米ドル/円は日米の金利差が縮小しない限り、急激な下落は想定せず! 重要な16年半の周期で見れば、2028年までは緩やかな米ドル安・円高か(2022年12月23日、陳満咲杜)

もちろん、円売りが進まないとはいえ、たちまち円買いの市況になるとは限らない。円が大きく買われるにはリスクオフの市況が必要で、また日銀のマイナス金利撤廃だけでは効かない可能性がある。

なにしろ、マーケットは日銀のマイナス金利が今年(2024年)前半において解除されることを折り込みつつある。歴史的な株高局面において、日銀の決断が遅くなれば、逆に今後の政策運営に障害をもたらす恐れがあるから、正常化に向けて、早晩、動き出すだろう。これぐらい市場関係者は知っているはずだ。

言ってみれば、マイナス金利の撤廃があっても、金融政策正常化の始まりにすぎないから、次の一手が読めないうちは、円を積極的に買う理由がないと思われる。現状では、さすがに利上げができるほどに日本の景気が改善されるとは思わないから、なかなか円買いの理由を見つけられないと言える。

となると、現状において、単に日銀金融政策正常化だけでは円安傾向を阻止できないかもしれない。円売りのトレンドを転換させるのは、大きなリスクオフの局面だと推測できる。

結局、円売りのリード役は主要クロス円。

調整後に再度、高値更新を果たす!?

一方、前述のように、目下は歴史的なリスクオンの局面なので、米ドル/円に限って言えば、去年(2023年)の高値を更新できなければ、いくら円売りとはいえ、これ以上の急伸を望めないのではないだろうか。

詰まるところ、3月、4月日銀会合を巡る憶測がこれからも出やすいだろう。それに伴う波乱があっても、円売りのトレンドを完全に修正できないと思う。

ただし、米ドル/円に限って言えば、今まで以上の円売りもなかなか容易ではないから、結局、円売りのリード役は主要クロス円のほかあるまい。

ちなみに、いろんな見方があるが、途中のスピード調整なしで一気に4万円の大台打診に成功した日経平均先物について、筆者は行きすぎだと思う。

その行きすぎに対する修正も早晩行われるから、米ドル/円もクロス円もいっしょに大きく調整してくるとみる。

(リアルタイムチャートはこちら → FXチャート&レート:世界の通貨VS円 日足)

違いが出るのは、その後だろう。調整してからの米ドル/円の戻りは限定的、主要クロス円は再度、高値打診の局面があれば、筆者の思うとおりの展開だ。市況はいかに。

![トレイダーズ証券[LIGHT FX]](https://img.tcs-asp.net/imagesender?ac=C14464&lc=LFX1&isq=301&psq=0)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)