■ショック以外の形容詞がないほど強烈なユーロ下落

米朝会談に米利上げなど、重要イベントを無事通過したものの、マーケットは昨日(6月14日)のECB(欧州中央銀行)会合に大きく反応した、ユーロの大幅急落は、ショック以外の形容詞がないほど強烈であった。

(出所:IG証券)

ところで、ECB政策やドラギECB総裁の発言自体は、ショッキングな内容ではなかった。2018年年内にてQE(量的緩和)策を終焉させるのも規定路線で市場の想定範囲内であり、また、2019年夏まで利上げを行わないといった方針も特にサプライズではないと思う。

イタリア問題などを抱える中、早期利上げを表明するほうがリスキーなので、ECBの保守的な姿勢も推測できなかったとは言えないから、マーケットの反応に戸惑う市場関係者も多いのではないかと思う。

よく考えてみると、ECBのハト派姿勢は、利上げ継続の米政策との格差を広げたことよりも、イタリア問題など南欧のリスクを市場関係者に再認識させるきっかけになったのではないかと思う。

換言すれば、「EU(欧州連合)内部の問題をECBがどう見ているか」ということを市場関係者は意識し、早期利上げを否定したECBの決定自体をリスクを測るパラメータとしたところが大きかったかと推測される。

いずれにせよ、米政策の孤高感が一段と鮮明になった以上、米ドルの独歩高を覚悟しておきたい。

■ユーロはスピード調整が終了し、ベアトレンドへ復帰している

テクニカルの視点では、昨日(6月15日)のユーロの急落が発したメッセージが明白だ。それはほかならぬ、「ユーロのスピード調整(反騰)がすでに終わり、ベア(下落)トレンドへ復帰している」ということであろう。

(出所:IG証券)

換言すれば、米ドル全体(ドルインデックス)のブル(上昇)トレンドは想定より強く、また、雄大な進行が推測されるから、より大きなスパン(週足や月足)でも本格的なブルトレンドへ復帰する公算が高まる。

日足で観察されるドルインデックスの基調は、すでにかなりのブルだったので、本来、もう少し調整(反落)があってもおかしくなかったが、昨日(6月14日)の大陽線が典型的な強気「リバーサル」のサインを点灯していたから、一段と強気変動の継続を想定しておきたい。

よく観察すればわかるように、昨日(6月14日)の値動きは、ザラ場では一時、直近3週間の安値を更新したが、一転して急上昇、また、終値として(2月底打ち以来の)高値更新を果たしたので、典型的な「フェイクセットアップ」のサインとしても解釈できる。

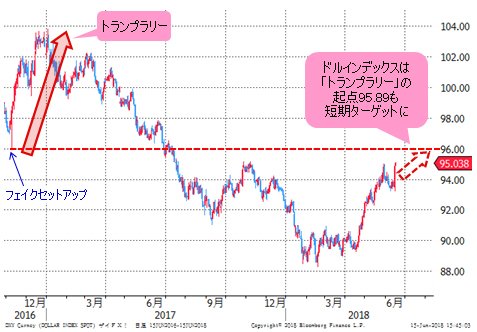

(出所:Bloomberg)

当然のように、ここで言う「フェイク」とは「ダマシ」のこと。いったんの安値更新自体が大きな「ダマシ」だったからこそ、その後の急騰をもたらしたのであり、上昇方向への「セットアップ」を果たす公算が大きいわけだ。

となると、ドルインデックスのブル基調は、昨日(6月14日)の急騰があったからこそ一段と強められ、また、加速していく公算が大きいと言えるだろう。2017年10月高値のブレイクは必至なので、2016年11月9日(金)安値の95.89の打診ももはや短期ターゲットとして浮上してこよう。

■テクニカル的には「第二のトランプラリー」になり得る?

2016年11月9日(金)と言えば、トランプ氏が米大統領に当選した日だ。当日も大きく反落し、ドルインデックスが一時大きく売られた後、一転して大きく反騰、また、ずいぶん高く大引けしたから、いわゆる「トランプラリー」の起点であったといえる。

(出所:Bloomberg)

当日の日足を詳細に観察すればわかるように、その足型自体も典型的な強気リバーサルで、フェイクセットアップの事例として教科書に載るほどの好例であった。

その後、ドルインデックスは2017年高値103.82まで上昇し続け、「トランプラリー」と言われる大相場を演じた。

言ってみれば、今回はファンダメンタルズ上の出来事が違ったものの、テクニカル上の視点からみれば、第二の「トランプラリー」になってもおかしくないから、軽視すべきではないだろう。

米ドル高はずいぶん進行していたから、もうこれ以上無理といった先入観を排除しないと、これからの相場についていけなくなる、というリスクが大きいかもしれない。

実際、あの「トランプラリー」の起点自体も、2016年5月安値から形成された大きな米ドル高の途中であった。

(出所:Bloomberg)

米ドル高は2016年5月安値からすでに大きく進んでいたが、米大統領選で途中の波乱はあったものの、結局その後、ドルインデックスはブルトレンドを大きく伸ばしていった。そのときの経緯に照らして考えると、我々は目下の位置している状況を再確認することができ、また、多くのヒントが得られるのではないかと思う。

■ユーロ/米ドルは戻り売りに徹した方が無難

もちろん、米ドル全体のブルトレンドが継続し、また、ユーロのベアトレンドが推進されていくと予想されても、すぐに高値更新、また、安値更新していくとは限らないことも想定できる。

しかし、仮にそのような市況であっても、米ドル全体は高値圏での保ち合いに留まり、ユーロもせいぜい安値圏での保ち合いを維持するだけで、トレンド自体を修正はできないだろう。

この意味では、ユーロ/米ドルに関しては、これから戻り売りのスタンスに徹したほうが無難であろう。ちなみに、2016年11月9日(金)のユーロ/米ドルの高値は1.13ドルの節目前後だったので、1.15ドルの節目割れがあれば、1.13ドルの大台の打診を射程圏内に収めるかとみる。

(出所:IG証券)

前述のように、1.15ドルの節目を割り込むまで安値圏での保ち合いが想定されるが、1.15ドル割れが早晩見られ、また、次のターゲットである1.13ドルまで大したサポートゾーンが存在しないことを強調しておきたい。

■ユーロ/円はユーロ/米ドルと分けて考えた方が良い

ユーロのベアトレンドがこれからも続くなら、ユーロ/円も安値を更新していくだろうといった連想もあるが、筆者はユーロ/円は分けて考える方が良いかと思う。その理由に関しては、また次回にて詳説したいが、つまるところ、やはり、米ドル高とリンクして円安の進行が推測されるからだ。

米中貿易戦争が一段と激化(※)して円高の余地あり、といった向きもあるが、米国株の基調が崩れない限り、材料として二の次かと思う。

(※執筆者注:6月16日(土)に米国による制裁、500億ドルの中国輸入品課税が実施される予定)

カギとなるのは米、欧、日の金融政策格差だが、出口さえ模索されていない日銀の緩和政策が円安を支える材料として一層目立つ以上、安易な円高の再来もなかろう。市況はいかに。

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)