■ユーロ反発の原因について、巷で語られているが…

足元の為替市場では、米ドル安の基調が強まっている。

この原稿の執筆時点で、ドルインデックスは一時83.66まで安値をトライしており、昨年12月安値を起点としたサポートラインにタッチしている。

言うまでもなく、EU(欧州連合)と英国のソブリンリスク(国家に対する信用リスク)への懸念が後退したことが、ユーロと英ポンドの反発をもたらしているのだろう。

それとともに、米国サイドのリスクにマーケットが再び注目し始めていることも、その背景にあることを忘れてはならない。

マーケットは常に取引できるテーマを探しつつ、テーマ性のある材料を使い、過激なレベルまで取引する習性がある。その分だけ後の反動は大きい。ユーロと英ポンドの最近の反発はその好例だろう。

ユーロの反発が進むにつれて、その原因が巷で解釈され始めている。

当然のように、ユーロサイドからの良いニュースが聞こえてくる。スペイン国債の入札が好調であったこと、ギリシャの債務削減が早期に達成されそうなこと、欧州金融機関へのストレステスト(健全性審査)の実施と結果公表が行われることなどだ。

だが、これらはあくまで追認する材料に過ぎず、相場の本質的な推進力とはならない。

筆者が常に指摘しているように、相場は内部構造に沿って動き、ファンダメンタルズはそれを証左する材料を出したに過ぎないのだ。

■歴史を振り返れば、6月のドル安は事前にわかっていた

これは、今回もしかり。

本質的には、米ドル相場全体がトップアウトの時期に差し掛かっているから、このあたりで米ドル安へと転換したのは当然の成り行きだ。その根拠は5月14日のコラムをご覧いただきたい(「ユーロもポンドも夜明け前で『陰の極』。米ドルの上昇がニセモノと考えるワケは?」を参照)。

また、5月下旬から6月上旬にかけてのコラムで、ドルインデックスが連続6カ月以上の陽線引けとはならないだろうとの見方を、みなさんに何度もお示しした(「中国当局がユーロ資産売却を検討?中国五千年の知恵をバカにするな!」などを参照)。

予想どおり、先月のドルインデックスは陰線引けとなっていて、今月初め以降も下落を続けているために、7月も陰線となる可能性が高い。

つまり、相場の歴史を振り返れば、6月も米ドル高が続くという可能性が極めて低いことは、前もってわかっていた。ところが、そういった時期には、ユーロ安が「確実」に見えるような悪材料が満ちあふれているものだ。

新聞や雑誌を読めば読むほどその信ぴょう性は増し、多くの専門家がさらに過激なターゲットを提示し、もはや、ユーロの売りポジションを持つしかないといったムード一色になっていた。

これは、個人投資家の行動パターンを測るセンチメント指数の変化からもしっかりと読み取れる。その詳細は、6月18日のコラムをご参考に!(「ついに底打ちの兆候が表れ始めたユーロ。それを確認する2つの方法とは?」を参照)。

■ドルインデックスが陰線引けになる法則とは?

話を戻す。

ドルインデックスの転換期の法則の1つが「6カ月以上の陽線引けはない」ということだ。そうであれば、次の法則を探し出せば、7月のパフォーマンスもある程度推測できる。

結論から言えば、7月もドルインデックスは陰線引けになると筆者は見ている。

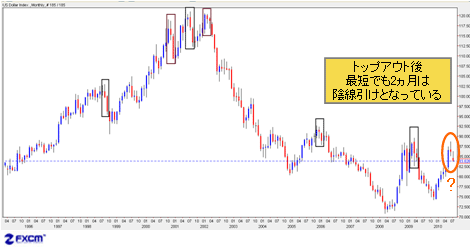

(出所:米国FXCM)

ドルインデックスの月足チャートを観察すれば、次のような法則を探し出すことができる。

それは「トップアウト後、最短でも2カ月は陰線引けになる」というものだ。上に示したドルインデックスの月足チャートをご覧いただけば、よくわかるはずだ。

ドルインデックスの月足チャートを観察すれば、次のような法則を探し出すことができる。

それは「トップアウト後、最短でも2カ月は陰線引けになる」というものだ。上に示したドルインデックスの月足チャートをご覧いただけば、よくわかるはずだ。

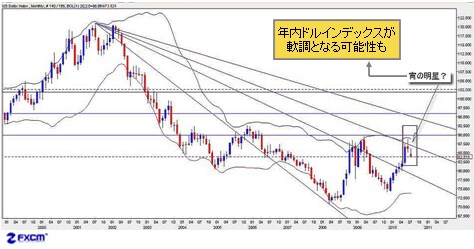

さらに、7月も陰線引けとなれば、5月のローソク足をアタマに、トップアウトの典型パターンである「宵の明星(※)」が形成される可能性も出てくる。

そうなれば、ドルインデックスが今年いっぱい軟調となる可能性を示唆するサインとなるだろう。下のチャートをご覧いただきたい。

(編集部注:「宵の明星」は、上昇相場から下降相場入りへの転換を示すテクニカルのサイン。上昇相場の過程で「十字足」が出現し、これを機に陰線引けが続いた形のこと)

そうなれば、ドルインデックスが今年いっぱい軟調となる可能性を示唆するサインとなるだろう。下のチャートをご覧いただきたい。

(編集部注:「宵の明星」は、上昇相場から下降相場入りへの転換を示すテクニカルのサイン。上昇相場の過程で「十字足」が出現し、これを機に陰線引けが続いた形のこと)

(出所:米国FXCM)

■ドル全面安が続けば、ドル/円の下値は逆に限られる!?

ところで、先週のコラムでも書いたように、ドルインデックスの下落がそのまま米ドル/円の下落につながると解釈するのは安易過ぎる(「今の下げは序の口だ!米国は『失われる10年』を迎えるだろう」を参照)。

米ドルの全面安が続けば、米ドル/円の下値はかえって限られてしまう。米ドル/円は安値を追うどころか、逆にいったん反発してくる公算が大きい。

その理屈については、このコラムで何度も繰り返し指摘しているので、ここではその詳細は省かせていただく。

要するに、米ドル/円の下落とドルインデックスの下落が同一歩調となる局面は少ないということだ。通常、それはタイムラグをおいて発生する。

2008年秋のリーマン・ショック以前のように、円売りポジションが過大に積み上がっていない現状では、リーマン・ショック直後のように、米ドル/円とドルインデックスが揃って下落する局面は想定しにくい。

足元ではむしろリーマン・ショック直後とは逆なのかもしれない。

ユーロ安を確実視する向きが多いなか、ユーロ/円の売りポジションはだいぶ積み上がっているようだ。そうであれば、ユーロ/米ドルの上昇に伴うユーロ/円のショート(売り持ち)筋の踏み上げ(※)によって、米ドル/円の下値は限定的となるだろう。

(編集部注:「踏み上げ」とは、売りポジションを持つ人の買い戻しがさらなる買い戻しを誘い、相場が切り上げられていく状況のこと)

■ドル/円の5年サイクルは完成していたのか?

米ドル/円はこれから安値追いとなるかどうかは、2005年安値を起点とした5年サイクルが完成していたかどうかによる(「5年サイクルで見て今は円安トレンド。人民元弾力化による円高進行は続かない」を参照)。

この5年サイクルが、2009年の年末につけた安値ですでに完成していたとすれば、ここから先は、米ドル/円のダマシも想定しておかなければならない。

次のチャートはその図である。

■ドル全面安が続けば、ドル/円の下値は逆に限られる!?

ところで、先週のコラムでも書いたように、ドルインデックスの下落がそのまま米ドル/円の下落につながると解釈するのは安易過ぎる(「今の下げは序の口だ!米国は『失われる10年』を迎えるだろう」を参照)。

米ドルの全面安が続けば、米ドル/円の下値はかえって限られてしまう。米ドル/円は安値を追うどころか、逆にいったん反発してくる公算が大きい。

その理屈については、このコラムで何度も繰り返し指摘しているので、ここではその詳細は省かせていただく。

要するに、米ドル/円の下落とドルインデックスの下落が同一歩調となる局面は少ないということだ。通常、それはタイムラグをおいて発生する。

2008年秋のリーマン・ショック以前のように、円売りポジションが過大に積み上がっていない現状では、リーマン・ショック直後のように、米ドル/円とドルインデックスが揃って下落する局面は想定しにくい。

足元ではむしろリーマン・ショック直後とは逆なのかもしれない。

ユーロ安を確実視する向きが多いなか、ユーロ/円の売りポジションはだいぶ積み上がっているようだ。そうであれば、ユーロ/米ドルの上昇に伴うユーロ/円のショート(売り持ち)筋の踏み上げ(※)によって、米ドル/円の下値は限定的となるだろう。

(編集部注:「踏み上げ」とは、売りポジションを持つ人の買い戻しがさらなる買い戻しを誘い、相場が切り上げられていく状況のこと)

■ドル/円の5年サイクルは完成していたのか?

米ドル/円はこれから安値追いとなるかどうかは、2005年安値を起点とした5年サイクルが完成していたかどうかによる(「5年サイクルで見て今は円安トレンド。人民元弾力化による円高進行は続かない」を参照)。

この5年サイクルが、2009年の年末につけた安値ですでに完成していたとすれば、ここから先は、米ドル/円のダマシも想定しておかなければならない。

次のチャートはその図である。

(出所:米国FXCM)

このチャートは7月2日(金)作成のもので、ちょっと古くなってしまったが、要するに、ドルインデックスのダマシ(右上の部分)と同じように、米ドル/円も「ハラミ」がダマシ(※)となって、その後切り返す可能性があると見ているのだ。

その解釈は、筆者のブログ「為替の真実」をご覧いただきたいが、テクニカルアナリシスの観点では、ダマシこそ最強のシグナルであるということを強調しておく。

もちろん、そのシグナルがダマシではない場合、これから5年サイクルのボトムに向かって激しい円高になるリスクを、しっかり念頭に置かなければならない。

そのカギを握るのは、クロス円(米ドル以外の通貨と円との通貨ペア)の値動きであろう。

言い換えれば、しばらくはユーロ/円が為替相場の主役となるはずだ。

(編集部注:「ハラミ(はらみ足)」は、相場の転換を示すテクニカルのシグナル。前のローソク足に後ろのローソク足が包まれている状態のこと。上図の場合は、ハラミを下に抜けているので通常は下落することが想定されるが、それが「ダマシ」になれば逆に上昇することとなる)

このチャートは7月2日(金)作成のもので、ちょっと古くなってしまったが、要するに、ドルインデックスのダマシ(右上の部分)と同じように、米ドル/円も「ハラミ」がダマシ(※)となって、その後切り返す可能性があると見ているのだ。

その解釈は、筆者のブログ「為替の真実」をご覧いただきたいが、テクニカルアナリシスの観点では、ダマシこそ最強のシグナルであるということを強調しておく。

もちろん、そのシグナルがダマシではない場合、これから5年サイクルのボトムに向かって激しい円高になるリスクを、しっかり念頭に置かなければならない。

そのカギを握るのは、クロス円(米ドル以外の通貨と円との通貨ペア)の値動きであろう。

言い換えれば、しばらくはユーロ/円が為替相場の主役となるはずだ。

(編集部注:「ハラミ(はらみ足)」は、相場の転換を示すテクニカルのシグナル。前のローソク足に後ろのローソク足が包まれている状態のこと。上図の場合は、ハラミを下に抜けているので通常は下落することが想定されるが、それが「ダマシ」になれば逆に上昇することとなる)

![セントラル短資FX[FXダイレクトプラス]](https://img.tcs-asp.net/imagesender?ac=C14464&lc=CENT50&isq=406&psq=0)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)