為替市場では、対円を除いて、米ドルの全面高が続いている。

しかし、そのモメンタムは低下しつつある印象が強く、米ドル高はすでに8合目に差し掛かってきているのではないだろうか?

2月25日(木)の相場を見ていると、その兆しはより鮮明になっているように思える。

■事あるごとに、蒸し返され続けるギリシャ問題

テレビを見ていると、2月25日(木)の米国市場でダウ指数が一時180ドル安まで下落した背景について、アナウンサーは次のように述べていた。

「ギリシャで、政府の赤字削減案を反対する大規模なデモが行われ、投資家のリスク回避の姿勢が強まったことが背景にある」と——。

このような解釈が正しいかどうかは別にして、ギリシャ問題が蒸し返される状況が続いていることは確かである。

実際、有力格付け機関は今週に入って、「ギリシャ国債を再び格下げする可能性が高まった」と言及している。

これを受けて、ポルトガル(Portugal)、アイルランド(Ireland)、ギリシャ(Greece)、スペイン(Spain)の4カ国を指す、いわゆる「PIGS」に属する国々の財政悪化懸念が再び浮上している可能性は高い(「『豚肉』がおいしくても『豚』の反撃に注意!足元のユーロ安は『市場の気まぐれ』だ!!」を参照)。

■マーケットはユーロ売りに疲れている!?

だが、2月25日(木)のユーロは「意外にも」底固かった。

本来、ギリシャの大規模デモが米国株の売りを誘っていたとすれば、ユーロがさらに売られてもまったく不思議ではない。

ところが、この日のユーロ/米ドルは、直近安値である2月19日(金)につけた1.3442ドルを割り込めなかった。

(詳しくはこちら → 経済指標/金利:シカゴIMM通貨先物ポジションの推移)

この現象は、ユーロ売りに疲れているマーケットの内部構造を物語っている。

先週まで、先物市場におけるユーロの売りポジションは、3週間連続で史上最高水準を更新し続けていた。投機の世界では「猫も杓子もユーロ売り」となっていたのだ。

■みんなが期待しているほどユーロ安が進まないワケ

ユーロ安が進むには、さらなるユーロ売りがマーケットに持ち込まれる以外に方法はない。

ところが、あまりにもユーロの売りポジションが膨らんでいるため、少しでもユーロ安が進むと、利食いの買い戻しが入って、逆にユーロ安の余地を制限してくる。

これが、市場のコンセンサスほど、足元でユーロ安が進んでいない原因ではないだろうか?

テクニカル的には、2月5日のコラムで述べた「ユーロの反発が近々あり!」といった見方を堅持するが、その最大の土台はユーロの売りポジションの買い戻しにある(「現在の下げ変動が08年の「デジャヴ」なら、ユーロ/ドルのターゲットは1.3485ドル近辺」を参照)。

期待しているほど下がらないユーロに対して、「ガマン比べ」に陥っているショート筋のいら立ちが強ければ強いほど、ユーロの悪材料の蒸し返しが買い戻しの引き金となりやすい。

この現象は、ユーロ売りに疲れているマーケットの内部構造を物語っている。

先週まで、先物市場におけるユーロの売りポジションは、3週間連続で史上最高水準を更新し続けていた。投機の世界では「猫も杓子もユーロ売り」となっていたのだ。

■みんなが期待しているほどユーロ安が進まないワケ

ユーロ安が進むには、さらなるユーロ売りがマーケットに持ち込まれる以外に方法はない。

ところが、あまりにもユーロの売りポジションが膨らんでいるため、少しでもユーロ安が進むと、利食いの買い戻しが入って、逆にユーロ安の余地を制限してくる。

これが、市場のコンセンサスほど、足元でユーロ安が進んでいない原因ではないだろうか?

テクニカル的には、2月5日のコラムで述べた「ユーロの反発が近々あり!」といった見方を堅持するが、その最大の土台はユーロの売りポジションの買い戻しにある(「現在の下げ変動が08年の「デジャヴ」なら、ユーロ/ドルのターゲットは1.3485ドル近辺」を参照)。

期待しているほど下がらないユーロに対して、「ガマン比べ」に陥っているショート筋のいら立ちが強ければ強いほど、ユーロの悪材料の蒸し返しが買い戻しの引き金となりやすい。

■トヨタのリコール問題は為替相場の材料にならない!

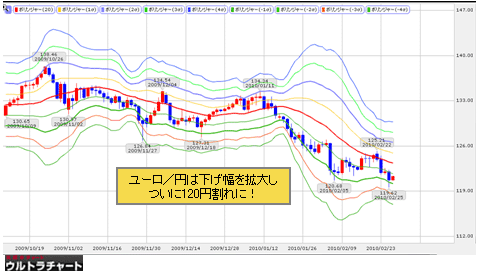

一方、ユーロ/円は下げ幅を拡大している。

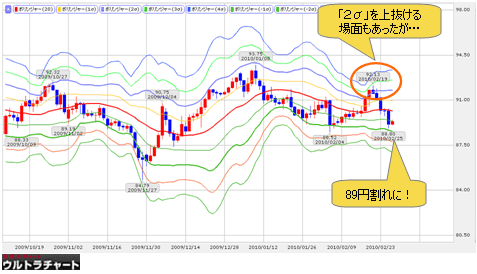

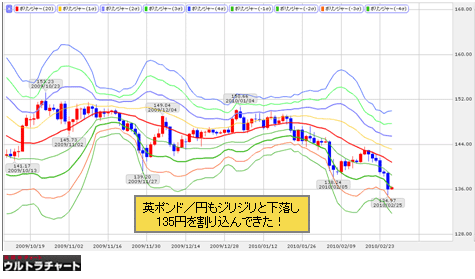

円は、外貨安に伴う“受動的な上昇”が続く結果、対ユーロ、対英ポンドだけではなく、対米ドルでも強気トレンドを維持できている。

先進国の中で財政赤字ワースト・ワンの日本ではあるが、ギリシャの財政赤字に起因したソブリンリスク(外国の政府や中央銀行に対する融資におけるリスク)が飛び火してもおかしくないものの、まったく無視されている。

まして、トヨタ自動車のリコール問題にいたっては、円相場の「材料」としてさえ浮かんでこなかった。

一方、ユーロ/円は下げ幅を拡大している。

円は、外貨安に伴う“受動的な上昇”が続く結果、対ユーロ、対英ポンドだけではなく、対米ドルでも強気トレンドを維持できている。

先進国の中で財政赤字ワースト・ワンの日本ではあるが、ギリシャの財政赤字に起因したソブリンリスク(外国の政府や中央銀行に対する融資におけるリスク)が飛び火してもおかしくないものの、まったく無視されている。

まして、トヨタ自動車のリコール問題にいたっては、円相場の「材料」としてさえ浮かんでこなかった。

それは、円が持っている「翻弄される通貨」という宿命に起因している。

つまり、円相場は基本的に、円サイドのファンダメンタルズや需給バランスよりも、外貨サイドの事情と思惑によって高安が決定しているのだ。

米株安が一段と進行すれば、リスク回避という「大義名分」の下で円高傾向は続くだろう。その裏返しとして、円高傾向が続くのであれば、マーケットが世界の景気回復への確信を持てず、金融危機再燃といった懸念を払拭できずにいるとも読み取れる。

■やはり、2010年のマーケットは波乱となるか?

ところで、前回のコラムで、筆者は「虎年に当たる今年のマーケットは波乱の公算が高く、為替市場におけるボラティリティの拡大に気をつけなければならない」と述べた(「中国の風水学だと2010年はかなりの波乱!?利上げ期待の反動で今年後半はドル安か」を参照)。

その根拠は、風水学の視点だけではなく、現実に、このような局面を引き起こすであろうと考えるに値する「脅威材料」が存在しているからだ。

米国のオバマ政権が1月下旬に「ボルカールール」と呼ばれる金融規制案を発表し、ウォール街を凍りつかせたことは、皆さんもご存知だろう。

これは、米国の金融政策の歴史的転換をもたらすと言われている。

具体性にはまだ欠けるものの、骨子が固まっているところを見ると、預金を取り扱う銀行が自己勘定取引やヘッジファンドへの投資および所有を禁止するという内容になっていて、借り入れに頼って規模を拡大することに歯止めをかける方針も示されている。

「ボルカールール」については、賛否両論の激しい論争が引き起こされている。だが、筆者は論争自体ではなく、それが与える影響を市場関係者は真剣に考えるべきだと思う。

オバマ政権はどうやら本気で、同法案を実行に移す可能性が高く、その影響を危惧せざるを得ない。

■もし、ボルカールールが実行されると、その影響は…

広いマーケットの中で、為替市場が世界ナンバーワンの出来高を誇っている土台は、他ならぬ、巨大銀行の自己勘定による取引ネットワークの存在である。

銀行が自己勘定取引をできなければ、マーケットから主要プレーヤーがいなくなり、流動性が低下してマーケットの変動幅が極端に拡大し、不確実性が高まる。

不確実が高まると、為替市場に参入する者が少なくなり、さらに流動性が低下するといった悪循環に陥るかもしれない。

いずれにせよ、「ボルカールール」が実行されば、為替相場に大きな変化がもたらされることは間違いないだろう。

一部の市場関係者はそのような局面を危惧し、為替相場が1944年より前の固定相場制に逆戻りするのではないかとさえ心配しているようだ。

このような心配が現実となる前には、1992年の「ポンド危機」のように、ビッドとオファーの差が300pipsも広がるといった「過激相場」に遭遇するかもしれない。しっかり警戒と対応を行いたい。

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)