最近の為替市場には、静かな変化が見られる。

すなわち、ドルインデックスと主要通貨の間に「かい離」が生じてきたのだ。

■ドルインデックスは年初来安値を更新したものの…

今週初め、11月16日(月)に、ドルインデックスは年初来安値を更新し、74.78をつけたものの、主要通貨のうち、豪ドルだけしか対米ドルで年初来高値を更新できなかった。これは、米ドル安のスピードとモメンタムの低下が露呈した出来事だろう。

このことを、詳しく検証してみる。

現執筆時点では、ユーロ/米ドルの年初来高値は10月26日につけており、米ドル/スイスフランの安値、すなわち、スイスフランの高値は、10月23日につけられていた。

その他では、加ドルは10月15日に高値をつけていて、円も10月7日につけた高値を更新できずにいる。

英ポンドに至っては、8月5日に早くも高値をつけていて、その後は高値を更新できずにいるのだ

■ユーロ/ドルが3週間前の年初来高値を更新できない!

特筆すべきなのは、ユーロ/米ドルの鈍さである。

ユーロのドルインデックスにおけるシェアは、なんと57.6%にも達している。そのユーロが、ドルインデックスとの連動性を弱めていて、マーケットの米ドル安のコンセンサスが極めて強いにも関わらず、3週間前につけた高値を更新できずにいる。

このこと自体が、「1つのサイン」として見逃せないことなのだ。

つまり、米ドル安のトレンドが終えんを向かえたと判断するのは早計だとしても、少なくとも、そのような可能性について十分警戒しないわけにはいかないということだ。

もっとも、筆者はずっとこのことを指摘していた。今週の値動きを見ていると、その可能性が、にわかに高まってきているように思える(「年末に向け、米ドルのリバウンドと英ポンドの「サプライズ」に備えるべき!」を参照)。

■テクニカル的に見ると、豪ドル/米ドルは重要な局面に!

また、前回のコラムでも述べたように、足元でファンダメンタルズ的に一番よいとされている豪ドル/米ドルの値動きを見れば、マーケットの本流がわかる(「海外トレーダーとの情報交換で感じた安易な米ドル安値追いに潜むリスクとは?」を参照)。

豪ドル/米ドルを、テクニカル的な視点で再検討してみよう。

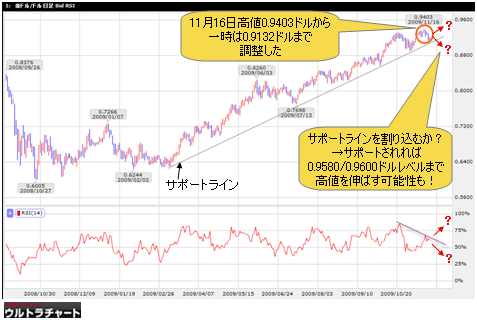

チャートを見てわかるように、豪ドル/米ドルは、11月16日(月)の高値である0.9403ドルから、一時は0.9132ドルまで調整してきた。

だが、これは、前回のコラムで指摘した、RSIが示す弱気ダイバージェンスの指示に沿った値動きであって、当然の成り行きと受け止める(「海外トレーダーとの情報交換で感じた安易な米ドル安値追いに潜むリスクとは?」を参照)。

目先の焦点は、3月安値から、7月、9月、10月、11月の安値を結んだサポートラインを割り込むかどうかだ。

これを割り込めば、筆者の見方が証明されたことになり、今後、米ドル全体が強いリバウンドを見せてもおかしくはない。

一方、ここで再びサポートされれば、逆に、米ドルの「アタマ」を確認できたことで、さらなる米ドル安の展開が見込まれるだろう。

ちなみに、豪ドルのサポートが確認されて、再び高値を更新する展開となった場合、テクニカル上の計算では、0.9580/0.9600ドルレベルまで高値を伸ばすことになる。

そうなれば、ドルインデックスも、11月16日(月)につけた74.78の年初来安値を更新して、74.0近辺まで下落する可能性も出てくる。

■ドルインデックスは、再び安値更新へと向かうのか?

同じように、ドルインデックスのチャートを見てみよう。

(出所:米国FXCM)

前回のコラムでも書いたように、RSIが示す強気ダイバージェンスのシグナルに沿った形で、ドルインデックスは底割れを回避している(「海外トレーダーとの情報交換で感じた安易な米ドル安値追いに潜むリスクとは?」を参照)。

このことは、まったくサプライズとはならないが…

前回のコラムでも書いたように、RSIが示す強気ダイバージェンスのシグナルに沿った形で、ドルインデックスは底割れを回避している(「海外トレーダーとの情報交換で感じた安易な米ドル安値追いに潜むリスクとは?」を参照)。

このことは、まったくサプライズとはならないが…

ドルインデックスは底割れを回避したものの、その後の反騰が、かなり弱いものにとどまっていることも事実だ。

そうなると、日足チャートにおけるRSIのシグナルが消滅して、ドルインデックスが、再び安値更新をトライする可能性も否定できない。

それでも筆者は、ドルインデックスはすでに底打ちしていて、この先再度底をつけたとしても、さほど深くはならないという見方に傾いている。

その理由は、以下の2点にある。

■レジスタンスラインが、サポートラインに変わった!?

まず、もう一度、前のページのチャートを見てほしい。

ドルインデックスは、3月と4月の高値を結んだレジスタンスラインを、10月になってブレイクしている。その後、弱含んできているものの、今週、このラインにサポートされている。

それは、トレンドラインの役割の互換性から説明できる。

すなわち、レジスタンスラインがブレイクされると、その後、これがサポートラインの役割を果たすことが、よくある。ただし、これは往々にして、ブレイク自体が有効であった場合のみに適用される点には注意が必要だ。

逆に言うと、かつてのレジスタンスラインは、今週、そこでサポートされたことによって、サポートラインと化した。だから、10月の時点のブレイクは有効であって、ドルインデックス底打ちの可能性は高いとも言える。

■RSIも、ドルインデックスの底打ちを示唆?

ドルインデックスがすでに底打ちしたと見る、2つ目の理由。

RSIのシグナルは実に単純でありながら、かなり奥深いところがある。その上、いくつかのシグナルが将来の方向性を示すだけでなく、来るべきターゲットを計算する土台をも提供してくれている。

その代表格は、RSIのリバーサル・シグナルだろう。

念のため、RSIのリバーサルの概念とダイバージェンスの違いを、以下に図で示してみる。

そうなると、日足チャートにおけるRSIのシグナルが消滅して、ドルインデックスが、再び安値更新をトライする可能性も否定できない。

それでも筆者は、ドルインデックスはすでに底打ちしていて、この先再度底をつけたとしても、さほど深くはならないという見方に傾いている。

その理由は、以下の2点にある。

■レジスタンスラインが、サポートラインに変わった!?

まず、もう一度、前のページのチャートを見てほしい。

ドルインデックスは、3月と4月の高値を結んだレジスタンスラインを、10月になってブレイクしている。その後、弱含んできているものの、今週、このラインにサポートされている。

それは、トレンドラインの役割の互換性から説明できる。

すなわち、レジスタンスラインがブレイクされると、その後、これがサポートラインの役割を果たすことが、よくある。ただし、これは往々にして、ブレイク自体が有効であった場合のみに適用される点には注意が必要だ。

逆に言うと、かつてのレジスタンスラインは、今週、そこでサポートされたことによって、サポートラインと化した。だから、10月の時点のブレイクは有効であって、ドルインデックス底打ちの可能性は高いとも言える。

■RSIも、ドルインデックスの底打ちを示唆?

ドルインデックスがすでに底打ちしたと見る、2つ目の理由。

RSIのシグナルは実に単純でありながら、かなり奥深いところがある。その上、いくつかのシグナルが将来の方向性を示すだけでなく、来るべきターゲットを計算する土台をも提供してくれている。

その代表格は、RSIのリバーサル・シグナルだろう。

念のため、RSIのリバーサルの概念とダイバージェンスの違いを、以下に図で示してみる。

これを踏まえて、ドルインデックスの日足チャートを見てみる。

すると、10月および11月高値に対応するRSIが、弱気リバーサルを示していたことがわかる。上に示したリバーサルの「弱気」の図と見比べれば、一目瞭然だ。

(出所:米国FXCM)

その後の下げはシグナルどおりであるが、ヒントとなっているのは、そのシグナルに基づいて計算されたターゲット値である。

■やはり、米ドルのリバウンドに備えるべきだ!

ターゲット値の具体的な計算式と計算方法は、拙作『FXトレーディングの真実』(扶桑社)をご覧いただきたい。

前述のシグナルに基づいて計算すると、ドルインデックスのターゲット値は、74.56であった。この数字に重要な意味がある。

11月16日(月)のドルインデックスの安値は74.78、終値は74.92だった。つまり、前述のターゲット値に接近していることがわかる。

従って、ドルインデックスがすでに底打ちを果たし、これから再び安値をつけたとしても、さほど深くはならないと考えてもおかしくはない。

もっとも、RSIのリバーサル・シグナルに基づく計算は、すべて終値で処理している。そのため、終値ベースで考えると、もう1回ぐらいは安値をつけても不思議ではない。

その上、日足よりも週足のシグナルのほうが、より信ぴょう性が高いという特徴があって、この点では、なお慎重な姿勢を取るべきであろう。

以上、総合的に見て、年末に向け、米ドルのリバウンドに備えるべきというスタンスは堅持したい。

その後の下げはシグナルどおりであるが、ヒントとなっているのは、そのシグナルに基づいて計算されたターゲット値である。

■やはり、米ドルのリバウンドに備えるべきだ!

ターゲット値の具体的な計算式と計算方法は、拙作『FXトレーディングの真実』(扶桑社)をご覧いただきたい。

前述のシグナルに基づいて計算すると、ドルインデックスのターゲット値は、74.56であった。この数字に重要な意味がある。

11月16日(月)のドルインデックスの安値は74.78、終値は74.92だった。つまり、前述のターゲット値に接近していることがわかる。

従って、ドルインデックスがすでに底打ちを果たし、これから再び安値をつけたとしても、さほど深くはならないと考えてもおかしくはない。

もっとも、RSIのリバーサル・シグナルに基づく計算は、すべて終値で処理している。そのため、終値ベースで考えると、もう1回ぐらいは安値をつけても不思議ではない。

その上、日足よりも週足のシグナルのほうが、より信ぴょう性が高いという特徴があって、この点では、なお慎重な姿勢を取るべきであろう。

以上、総合的に見て、年末に向け、米ドルのリバウンドに備えるべきというスタンスは堅持したい。

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)