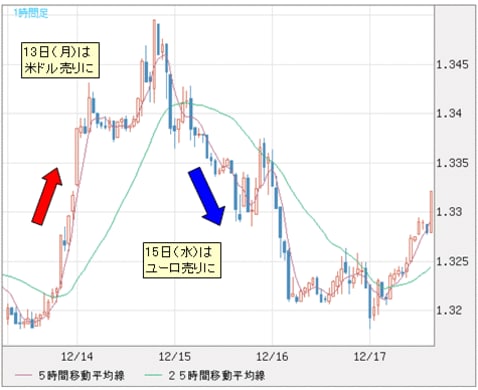

■格付けを材料に、ユーロ/米ドルが上下に振れた

為替市場は一進一退の状況が続いている。ドルインデックスは12月14日(火)に一時78.83前後まで下落していたが、再び切り返しており、現執筆時点では節目の80を回復している。

この間の出来事を具体的に見ていこう。

12月13日(月)、格付け会社のムーディーズはいわゆる「ブッシュ減税案」が延長される見通しとなったことで、米国の財政に強い懸念を示し、米国の格付け見通しを「現行のトリプルAから、ネガティブ(格下げの可能性がある)に見直す可能性がある」ことを明らかにした。これを受けて、マーケットは米ドル売りで反応した。

続いて、ムーディーズは12月15日(水)、「スペイン国債の格下げを検討する」と表明。これが欧州のソブリンリスク(国家に対する信用リスク)を再燃させ、ユーロ売りのトレンドを強めた。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/米ドル 1時間足)

年末相場で薄商いであるために、マーケットの流動性が低下していて、値動きが拡大された面はあるだろう。

ゆえに、マーケットは「ホンモノ」のトレンドを形成できずにおり、トレーダーがポジションを一方向に傾けたくないといった事情もうかがえる。

■何もわかっていない連中が審判を下している

ところで、格付け会社の神通力はなお健在のように見えるが、本質的なところは必ずしもそうではないと思っている。

たとえば、スペイン国債の格下げを検討するぐらいでは、もはやニュースにはならないし、サプライズでもない。あの「PIIGS」という造語に、すでにスペインが含まれていたため、今さらという感じさえある。

半面、米国がトリプルAの最高格の格付けを失う可能性に対しては、マーケットは明らかに準備不足であり、事の深刻さに気づいていないように思える。

筆者はすでに、4月9日のコラムで米国が最高格付けを失う可能性に言及していたので、当然、今回のムーディーズの見方には同意する(「ガイトナー財務長官の発言は信用できず!米国は『AAA』の格付けを失う可能性も…」を参照)。

格付け会社の見方は往々にして実態から遅れがちで、もしかしたら、米国の状況は、筆者が想定しているよりも悪化しているのかもしれない。

このような考え方は決して筆者の妄想ではなく、むしろ健全な感覚だと思う。

その好例がサブプライム危機の際によく見られた。数多くのサブプライム絡みの金融商品が紙くずになったにもかかわらず、それらの格付けは最高ランクに据え置かれたままだった。

当時、プロと称する多くの機関投資家が、格付け会社の評価があるからこそサブプライム関連の金融商品を買っていたが、いざフタを開けてみると、実は評価する側もよくわかっていなかったことがわかった。

結局、プロと言われる連中は、他人任せでやってきたのだ。

我々のような個人投資家と同じく、実は何もわかっていない連中が神のごとき、金融商品から国のソブリンまで審判を下している。世の中は実に皮肉だ。

■米国の財政問題はかなり深刻なのかもしれない

話はやや脱線したが、要するに、格付け会社はもちろん、金融機関や政府の見方に対して、健全な懐疑心を持つことが重要だ。

今回のムーディーズの見方に懐疑の余地があるとすれば、それはもはや「米国が最高格付けを失う可能性」という問題があるか、ないかということではなく、問題の深刻度にあると思っている。

つまり、一般の見方より、米国の財政問題がかなり深刻な状況になってきているかもしれないのだ。そうでないと、アングロサクソン系の大手格付け会社が、あえて厳しい見方を示すわけがない。

前回のコラムでも書いたが、基本的には、欧州のソブリンリスクはアングロサクソン系の「金融マフィア」にあおられた側面が強い(「米国の財政懸念はいずれ問題となる。二兎を追うオバマ政権は一兎も得られない」を参照)。

つまり、同じ財政問題でも、危機の深刻さに対する警戒感にかなりの温度差があると見るべきだろう。

究極の言い方をすれば、「PIIGS」の問題を五分程度とすれば、「金融マフィア」のあおりによって、マーケットはこの問題を十二分に織り込んだ。

逆に、米国サイドの問題が十二分ぐらいとするならば、今のマーケットは一分ぐらいしか織り込んでいないと思っている。その差が今の為替相場に如実に表れている。

■ブッシュ減税が景気回復につながるかが問題の核心

それを見越しているのか、欧米の金融機関が行った最新のアンケートでは、圧倒的に「ユーロ安・米ドル高」が続くという予測が多いにもかかわらず、ゴールドマン・サックスだけが来年の米ドル相場に弱気な見方だ。

ゴールドマンいわく、「ユーロは弱い通貨だが、米ドルはもっと弱いから」とのこと。

その理由も実にシンプルで、なかなか本質を得ているのではないか!

(リアルタイムチャートはこちら →FXチャート&レート:ユーロ/米ドル 日足)

実際、マーケットの米国サイドの問題に対する関心は、すでに、量的緩和から財政問題にシフトしてきている可能性がある。足元で、米ドルと米国の短期国債利回りの連動性が薄らいでおり、その兆しとして読み取れる。

米ドルのパフォーマンスと米国の短期国債利回りの連動性が薄くなればなるほど、米国債利回りの上昇が米ドルの上昇をもたらさなくなる。

しだいに、マーケットは金利上昇をマイナス要素として織り込もうとし、投資家は米国の金利上昇が米国経済のマイナス要素であると認識し始めるようになるかもしれない。

この大型減税の延長が、米国の景気回復につながるかどうかが問題の核心だ。失業率を押し下げられず、景気回復がうまくできなければ、減税は単に財政赤字を増やすだけの愚策に終わることとなる。

■減税をしても、財政を悪化させるだけ

このあたりのことは、日本の前例を見れば一目瞭然だ。

減税にしても、財政出動にしても、政府や日銀などによる株のPKO(株価維持策)にしても、配偶者控除の拡大にしても、不動産控除にしても、こういった小手先の措置は根本的な景気起爆剤にはならない。

財政悪化の一途をたどるだけのことであり、まさに、米国は日本の二の舞になろうとしている。

蛇足だが、これまでに政策の失敗を重ねてきた日本だが、また同じような小手先の措置を取ろうとしている。

報道によると、菅総理は法人税を5%削減するように指示しているというが、40%の高い法人税を35%にしたところで、国際的にはなんの競争力の拡大にもつながらない。

70%の法人が赤字決算となっている日本では、この程度の「改革」では問題解決にはほど遠い。

いずれ、為替マーケットも日本の「実力」を再評価してくれるだろう。今の円高とは違う方向に。

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)