日銀が2016年1月29日(金)の金融政策決定会合で発表、2月16日(火)から実際に導入した「マイナス金利政策」。この影響や今後の見通しなどについて、独自の見解で市場からの注目度も高い人気ストラテジストの佐野一彦さんにお話をうかがった。

■弊害の方が目立つ日銀のマイナス金利政策

日銀の「マイナス金利政策」とは、金融機関が日本銀行に持つ当座預金のうち、一部の残高の金利をマイナスに引き下げるというもの。1月29日(金)に発表された、その金利はマイナス0.1%だった(詳しくは以下の記事を参照)。

【参考記事】

●日銀のマイナス金利導入で相場大荒れ! 米ドル/円は急上昇→急反落→ジリ上げ

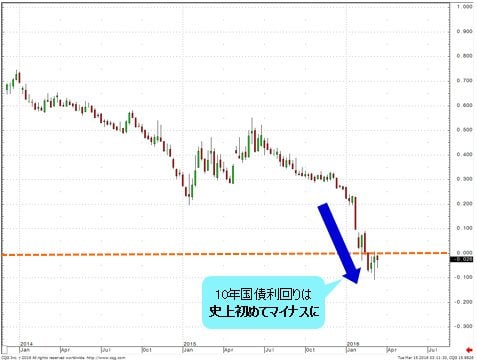

マイナス金利が日本で導入されるのは初めてで、市場には大きなサプライズとなり、マイナス金利導入発表後に株価は上昇、米ドル/円は一時、121円台をつけた。

しかし、この状況は長くは続かず、わずか数日後には円高・株安基調へと転じることとなった。

(出所:CQG)

(出所:株マップ.com)

“マイナス金利”といっても私たちが銀行に預けている金利がマイナスになるわけではないが、多くの銀行が普通預金、定期預金の金利を引き下げた。

また、長期金利の代表的な指標とされる10年物国債の利回りも史上初めてマイナスとなった。この状況について、佐野さんは次のように語る。

「私たちにとっては金利が下がったという事実があるだけで、特にいい影響は見受けられません。

むしろ、日銀のマイナス金利政策が世界的な銀行株下落の一因となるなど、弊害の方が目立ちます。銀行株安は日銀が主犯とは言えませんが、世界的に景気減速懸念が広がっている中、引き金を引いて不安を増幅させた部分はあると思います」

(出所:CQG)

マイナス金利政策の導入で円安・株高を狙う日銀の思惑は見事にはずれた形だが、「これはわかりきったこと」だと佐野さんは言い切る。

■そもそも日銀の量的・質的緩和自体、意味がなかった

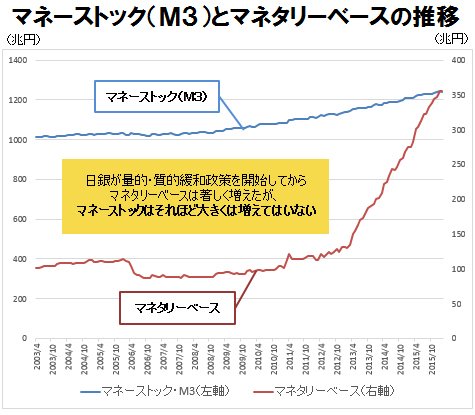

「マイナス金利政策だけでなく、そもそも量的・質的緩和自体、意味がないのです。中央銀行がマネタリーベースを大幅に増やしたところで、それがマネーストック増につながらなければ、景気を刺激できません」

マネタリーベースとはざっくり言うと、日銀が供給しているお金の総量のこと、マネーストックとはざっくり言うと、世の中に出回っているお金の総量のこと。日銀の量的・質的緩和政策開始以降、マネタリーベースは著しく増えたが、マネーストックは増えているものの、そこまで飛躍的には増えていない。

(出所:日銀のデータより、ザイFX!編集部が作成)

■量的・質的緩和が効果を発揮する2つの条件とは?

佐野さんによると、量的・質的緩和が効果を発揮するには2つの条件を満たす必要がある。

ひとつはリーマンショックのような金融システム不安にあること。そのような状況下で中央銀行が資金を供給するということは市場の安心感につながるからだ。

もうひとつのポイントは、もともとの金利が高いことだ。金利が高い国において国債などを大量に買うことで金利が下がれば、貸し出し増など、さまざまな形で景気を活性化できるが、すでに金利が低い国で実施しても効果は薄い。

「日本だけでなく、ECB(欧州中央銀行)も盛んに金融緩和を行っていますがムダなことをしていると思いますね。

アメリカの場合は効果がありましたが、リーマンショックという大きな金融不安に加え、当時はまだ金利も高かったので、上記の条件にマッチしていたのです」

「日本だけでなく、ECBも盛んに金融緩和を行っているが、無駄なことをしていると思う」と語る佐野さん。アメリカで効果があったのは金融不安に加え、金利も高かったからだという

一方、日本の場合は特に金融不安があるわけではなく、金利はすでに大きく下がっていた。このような状況で量的・質的緩和を行っても直接的な経済刺激効果はなきに等しいという。

「ただし、マーケットは勘違いするもの。マネタリーベースを増やせば、何かが起こると思う人が多ければ市場は動きます。

勘違いが続く限りは株高を維持できるので、そういう意味での効果というのはあると思います。実際、前2回の量的・質的緩和は円安・株高につながりました」

とはいえ、実質的な効果があるわけではないので長続きはしない。今回のマイナス金利政策に至っては発表からわずか数日しか持たなかったというわけだ。

■潜在成長率ゼロ%台前半で2%の物価上昇は無理

為替に関しては円高を予想する佐野さん。その最大の根拠は「円安が間違っているから」だという。

「日米物価上昇率が同じにならない限り、常に円高圧力がかかります。人口動態や経済の構造を考えると、日米の物価上昇率が同じなることはまず考えられません」

この考え方のベースとなっているのは購買力平価だ。購買力平価とはある国である価格で買える商品が他国ならいくらで買えるかを示すレート。長期的な2国間の為替レートの目安となる値として有効とされる。

【購買力平価に関する参考記事】

●JPモルガン・佐々木融さんに聞く(1) なぜ、「弱い日本の強い円」なのか?

購買力平価は基準年をどこに置くか、算定対象商品をどう設定するか、といったことなどにより、いくつも種類があるが、ここでは代表的な購買力平価の1つであるOECDのものを掲載している。

(出所:OECDとCQGのデータより、ザイFX!編集部が作成)

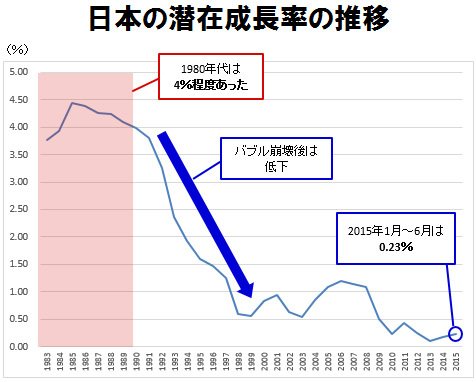

佐野さんは日米の物価上昇率が同じにならない理由として、日本の潜在成長率の低さを挙げる。

潜在成長率とは労働力や生産設備、技術など供給面から推計する経済成長の実力。現実の経済成長率はさまざまな要因により変動するが、中長期的には潜在成長率と同様の動きになるとされる。

日本の潜在成長率は1980年代には4%程度あったが、バブル崩壊後は低下。日銀推計では2015年1~6月は0.23%となっている。

(出所:日銀のデータより、ザイFX!編集部が作成)

「潜在成長率ゼロ%台前半の日本で2%の物価上昇を目指すというのは無理があります。一方、アメリカはインフレ体質を脱し、ディスインフレになっているものの、2%の物価上昇というのは実現可能な数字です。

今後、わが国はデフレが解消され、ゼロ%台前半の潜在成長率に見合った物価上昇率になっていくでしょう。それに対して、アメリカは2%の物価上昇が可能なわけですから、円高トレンドは弱まったとしても、フラットになったり、円安トレンドにはなりません」

(出所:CQG)

■米ドル/円は90円台に向かっていく

実は佐野さんは日銀が金融緩和を導入した2013年4月時点で、2014年秋に円高に転じると予想していた。

「日銀は2年という期限を定めて2%の物価上昇を目指すとしていましたが、先にも述べたようにそれを実現するのはまず無理。1年半もすれば、マーケットもそこに気づくだろうと考えたのです」

日銀は2年で2%の物価上昇を目指すとしていたが、実現するのはまず無理。佐野さんは1年半もすれば、マーケットはそれに気づくと考えていたそうなのだが…

しかし、実際にはマーケットが気づく前に先手を打ったのは日銀だった。2014年10月に追加緩和を決定。マーケットはこれに素直に反応し、円安・株高が進行した。

「追加緩和という二重の間違いを犯したため、円安は相当積み上がってしまいましたが、これは修正されていくはず。

購買力平価から考えた米ドル/円の適正水準は90円~100円前後とされます。今後はそこへ向かっていくと思います」

(「東海東京証券・佐野一彦氏に聞く(2) 中央銀行の政策は常に正しいとは限らない」へつづく)

(取材・文/佐乃美歩絵 撮影/和田佳久)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)