■芳しくない米雇用統計も、米ドル高基調はキープ

先週末(11月3日)に発表された10月米雇用統計は予想より劣ったものの、米ドル高の基調は総じて保たれた。ドルインデックスは95の節目近くで大引けし、次の上昇余地を示唆していた。

(出所:Bloomberg)

もっとも、「米12月利上げは規定路線なので、今回の数字がどうであれ、米ドル高のトレンドは不変」というロジックを持っていた筆者からみれば、米雇用統計に関する予想などはまったくといっていいほど当てにならないものだから、予想より云々とか、また、その予想に基づく市場のセンチメント云々ということ自体がおかしい。

ゆえに、いつものように、事後的な解釈は、統計が発表されたあとの値動きに合わせる傾向が強く、たとえ事前の予想とかなりかけ離れていたとしても、その解釈だけを聞くと蓋然性に納得するほどだ。

■ハリケーンの影響を織り込んだ予想が外れたというのに…

その好例として、前回(9月米雇用統計)に関する解釈が記憶に新しいだろう。事前予想では、非農業部分雇用者数が8~9万人増だったが、フタを開けてみたら3万3千人減だった。にも関わらず、少なくともその直後、米ドル買いが広がったから、解釈の方もすぐ「ハリケーンがあったから仕方がない」とお茶を濁したのだった。

お茶を濁すという表現は決して意地の悪い揶揄ではない。なにしろ、事前予想はハリケーンの影響を織り込んだ上での予想だったのだ。それでいて、発表されたあとに「ハリケーンがあったから云々」という言い訳は通用しない。

笑えるほど明らかに予想とかけ離れた数字が出たあと、米ドルが売られたのではなく、買われたので、そう言うしかなかったと思われる。

逆に、米ドルが売られていたら、それこそ「想定よりずいぶん悪かったので米ドル売り」といった「真っ当な」解釈が行われていたであろうことが、容易に推測される。

■10月米雇用統計がどうであれドル高トレンド維持は当然だった

ところで、今さら9月米雇用統計を検証するつもりはない。言いたいのは以下の2点である。

まず、9月雇用統計をもって米ドル高基調の継続がすでに検証済であったこと。

次に、米利上げが規定路線であり、また、米ドル高基調がすでに検証済であった以上、10月米雇用統計がどうであれ、米ドル高のトレンドが維持されること。

この意味では、先週末(11月3日)は、雇用統計で判断を迷うことはまったくなかったはずだ。要するに米ドル高の継続は当然の成り行きで、米ドル高の加速はむしろこれからだ、ということを指摘しておきたい。

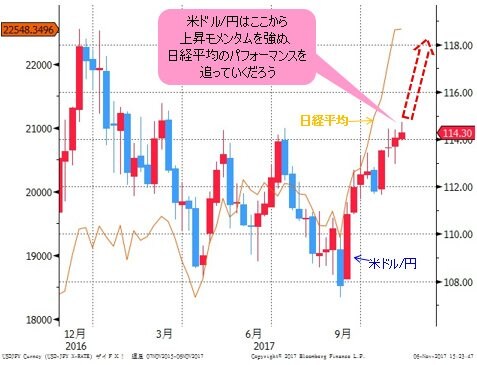

当然のように、米ドル/円もドルインデックスと連動した形で上昇していく公算が高い。

一方、前回のコラムでも述べたように、米ドル/円と日経平均の連動性が薄れているように見える。

【参考記事】

●今からでも遅くない! 米ドルは買い!! 日経平均の上げっぷりにドル/円も追いつく

(出所:Bloomberg)

バブル崩壊後の最高値(1996年の2万2750円)に迫る日経平均のパフォーマンスから考えると、米ドル/円はずいぶん遅れており、日経平均に連動しなくなるのでは…といった懸念も生じてきた。

執筆中の現時点では、米ドル/円は7月高値のブレイクを果たしたとはいえ、まだ115円の節目に乗せられていないから、3月高値が115.50円前後だったことからみれば、日経平均のパフォーマンスとは、なお「雲泥の差」がある印象だ。

■日経平均が大崩れしない限りドル/円はここから上昇するはず

しかし、歴史に照らしてみればわかるように、米ドル/円と日経平均の相関性が、このまま低下していくことはあり得ない。日経平均が大きく崩れない限り、米ドル/円はここから上昇モメンタムを強め、日経平均のパフォーマンスを追っていくのも自明の理だ。

(出所:Bloomberg)

■あの時、日経平均は2倍以上になったのに円安進行はわずか

2002~2007年、日本の景気は回復期にあった。日経平均は下げ一服から切り返し、2006年4月には1万7000円を超えていた。このうち、経済成長率が2%を超える年もあったから、一時は景気回復の勢いが鮮明であったが、円はどちらかというと強かった。

2003年の安値から2007年の高値まで、日経平均は2倍以上になったのに対して、円安は同じ期間にわずか2%程度進んだだけだった。

この時期の米ドル/円と日経平均の関係や関連性は示唆に富んでおり、また、これからの市況にヒントをくれると思う。

日銀は2006年7月、日経平均がいったんピークアウトしたあと、ようやく5年ぶりの利上げを決定したから、日銀の「出遅れ」が為替市場に大きな影響を及ぼした。日米金利差は拡大しており、円安の期待が大きかったが、日本の景気回復がもたらした資本の日本流入や株式投資のニーズは逆に円の需要を高め、結果的に円安を押さえこんだわけだ。

要するに、日本の景気回復基調が鮮明になってくると、海外資本はまず日本株投資を選び、「日米金利差に基づく円売り」という選択肢は二の次になる。さらに、日本株投資に伴った円の需要も円安効果を削り、結果的に米ドル/円と日経平均の関連性を薄めることになる。

足元の状況は、まさに前回の相場の焼き直しなので、特に「異常」とはいえない。

■米ドル/円と日経平均の相関性が高まった理由とは?

2007年のサブプライム危機以降、日経平均と米ドル/円の関連性が高かったのは、日本経済成長のモメンタムが再度低下してきたことが背景にあった。要するに、金利水準が企業の儲けを左右する主要材料になった以上、米ドル/円と日経平均の相関性が高まってきたわけだ。

10年も続いてきたので、我々が慣れてしまったという部分も大きいが、高い相関性が「正常」であることというロジック自体が正しいとは言い切れない。

この意味では、足元の相関性の低下は、むしろ、これからの日本経済成長を暗示するような動きで、歓迎されるべきかと思う。

アベノミクスを打ち出して以来、日銀の「量的・質的緩和」に加え、米国の利上げ周期入りが確実に日米金利差を拡大させてきたが、投資家たちにとって、経済成長を「賭ける」なら、円売りより株買いの方が断然得なので、株のパフォーマンスが米ドル/円をだいぶ上回っているのも当然の結果とみなされる。

この意味では、ここから米ドル/円は日経平均のパフォーマンスを追っていくと思われるが、日経平均の優位性はなお保たれ、またそうでなければよろしくない側面も大きいのではないだろうか。

■あまりにも遅れている米ドル/円はまず115.50円をめざす

前述のように、かつての高い相関性に戻っていくには、日本の経済成長率の低下か日銀の出口政策開始など、ファンダメンタルズ上の大きな変化が引き金となるはずだ。

現時点では、そのどちらもよろしくないことだから、日経平均には優位性を保っていただきたい。とはいえ、米ドル/円はあまりにも遅れているから、まず3月高値の115.50円、その後、2017年年初来高値の118円台への戻りが当然の成り行きとみる。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 週足)

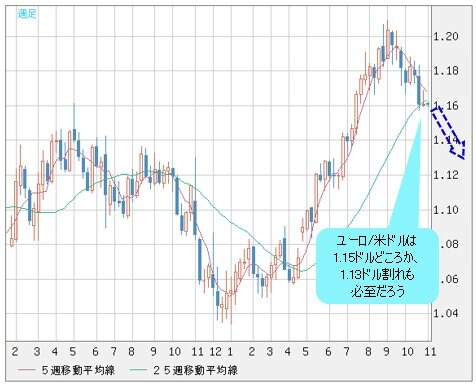

■ユーロ/米ドルは近々1.13ドル割れも必至

最後に、今回の米ドル高は円よりユーロのほうが受け皿になる公算が大きいから、今からユーロ/米ドル売りを仕掛けても遅くはないと記しておきたい。

近々、ユーロ/米ドルは1.15ドルどころか、1.13ドル割れも必至だと思う。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/米ドル 週足)

市況はいかに。

![トレイダーズ証券[LIGHT FX]](https://img.tcs-asp.net/imagesender?ac=C14464&lc=LFX1&isq=301&psq=0)

![JFX[MATRIX TRADER]](/mwimgs/1/1/-/img_11ea8f72aab2277adcba51f3c2307d8210084.gif)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)