■今年の米ドル/円は狭いレンジで越年へ…

先週のコラムでは、モルガン・スタンレーの2020年の注目通貨ペアが英ポンド/米ドルやNZドル/米ドルのロングということをご紹介させていただきました。

【参考記事】

●トランプ大統領が吠えて徐々に米ドル安へ… 2020年は総じて米ドル安との見方も!(11月21日、西原宏一)

では、そこで取り上げられなかった通貨ペアである米ドル/円は来年(2020年)どうなるのか?

まず、今年(2019年)の米ドル/円を振り返ってみます。

2019年の米ドル/円は、多くの円安予想とは裏腹に、1月3日(木)のフラッシュ・クラッシュにより、104.87円への暴落からスタート。

【参考記事】

●フラッシュ・クラッシュで米ドル/円が暴落! 株の下落を伴えば、100円割れの可能性も!?(1月7日、西原宏一&大橋ひろこ)

その後、本邦機関投資家の円売り需要に支えられ、4月に112.40円台まで戻すも、5月のゴールデンウイーク明けの米中貿易戦争の緊張から、再び104.46円まで下落。

今年(2019年)後半にかけて持ち直し、本稿執筆時点では109円台ミドルで推移しています。結局、8円にも満たない狭いレンジで今年(2019年)を終えそうです。

(出所:TradingView)

■ファンディング通貨としての地位を失った円

理由はいくつか挙げられますが、ファンディング通貨の筆頭に挙げられていた円が、その地位を失ったことが大きいのではないかとの見方が増えています。

リーマンショック以前から、低金利といえば「日本円」。

そのため、ファンディング通貨として円が広範に使われており、安く調達してきた円を売り、他通貨に換えて投資に回すという手法が使われていました。

いわゆる「円キャリートレード」です。

そのため、リスクオフ局面になると、一気に円の買い戻しが起きて、米ドル/円、クロス円(米ドル以外の通貨と円との通貨ペア)などが急落するという傾向がありました。

ところが、今年(2019年)、1月3日(木)のフラッシュ・クラッシュ時は、投機筋がシナリオどおりに円買いをするも、肝心の円キャリートレードによる買い戻しは起きませんでした。

そのため、一度、円高に振れた後は、じわじわと投機筋の円の売り戻しが起き、結局、元のレベル戻るという傾向が見られました。

(出所:TradingView)

これは、円に関して重要な変化です。

ゴルディロックス(居心地がいい状態)時の円は、円キャリートレードにより、他通貨に対して緩やかに円安に推移します。そしてリスクオフ局面、つまり株が急落する局面では、一気に円の買い戻しが起き、円が急騰します。

しかし、仮に円がキャリートレードにあまり使われないのであれば、リスクオフ局面での円買いも起きません。

この流れが続くのであれば、テーマを失って方向性を失った米ドル/円は、来年(2020年)も大きな動きは期待できないのかもしれません。

■新たにファンディング通貨になったのは…!?

では、円の代わりに何がキャリートレードに使われているのでしょうか?

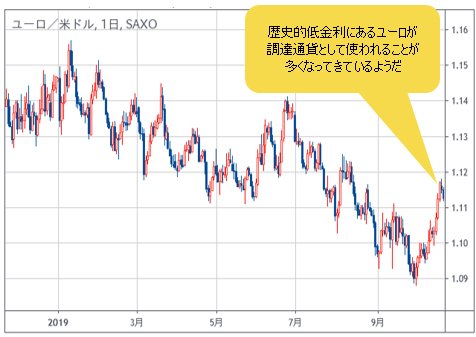

ファンディング通貨としての地位を円から奪ったのが、ユーロ。

欧州の景気悪化により、歴史的な低金利にあるユーロが調達通貨として使われることが多くなっているようです。

そのため、今年(2019年)のユーロ/米ドルは、大きな反発もなく、緩やかなユーロ安を演じてきました。

(出所:TradingView)

これの意味するところは、仮に株の暴落があれば、ユーロの急速な買い戻しが起き、ユーロ/米ドルが急騰することになります。

逆に、今月(11月)のようにグローバルに株が堅調に推移すれば、ユーロ/米ドルは決して急落はしませんが、緩やかに下落することになります。

しかし、来年(2020年)、欧州経済は回復して、こうしたユーロのキャリートレードは沈静化。2020年のユーロ/米ドルは、反発するというのが大手米銀の見方のようです。

(出所:TradingView)

■YouGovの世論調査を受けて、英ポンド上昇

ただ、年末年始は、こうした変化は、まだ起きそうにありません。

このような環境下で、年末年始の注目ペアは依然、英ポンド/米ドルということになります。

本稿執筆時点での英ポンド/米ドルは、一時1.2949ドルまで急騰。

(出所:Bloomberg)

要因は、調査会社YouGovが行った世論調査です。

本日(11月28日)日本時間7時に、YouGovが世論調査を発表。

YouGovの世論調査によれば、12月12日(木)の総選挙で保守党が359議席を獲得し、下院で過半数を占める可能性が高まっているそうです。

■英ポンド上昇の材料になったMRPとは?

今回の世論調査では、MRPという方式を使用した模様。

では「MRP」とは何か? 英国の選挙結果を正確に予測できるのか?

ブルームバーグの英文記事に解説が掲載されていたので、一部を翻訳して紹介します。

(1)MRPとは何か?

MRPは、「Multilevel Regression and Post-stratification」の略です。これは、標準的な世論調査よりも詳細な予測を提供することを目的に最近開発された手法です。

(2)なぜその手法はそれほど興味深いのか?

2017年の選挙において、他の世論調査結果ではテリーザ・メイ(当時の英首相)は勝利すると予測していましたが、MRPにおいては彼女は過半数を失うと予測していました。

(3)どのように機能するのか?

通常の1000人ではなく、約5万人の標準的な投票よりもはるかに多くのサンプルを使用することで、MRPはさまざまな種類の有権者を特定することを目指しています。

(4)その信頼性は?

YouGovによれば、MRPは極めて優秀な分析だが魔法ではない。この調査の作成には相当な時間がかかるため、最近の動向を反映していない部分もあります。

出所:Bloombergの記事を基に筆者翻訳

つまり、YouGovによれば、過度に信頼するのは危険だが、MRPは極めて優秀な分析手法であるとのこと。

2016年のブレグジットや、トランプ大統領の誕生において、多くの世論調査は機能していませんでした。

そのため、世論調査の分析手法の向上が話題に上っていましたが、そのひとつであるMRPが保守党有利を報道したため、注目されているわけです。

MRPの結果を受け、英ポンド/米ドルが、再び1.3000ドル台に向けて上昇中。

年末年始に向け、注目通貨は変わらず英ポンド/米ドルです。

【ザイFX!編集部からのお知らせ】

ザイFX!で人気の西原宏一さんと、ザイFX!編集部がお届けする有料メルマガ、それが「トレード戦略指令!(月額:6600円・税込)」です。

「トレード戦略指令!」は10日間の無料体験期間がありますので、初心者にもわかりやすいタイムリーな為替予想をはじめ、実践的な売買アドバイスやチャートによる相場分析などを、ぜひ体験してください。

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)