■米ドル高トレンド継続!下落はスピード調整の範疇

首都封鎖の可能性が高まっている。前回(2020年3月27日)のコラムで日本の防疫が成功したように見えると書いたが、どうやら甘かったようだ。事態は一段と深刻化した模様なので、覚悟しておきたい。

【参考記事】

●FRBが全力で信用収縮を阻止しているから、リスクオフの換金売りは続かない!(2020年3月27日、陳満咲杜)

とはいえ、欧米に比べ、少なくとも日本の現状はまだマシと言える。相場が米国の事情をより重視しているのも明らかだが、米ドル売りの加速は見られていない。まだ有事なので、前回のコラムで強調したように、米ドル高のスピード調整があっても、米ドル高の基調を否定するにはほど遠い状況だ。

実際、先週(3月23日~)は米ドル全体(ドルインデックス)が大きく反落してきたが、それも先々週(3月16日~)の値幅の中に留まり、また、98前半の維持をもって、あくまでスピード調整の範囲に留まったことが示唆されている。

(出所:TradingView)

株式市場の反発があって、「ドル・クランチ」の解消が進み、また米無制限QE(量的緩和策)の実施で、米長期金利(米10年物国債利回り)の低下につられた側面もあったものの、米ドル高の基調を否定するにはハードルが高い。テクニカルの視点をもって、この見方を検証しておきたい。

■3月のドルインデックスは値幅935pipsを記録した

3月が過ぎたばかりなので、月足を見てみたい。激動の3月において、ドルインデックスは非常に大きな値幅を記録し、3月の月足は記録的とも言える存在となった。安値94.61、高値103.96で計算すると、何と935pipsもあったのだ。1月の同200pips、2月の同258pipsと比べ、いかに荒れた3月だったか、おわかりいただけるかと思う。

(出所:TradingView)

最も重要なのは、3月の安値が2018年9月以来の安値を更新したことだ。その後、大きく切り返し、高値の数字自体も2017年高値を更新、さらに2002年11月以来の高値に一時トライした。

当然のように、このような足型は、プライスアクションの視点では「強気アウトサイド」と見なし、また、「強気リバーサル」のサインでもある。

(出所:TradingView)

さらに、安値の打診自体が大きな「ダマシ」だったため、大きな「フォールス・ブレイクアウト」のサインでもあったから、上値志向の強さがうかがえる。

確かに高値から大きく反落して、99.09で大引け、月足でも長い「上ひげ」を残し、「スパイクハイ」のサインも点灯したが、これを高値波乱と解釈するのはともかく、頭打ちと解釈するには早いと思う。

なぜなら、前述の一時の安値打診が作った「ダマシ」のサインの方がより鮮明であり、米ドルの強気変動をすぐには否定できないからだ。

換言すれば、これから再度高値トライ、また高値更新があっても、テクニカル上の視点ではむしろ当然の成り行きであり、先月(3月)の足型のサインが効いて、その可能性は高いと思われる。

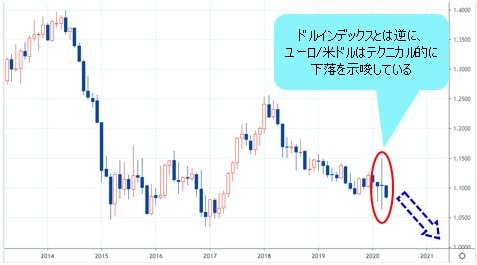

■ドルインデックスと対極のユーロ/米ドルは下落サイン点灯

米ドルの対極として、ユーロ/米ドルの方はまったく反対の構造を示している。

つまり、3月の高値トライ自体が「ダマシ」と見なされ、その後、一転して大きく下落。また、2017年4月以来の安値を更新したから、「弱気アウトサイド」や「弱気リバーサル」のサインが点灯し、下値志向が強いとみられる。

(出所:TradingView)

これから再度安値トライ、また、安値更新があっても、当然の成り行きと見なされ、テクニカル上、その可能性は高い。

ドルインデックスの2017年高値のいったん更新に照らして考えると、ユーロ/米ドルは早晩、2017年安値を割り込んでいくと思われる。

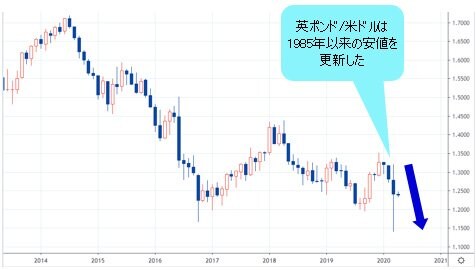

■米ドルに対し、ユーロよりも豪ドル、英ポンドが売られた

ところで、米ドルの対極と位置づけられるユーロ/米ドルが、ドルインデックスの値動きと連動して2017年安値をいったん割り込めなかったこと自体、もう1つのサインを灯していた。

それは、今回の米ドル高の荒波の中、ユーロよりも豪ドル、英ポンドなど、そのほかの外貨がより売られたことを示唆していた。

実際、豪ドル/米ドルは2002年10月以来、英ポンド/米ドルは1985年以来の安値を更新していたので、米ドル買いの受け皿として豪ドルや英ポンドの売りがより凄まじかったことは明らかだ。

(出所:TradingView)

(出所:TradingView)

となると、米ドル高志向が継続され、また、これから米ドル全体の高値トライが続くとすれば、英ポンドと豪ドルが一層売られていき、外貨安の流れをリードするかどうかがこれからの課題になるが、その可能性は高くないと思う。

なにしろ、ユーロ/英ポンド、ユーロ/豪ドルなど、主要ユーロクロスがともに買われすぎの疑いがある。これから全体的な米ドル高のトレンドが続く場合、やはり、ユーロが主な受け皿として機能する公算が高いのではないかと思う。要するに、従来の構図への復帰である。

■米ドル/円は3月に10円以上の値幅をつけた

もう1つ、月足のサインが強烈なメッセージを発したのは、言わずと知れた米ドル/円である。

一時、101.18円まで急落したものの、一転してV字反騰を果たし、111.72円の高値にいったんトライした。値幅にして10円超なので、それだけでも大きなサインと見なせる。

(出所:TradingView)

たびたび指摘してきたように、米ドル/円は2018年が10円程度、2019年が8円程度しか値幅がなかった。これらは共に史上最低水準の変動率であった。

【参考記事】

●なぜ、フラッシュ・クラッシュは心配ない?2020年の米ドル/円は120円へ上昇!(2019年12月26日、陳満咲杜)

先月(3月)の値幅だけでもそれを上回ったわけだから、米ドル/円はやっと動いてくれた、という感触が強い。筆者は2020年こそ動く年と思っていたので、3月の値動きは心強いものと受け止める。

当然のように、先月(3月)の米ドル/円の足型は「強気アウトサイド」に「強気リバーサル」、そして「強気フォールス・ブレイクアウト」といったプライスアクションの視点をもってまとめる。

(出所:TradingView)

だからこそ、これから米ドル/円も上値志向が強く、高値の再打診やブレイクが有力視される。

ちなみに、コロナショックにさらされた値動きだったので、サインの信憑性は一層高く、相場のことを相場に聞く姿勢で言えば、新たな円安時代がすでに始動していると思う。

前述のように、基本は全体的な米ドル高の傾向なので、クロス円(米ドル以外の通貨と円との通貨ペア)の動向が一層重要になってくる。

なにしろ、外貨安と円安が相まって進行するから、結局、スピードの問題に行き着く。仮に主要クロス円における円高の傾向が終焉することがあれば、今回進行中のコロナショックで検証された「リスクオフの円高」の終焉を一層証明できる。

詳説や検証はまた次回、市況はいかに。

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)