■ビットコイン/円は200万円、史上最高値も視野に

ビットコイン/円(BTC/JPY)の価格が、一部の取引所で200万円に到達した。2018年1月以来の水準だ。2018年1月といえば、「仮想通貨バブル」が熱狂していたころ。テレビをつければ出川哲朗さんが「兄さん……!」とCMを行なっていた時期だ。

【参考記事】

●ビットコイン/円がついに200万円突破!! CMEビットコイン先物は日本で取引できる!?

2017年12月につけたビットコイン/円の史上最高値は231万2100円(以下、円建て価格はbitFlyer(ビットフライヤー)の現物価格を参照)だが、2020年11月につけた高値は199万6000円。史上最高値まで、あと31万円ほどに迫っている。

【参考記事】

●ヨーロピアン氏がビットコインを買う理由。早くて2019年に200万円超えへトライか?

(出所:TradingView)

■米ドル建て価格では史上最高値へさらに接近

世界の投資家から見たら、史上最高値はさらに近い。米ドル建ての史上最高値は2017年12月につけた1万9660ドル(以下、米ドル建て価格はクラーケン(Kraken)の現物価格を参照)だが、2020年11月高値は1万9509ドル。わずか150ドルまで迫っているのだ。

(出所:TradingView)

円建てだと30万円、米ドル建てだと150ドル(約1.5万円)と、史上最高値までの距離に大きな違いが出ているのは、2017年12月からの3年間で円高が進んだためだ。

史上最高値が視野に入ったビットコインだが、2017年ほどの「バブル感」はない。40万円割れの危機すらあったコロナショックから8カ月での史上最高値接近。ビットコインを取り巻く環境に何があったのだろうか。

2020年の静かなビットコイン上昇劇は「コロナ組」の参入で始まり、「DeFiバブル」が着火剤となり、電子決済企業の参入で噴火した、といった流れで起きている。

(出所:TradingView)

それぞれの要因について見ていこう。

■給付金でビットコインを買う人たち

1つは、FX(外国為替証拠金取引)トレーダーにもおなじみのファンダメンタルズ要因、金融緩和だ。米国をはじめ、世界の中央銀行がお金をじゃぶじゃぶにしたし、財政政策も打たれた。日本だと一律10万円の給付金が配られたし、米国で配られた給付金は最大1200ドルだ。

給付金を投資に費やす人も多かった。米国ではスマホでの投資に特化した新興証券会社「ロビンフッド」を利用し、GAFA(※)などのテック(テクノロジー)株を買って投資家デビューする若年層が、「ロビンフッダー」と揶揄されたりもした。

(※編集部注:「GAFA」とは、米国の主要IT企業であるアルファベット(旧グーグル)、アップル、フェイスブック、アマゾンの4社を指す言葉。4社の頭文字をつないだ造語)

暗号資産市場にも「ロビンフッダー」は参入していた。2020年4月以降、米大手取引所には1200ドルちょうどの入金が急増したのだ。

■給付金の振込後に預かり資産が急増

同じような傾向は日本でも見られた。日本では2020年5月から給付金の振込みが始まり、6月中には多くの自治体で完了していた。4月末から7月にかけて、国内最大手であるbitFlyerの預かり仮想通貨は、1.1億枚から1.3億枚へと増加している。

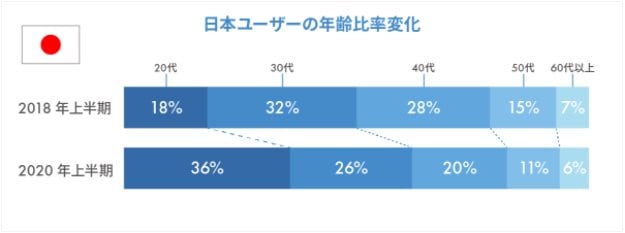

どんな人が参入してきたのか。やはりbitFlyerのデータを見ると、20代の比率がもっとも多く36%。暗号資産投資家は元来、FXや株と比べて年齢の低い傾向があるものの、それでも20代の比率は2年前と比べて2倍となっている。

(出所:bitFlyer)

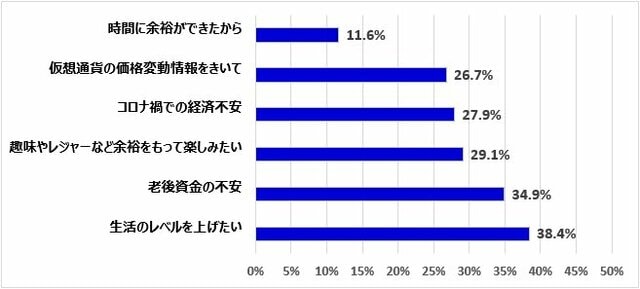

投資未経験で今年(2020年)、新たに口座を開設した人の目的を見ると、「コロナ禍での経済不安」を理由に挙げた人が約28%だった。「特別定額給付金をもらった人が将来のために暗号資産を購入した」との仮説も想定できそうだ。

※「仮想通貨投資に興味をもったきっかけとして当てはまるものはありますか(複数回答)」との設問に対する回答の一部を抜粋

※bitFlyerの資料をもとに執筆者作成

コロナショックでビットコイン/円は100万円から30万円台まで暴落したものの、5月には100万円台を回復している。その背景には米国で、そして日本でも発生した「コロナ組」の存在があったようだ。

■暗号資産内で起きた局地的バブル

コロナ禍が一服した夏頃から静かに始まったのが「DeFiバブル」だ。DeFiとは「Decentralized Finance」の略であり、「分散型金融」と訳される。利用者同士が直接売買するDEX(分散型取引所)がDeFiの典型だ。

こうしたDeFiサービスが独自の暗号資産(トークン)を発行したことから、にわかにDeFiバブルが盛り上がった。多くのDeFiトークンはイーサリアム(ETH)をベースにしている。イーサリアムはいわば、「DeFiの基軸通貨」とも言える存在だ。

DeFiバブルが始まると、イーサリアムが急騰した。それに引きずられるようにしてビットコインも上昇し、ビットコイン/円は130万円台まで上昇した。3月安値から、ちょうど100万円の上昇だ。

※基準日:2019年12月25日

(出所:TradingView)

■決済アプリからビットコインを購入

コロナ組の参入、DeFiバブルと進んできたビットコイン相場だが、次に注目されたのが電子決済企業の参入だ。

コロナ禍では身体的な接触が避けられることもあり、電子決済の普及が進んだ。QRコードデビューを果たした人も多かったろうが、クレジットカード大国だった米国でも、やはり電子決済の普及が進んでいる。電子決済大手のペイパルとスクエアは、それぞれ2020年4~6月期に過去最高の利益を叩き出した。

電子決済の普及はビットコインにも大きな影響を与えている。スクエアやペイパルのスマホアプリで、ビットコインや株式の購入も可能になった。わざわざ取引所に口座を開かなくても、日常的に利用するアプリでビットコインが購入できるメリットは大きい。

【参考記事】

●ホリエモン仮想通貨祭(3) カギはあぶく銭&QRコード決済。堀江貴文の仮想通貨大予言とは?

■米企業による「買い切り」の巨額投資

スクエアは、ビットコイン市場へ直接的なインパクトも与えた。2020年10月、5000万ドル(約53億円)を投じてビットコインを購入したと発表したのだ。「この投資は長期的に保有する予定」としている。

為替市場でも同様だが、新規の巨額な買いが入っても、すぐに決済されれば同額の売りとなるため、市場へのインパクトは「往って来い」でゼロ。ところが、スクエアのように長期の投資目的であれば、反対売買は発生しない。いわゆる「買い切り」となり、反対売買が発生しないため、市場へのインパクトは大きい。

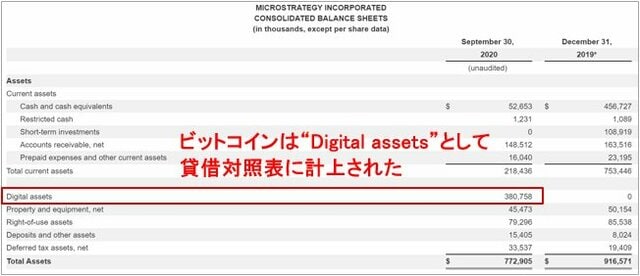

こうした投資目的のビットコイン購入は他社でも見られる。スクエアに先んじること2カ月、3.8万ビットコインの購入を発表したのは、ナスダック上場のフィンテック企業、マイクロストラテジーだ。約400億円の巨額投資であり、これは発行済みビットコインの0.2%にあたる。

(出所:MicroStrategy)

マイクロストラテジーのCEO(最高経営責任者)は個人としても、1万7732BTC(約300億円)を購入している。平均取得単価は9882ドルだから、2020年11月末時点で100億円以上の含み益を抱えている計算だ。10月には資産運用会社のストーンリッジ・ホールディングスも、1億ドル超の資金を投じてビットコインを購入したことを発表している。

■米ドル劣化とインフレを見込んだビットコインへの資金流入

相次ぐ巨額購入の背景にあるのは、世界的な金融緩和だ。前述のストーンリッジは、ビットコイン購入の目的をこう明かしている。

「私たちは投資の観点からビットコインは現金よりも優れていると考えてきました。裏付けのないペーパーマネーの価値や実質利回りは低下しています。FED(米連邦準備制度理事会)のバランスシートは2019年初から3兆ドルも増加し、米ドルはビットコインに対して70%減価しています」(ストーンリッジ・ホールディングスのリリースより抜粋)

(出所:TradingView)

米ドルの劣化や将来的なインフレを見込んだ企業が、資産の一部をビットコインなどの暗号資産で保有する動きは、今後も進むかもしれない。

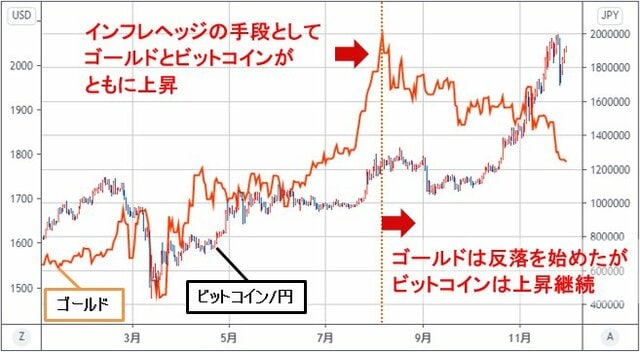

■夏場以降、ビットコインとゴールドは対称的な動きに

ビットコインには「デジタルゴールド」の異名もあるように、価値の貯蔵手段としてゴールド(=金)との類似性が指摘され、価格にも一定の相関性がある。

今年(2020年)に関しては、上半期の値動きには正の相関性が見られるものの、夏場以降、ゴールドは2000ドルを天井にして反落し、ビットコインは2万ドルへ向けて上昇を続けてと、対称的な動きになっている。

(出所:TradingView)

同じインフレヘッジの手段であるはずのビットコインとゴールドは、なぜ対称的な値動きとなったのか。その答えを教えてくれるのは、著名投資家のポール・チューダー・ジョーンズだ。

ポール・チューダー・ジョーンズは、自身が率いるチューダーファンドでビットコイン先物の取引を検討するとともに、個人としても「資産の2%」をビットコインに投じたと明かしている。

価値の貯蔵手段としてビットコインはゴールドに劣るが、時価総額はゴールドの60分の1でしかない。ビットコイン価格はもっと高くていいのではないか――。

ポール・チューダー・ジョーンズはこうした理由から、ビットコインを購入していた。

夏場以降、ビットコインとゴールドの明暗が別れたのは、インフレヘッジの手段としてビットコインはゴールドに比べて過小評価されている、との思惑も一因だったようだ。

■ザイFX!でおなじみの2人も意見は割れる!

ビットコインに対する見方には賛否両論がある。ポール・チューダー・ジョーンズのような肯定派もいる一方、「ビットコインは価値の保管場所として適切ではない」とツイートした、著名投資家でヘッジファンドマネージャーのレイ・ダリオのように、暗号資産の価値に疑問符をつける人は多い。

They are that 1) Bitcoin is not very good as a medium of exchange because you can buy much with it (I presume that’s because it’s too volatile for most merchants to use, but correct me if I’m wrong)... (2/5)

— Ray Dalio (@RayDalio) November 17, 2020

ザイFX!でおなじみの識者たちも見方は割れている。仮想通貨(暗号資産)は好きではないといい、レイ・ダリオと同じく否定的なニュアンスなのが志摩力男さんだ。

「私自身は、仮想通貨を好きではありません。主権国家と対立するからです。最終的には国がデジタル通貨を出すことになり、共存が難しくなるでしょう。国家と対立する存在となれば、消されます。

しかし、それほど大きな存在でないならば、存在が許されるのではないでしょうか。今ぐらいの時価総額なら、特に危険視されないのかもしれません。

フェイスブックによるリブラが許されないのは、あまりにもインパクトが大きいからです。仮想通貨は、本当に社会に根付くと、国家にとって危険な存在になります。その意味において、ペイパルの措置は、微妙な間合いをとった絶妙手でした。上手いなと思います。

今後、ペイパル社も、ある程度のビットコインを手元に決済のために持っていなければならなくなります。実需が生じるので、ビットコインは堅調になります。しばらくは、押し目では買えるようになりそうです。」(2020年11月19日配信、メルマガ「志摩力男のグローバルFXトレード!」より抜粋)

ただ、そんな志摩さんもビットコインは堅調となり、押し目では買えるようになりそうとは書いている。

【参考コンテンツ】

●志摩力男のグローバルFXトレード!

一方で、もっと積極的に長期的な上昇を期待しているのが西原宏一さんだ。

「ビットコインは、僕が豪ドル/米ドルを筆頭に”game change”の日としている3月19日から始まったドル安に追随して上昇を開始。そして9月1日にユーロドルが1.2011でtop outして調整に入ったのと同時に値を下げていましたが、10月8日に米企業のスクエアが長期投資目的の買い切りとしてBitcoinを大量購入して、反発。友人によれば、13,000ドル台後半は2019年6月の高値。仮にここを抜けるとレジスタンスらしいものはなく、上値を大きく伸ばす可能性が出てきます。

僕はBitcoinを短期売買していた時期もありますが、現在は長期positionとしてlongを放置しているのみ」(2020年10月26日配信、「FXトレード戦略指令! with 日経先物」より抜粋)

【参考コンテンツ】

●西原宏一のFXトレード戦略指令! with 日経先物

プロたちの見方が大きく分かれるのも暗号資産のおもしろさだし、否定派が多いほど、将来、彼らが肯定派に転じたときに買われる余地が大きい、とも考えられそうだ。

■日本人のビットコイン保有量は減少

DeFiバブルではイーサリアムが注目されたが、アルトコイン(ビットコイン以外の暗号資産)に対する日本人の関心は高い。

日本の取引所で保有されている暗号資産の状況を見てみよう。

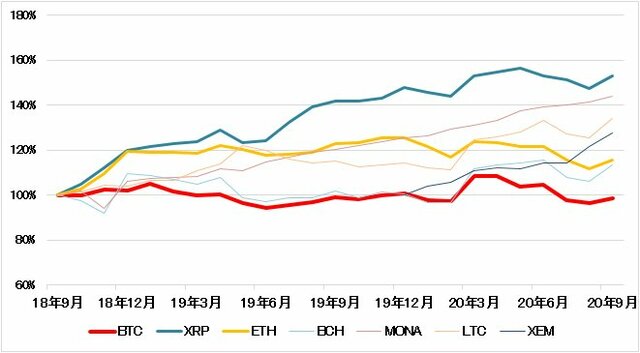

※執筆者作成

線が多くてややこしいが、とくに見てほしいのは太線で示した3本。赤い太線で示したのは、日本の取引所で保有されているビットコイン枚数の推移だ。データが公表され始めた2018年9月からほぼ横ばいで、2018年9月を基準とすると、2020年9月は1.3%の減少となっている。

一方で、青い太線で示したリップル(XRP)の53%増を筆頭に、アルトコインは軒並み保有量を増やしている。「アルトコイン好きな日本人」の傾向は鮮明だ。

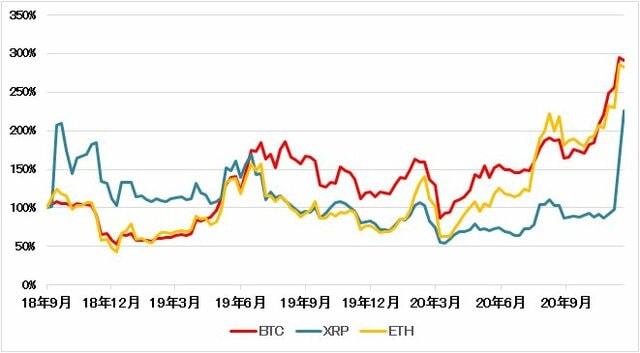

同期間の値動きはどうだったか。ビットコインとリップル、イーサリアムの値動きを比べると以下のようになる。

※執筆者作成

日本人が大きく保有量を増やしたリップルはビットコインをアンダーパフォームしており、DeFiバブルの恩恵に浴したイーサリアムがビットコインと拮抗している、という構図。ビットコインよりもアルトコインを選好する傾向は得策だったとは言えない。

■フェイスブックの「リブラ」がいよいよ始動

今後の暗号資産を取り巻く環境はどうなるのだろうか。注目が集まりそうなのは、フェイスブック(facebook)が計画する独自仮想通貨(暗号資産)「リブラ(Libra)」だ。英フィナンシャル・タイムズは、「2021年1月にも発行される可能性がある」と報じている。

中央銀行や政府から目の敵にされたリブラだが、当初のプランを修正してスタートさせるようだ。GAFAの一角が暗号資産に乗り出せば、スクエアやペイパル以上の影響を市場に与えるかもしれない。

【参考記事】

●フェイスブックの仮想通貨Libra(リブラ)がボロクソに言われているのは、なぜなのか?

DeFiバブルの第2幕もあるかもしれない。2017年に盛り上がったICOを連想させるDeFiバブルだが、ICOバブルでは将来の青写真を描いた事業計画のみで、実態のないコインがほとんどだった。一方、DeFiトークンの多くはすでにサービスが存在していることが大きな違いだ。

【参考記事】

●「ICO」とは? 「IPO」と何がどう違うの? テックビューロ発、「COMSA」のしくみは?

日本の取引所では、まだDeFiトークンの取り扱いがない。今後、貸し暗号資産サービスのコンパウンド(COMP)や、DEX大手UniswapのUNIなど、時価総額の大きいDeFiトークンが国内の取引所に上場する可能性もあるだろう。そうなれば、一部の好事家のものだったDeFiトークンが広く知られ、DeFiバブル第2幕が始まるかもしれない。

ビットコインが史上最高値へ接近した2020年11月、bitFlyerの口座開設数は前月の3倍近くへと急増し、入金額も前月比1.3倍へと増えるなど、バブル再燃の兆しは見えている。ただ、グーグルの検索トレンドを見ても、「bitcoin」の検索ボリュームは史上最高値をつけた2017年12月の5分の1程度にとどまっており、世間の関心はまだまだ低い。

※執筆者作成

「史上最高値更新」や「リブラ発行へ」などのニュースが、バブル再開の号砲となる可能性もありそうだ。

【参考記事】

●ビットコイン・暗号資産(仮想通貨)の取引所/販売所を比較! おすすめは?

●ビットコイン・暗号資産(仮想通貨)のレバレッジ取引におすすめの業者を比較!

●暗号資産CFDとは? 仮想通貨FXとは何が違う?レバレッジは? 手数料は? 税金は?

(文/ミドルマン・高城泰 編集担当/ザイFX!編集部・堀之内智)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)