■円安傾向が一段と強まってきた

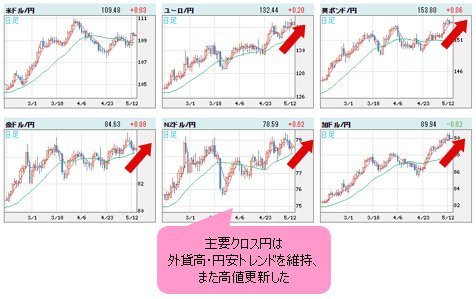

円安傾向が一段と強まってきた。前回のコラムで指摘したとおり、主要クロス円(米ドル以外の通貨と円との通貨ペア)における外貨高・円安トレンドの維持、また高値更新があり、一段と高値余地の拡大につながっている。

【参考記事】

●円安トレンドは一段と加速する可能性大!ダマシのダマシこそホンモノだ!(2021年5月7日、陳満咲杜)

(リアルタイムチャートはこちら → FXチャート&レート:世界の通貨VS円 日足)

この見方は、先週末(5月7日)の米雇用統計発表で検証され、また、5月12日(水)の米CPI(消費者物価指数)の発表でも証左されたから、これが正しい確率は高まっている。

詳細に見てみるとわかるが、先週末(5月7日)の米雇用統計は、その結果がかんばしくなかったことが米ドル/円の反落をもたらしたものの、それ以上にユーロ/米ドルの急伸があったため、ユーロ/円の上昇傾向は保たれた。

そして、5月12日(水)の米CPI急伸では米ドル/円が大きく買われ、それに比べ、ユーロ/米ドルの反落幅は比較的小さかったため、ユーロ/円の堅調さは維持される結果となった。

このように、どちらに転んでも円安の傾向が変わらないから、円安は本物である。

もっとも、日米株ともに5月11日(火)からいったん急落してくるなか、米ドル/円は堅調、また反発し、従来の「株安・円高」というセットになった値動きは見られなかった。

(出所:TradingView)

株高進行時は円安、株反落でも円安なので、従来のロジックが通じなくなっている。だからこそ、円安トレンドの可能性が一段と証明されたと思う。

株安については、米CPIの急伸でインフレ懸念が高まり、FRB(米連邦準備理事会)のテーパリング政策の早期実施といった思惑を喚起し、これが株の売り圧力として浮上してきたと解釈される。

■株安でも円安になる理由とは?

では、株安でも円高にならず、むしろ円安の流れを一段と強めていることをどう解釈すべきか。

筆者からみれば、難しい考えは不要。テーパリングの思惑が浮上してきたから、米ドル売りポジションの買い戻しが進む中で、円に対する米ドルの買戻しがより進んでいる、とシンプルにまとめられる。

換言すれば、米ドル高であっても米ドル安であっても、結局、諸外貨のうち、円は最弱の通貨なので、米ドル全体が売られる時でも、米ドル/円のみ弱気変動に戻り切れず、結果的にユーロ/円などクロス円の上昇で、全体としての円売りの流れが強まっている。

反面、米ドル全体が買い戻される時は、米ドル/円の方がより敏感に動き、米ドルに対する諸外貨の反落幅を上回るから、結果的に全体として円売りトレンドが一段と進んだ、ということだ。

目下の状況はまさにそうなっている。

米景気やら、米金融政策やらといったマクロ分析をやらなくてもロジックは明らかだ。

つまるところ、円安は本物、材料はどうであれ、円売りの方向へ解釈されるから、円の一段安が進みやすい地合いにある。

さらに、トレンドが強いからこそ、材料の解釈を左右してしまう側面も無視できない。マーケットにおける理由探しが往々にして、あとの祭りになりがちなのも、そのためである。

■米雇用統計が悪かったから株が買われ、米ドルが売られた

とはいえ、材料自体を軽視すべきではなく、相場の内部構造や市場センチメントに照らしてみると、相場の動きや傾向を理解しやすいケースが多かった。

たとえば、先週末(5月7日)の米雇用統計、実に好例であった。米雇用統計が悪かったからこそ、株が買われ、米ドルが売られた。

なにしろ、市場参加者たちはFRBの立場、また、テーパリングの可能性がすごく気になる時期なので、米雇用統計が事前予想(そもそも事前予想自体当てにならないのも周知された事実だが)のような良い結果となれば、それこそテーパリングの思惑を強め、いち早く株の反落を招く恐れがあっただろう。

逆に言えば、今回(5月12日)のCPIの急伸が、市場の懸念や思惑を喚起し、株の反落がもたらされたのも極めて理にかなった、わかりやすい値動きだったと言える。

少し余計な話だが、先週(5月7日)の米雇用統計の発表前、「米雇用統計が悪ければ、すでに買われすぎである米株の反落を招くだろう」といった「素人発想の予測」や「俗論」もあった。

これはとんでもない間違いである。少し相場の原理やロジックを勉強すれば、これぐらいのトンデモ論本来は本来、誰でも見破れるから、基本知識や教養を押さえることも大事だと思う。

■米ドル全体は底固めの時期に入っていく公算大

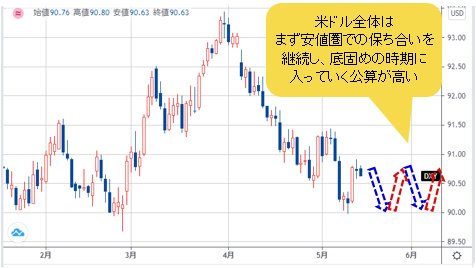

さて、これからの相場見通しだが、米CPIの急伸でドルインデックスの底割れ懸念はいったん後退したものの、このまま強く反騰していくかどうかは、なお不透明だと思う。

日米株の値動きから考えると、昨日(5月13日)の米国株、本日(5月14日)の日本株と反騰してきたものの、本当に落ち着くまでは神経質で波乱含みの展開になりやすいリスクがなおある。まあ、米長期金利の急伸がない限り、今回、CPIの急伸があったからと言っても、すぐにFRBはスタンスを転換しないだろう。

となると、米ドル全体はまず安値圏での保ち合いを継続、一段高を推進する前に底固めの時期に入っていく公算が高い。

(出所:TradingView)

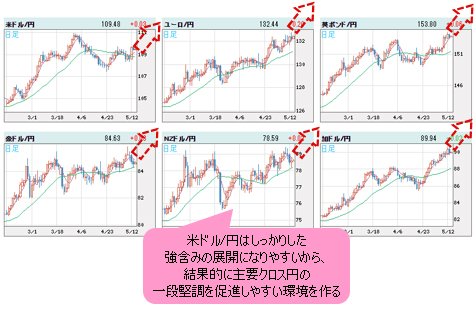

米ドル全体は弱含みになりながら、米ドル/円の方が逆にしっかりした強含みの展開になりやすいから、結果的に主要クロス円の一段の堅調さが促進されやすい環境が作られる。

(リアルタイムチャートはこちら → FXチャート&レート:世界の通貨VS円 日足)

仮にドルインデックスの底割れ回避が成功した場合でも、ユーロ以外の主要外貨の、米ドルに対する高値再更新があってもおかしくないから、ユーロ/円以外のクロス円の方が、より上昇余地を拡大できるとみる。

いずれにせよ、株の動向はどうであれ、為替市場における円安の流れはしばらく維持される公算が高い。

インフレ懸念による株式市場の調整が、大きく反落してきた米ドル全体の底割れにつながるなら、米ドル/円はあくまで米ドル全体とリンクした値動きを強めるものの、その一方、円が一番弱い存在であることは変わらない。

史上最高値を連続して更新し続けてきた米国株の調整は、これからのトレンドをより健全化させる側面が強いから、むしろ歓迎されるかもしれない。

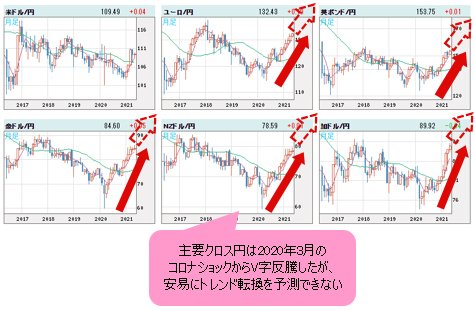

本格的なリスクオフの環境にはほど遠いから、リスクオフの円高云々は杞憂というほかあるまい。主要クロス円の値動きを見てみると、確かに昨年(2020年)のコロナショック後の安値から大型V字反騰を果たし、また、ずいぶんな上昇幅を達成したが、トレンドが続く限り、また本格的な頭打ちのサインが成立しない限り、安易にトレンド転換は予測できない。

(リアルタイムチャートはこちら → FXチャート&レート:世界の通貨VS円 月足)

■ワクチン接種率の低さが円売りの材料に!?

最後に、最近になってもうひとつ円売りの材料が急浮上してきた。それほかならぬ、厳しさを増してきた日本の防疫事情によるものだ。

新型コロナワクチンの接種率は先進国中、最下位の2%。経済回復が一番遅くなる日本、その通貨を売ってみたい、といった思惑も日々増してきているから、無視できない。このあたりの話はまた次回検証したい。市況はいかに。

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)