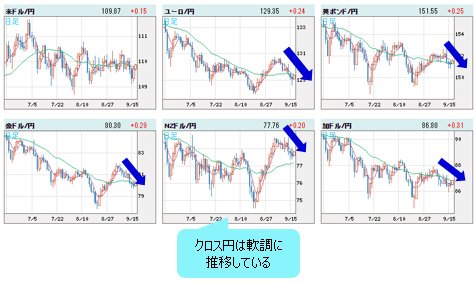

ドルインデックスは底堅く、クロス円は軟調に推移

前回のコラムでは、米ドル全体の底堅さを指摘させていただき、クロス円(米ドル以外の通貨と円との通貨ペア)全般の弱含みも推測していた。目先までの市況、基本的にそのとおりの展開となっているのではないかと思う。

【参考記事】

●米雇用統計の結果が悪かったにもかかわらず米ドル全体はなぜ反騰?ドルインデックスは「ソーサーボトム」を形成中(2021年9月10日、陳満咲杜)

(出所:TradingView)

(リアルタイムチャートはこちら → FXチャート&レート:世界の通貨VS円 日足)

もっとも、昨日(9月16日)は米ドル全体の上昇が目立っていた。米8月小売売上高の数字が想定よりだいぶ良かったので、米金利の上昇をもたらし、米ドル買い優勢をもたらしたと言われている。

(出所:TradingView)

しかし、本質的には「内部構造が米ドル高基調を示しているから、米ドル高は自然の成り行き」ということを再度強調しておきたい。

もっとも、米小売売上高は「恐怖指数」と呼ばれることもあり(※)、予測とのずれが大きいことで知られてきた。

(※編集部注:一般的には「恐怖指数」と割とよく呼ばれるのはVIX指数。VIX指数は米国の株価指数であるS&P500指数を対象としたオプション取引のボラティリティを元に算出されるもの)

【参考記事】

●NYダウ、史上最大の暴落にVIX指数の影。ビットコインも真っ青。2日で96%下落って!?

8月米小売売上高に関して、市場コンセンサス(と言ってもウォール街の大手投資銀行さんの予測というほかあるまいが)は-0.7%~-0.8%のところ、+0.8%となったが、ギャップが大きかったこと自体はサプライズではなかったと思う。

米雇用統計ほどではないが、米小売売上高の予測がずれること自体にマーケットは慣れており、今さらサプライズと言っても仕方がない。

大事なのは、インフレ状況の推移が、FRB(米連邦準備制度理事会)の言うほど一時的な現象かどうかが市場参加者の関心事なので、米小売売上高の好結果により、2021年年内テーパリングに対する懐疑論がだいぶ帳消しにされたと思われる、ということだ。

いずれにせよ、市場構造の方が重要であり、また支配力を持つ、というロジックを重視する。構造上の強さがあれば、材料面で証左するものが出てくると、反応しやすくなるのが相場の常だと思う。

ゆえに、米ドル高は本物であり、これからも継続されやすく、また、ドルインデックスの2021年年初来高値の再更新が規定路線であることを再度強調しておきたい。

ドルインデックスは8月27日(金)高値95.19をめざすだろう

ドルインデックスの日足を見るとわかるように、昨日(9月16日)の上昇で、目先のレンジを上放れできた可能性が高まる。

(出所:TradingView)

同レンジは1番~5番で表示される日足によって限定されていた上、特徴として「上ひげ」か「下ひげ」の足型になっていることがあるので、認識しやすかったかと思う。

となると、目先の上値ターゲットとして8月27日(金)高値(矢印)の95.19をめざしやすいだろう。同高値のブレイクがあれば、2021年年初来高値の再更新につながるはずだ。

なにしろ、8月27日(金)はあのジャクソンホールにおけるFRB議長さんの講演日だった。

市場コンセンサスよりだいぶハト派の講演内容だったから、同日から米ドル売りが再度優勢となり、9月3日(金)の安値につながったわけだ。

だからこそ、戻りの基調を確認する上で、同日高値のブレイクがまず第一の条件となり、また、ロング筋にとっては目先のターゲットとして狙いやすいかとみる。

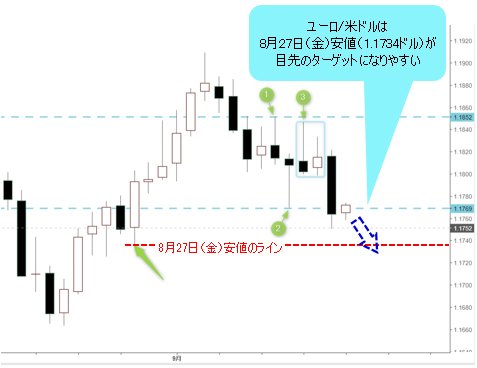

ユーロ/米ドルは8月27日(金)安値1.1734ドルをめざすか

反対に、ユーロ/米ドルは昨日(9月16日)の続落で、一段と下落基調を強めたとみる。

プライスアクションの視点では、ドルインデックスと同様、8月27日(金)のチャートが重要だ。

ドルインデックスと反対に陽線で大引けし、また、強気サインを点灯してから9月3日(金)高値の打診をもたらしたから、下落波動が確認されると、逆に8月27日(金)安値(1.1734ドル)が目先のターゲットとして浮上しやすい。

(出所:TradingView)

直近の変動レンジは、少なくとも1番~3番で表示された日足によって規定できたが、1番と3番のスパイクハイ(上ひげ)の足型に照らして考えると、頭が重かったこともわかる。

実際、昨日(9月16日)の大陰線は、9月14日(火・チャートの3番)や翌15日(水)のローソク足で形成された直近の「インサイド」の下放れに当たる上、9月13日(月・チャートの2番)安値の割り込みも大きなヒントとなる。

なにしろ、同日の足型は典型的な「スパイクロー」のサインだったから、これは本来サポートゾーンを示唆するものだった。同日安値を更新したことは、ベア(下落)トレンドの強さを暗示し、同日足型が示したサインは、むしろ一転してベアトレンドの構造を証左する材料となったわけだ。

米ドル/円はトレンドレス、ブレイクを待つのが賢明

ユーロ/米ドルに比べ、米ドル/円は実にトレンドレスの状況にあり、プライスアクションの視点では、いろいろなサインが読み取れたにもかかわらず、1円程度のレンジ変動に留まり、ブレイクらしい気配を示していない。

(出所:TradingView)

この場合、一番良いスタンスは、やはり過度な解読をやめ、ブレイクを待つことではないかと思う。

換言すれば、米ドル高基調が鮮明化しても、目先、米ドル/円はなお蚊帳の外に置かれる可能性が大きい。

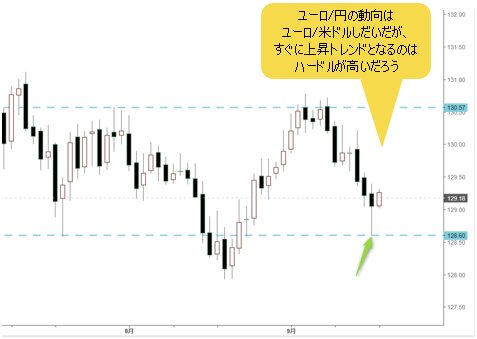

ユーロ/円の動向はユーロ/米ドルしだい

したがって、主要クロス円のユーロ/円はユーロ/米ドルしだいと言えるだろう。

ユーロ/米ドルのベアトレンドが、これからも推進されていく公算が大きいなら、ユーロ/円の昨日(9月16日)のローソク足が示した「スパイクロー」の意味合いを、必要以上に解読しないほうが無難だ。

(出所:TradingView)

このまま大した切り返しにならないなら、昨日(9月16日)安値をもう1回トライし、場合によっては割り込んでいく、といった市況は十分想定される。

もちろん、米ドル/円のレンジ打破、すなわち上放れが確認されると話が違ってくるが、それでもユーロ/円はせいぜいレンジ変動に留まる見通し。結局、ユーロ/米ドルしだいとなるので、ユーロ/円がたちまちブル(上昇)トレンドへ復帰するハードルは高いとみる。

ユーロ/米ドルの話はほかのメジャー通貨ペアにも適用でき、ユーロ/円に関する見方は主要クロス円でも通用するだろう。

米ドル高基調へ一段と前進している現在、やはり米ドルロングのスタンスを維持していきたい。市況はいかに。

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)