■日本株は反発、米ドル/円はスピード調整

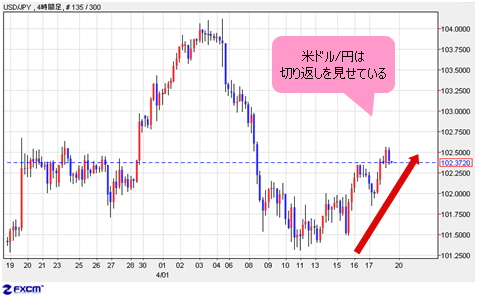

米ドル/円と日本株は切り返しを見せている。

(出所:米国FXCM)

(出所:米国FXCM)

株の方は、先週(4月7日~)の急落に対するスピード調整のニーズがあった上、麻生財務相によるGPIF(年金積立金管理運用独立行政法人)の運用見直し発言が効いた側面が大きい。

【参考記事】

●麻生大臣のうっかり答弁で日経平均上昇!一押しの豪ドルは中期的には依然強気!(2014年4月17日、今井雅人)

対照的に、米ドル/円の方は、日本株との連動という側面もあるものの、基本的にはスピード調整に留まっている印象だ。

■GPIFはなぜ、カルパースのようになれないのか?

GPIFの話は、やや複雑なので詳説を省くが、要するに投資リターンを増やすために、よりリスクを取っていくというのが建前で、年金による株価対策を拡大させていくというのが政府の本音である。

実現するなら、短期的には株価対策における効果は抜群であるものの、長期的には大惨事になりかねないと思う。

筆者が知っている限り、GPIFは世界最大の機関投資家でありながら、職員数は少なく、資産運営も外部委託を中心に安定的な運営を図ってきた。したがって、GPIFは典型的な役人組織であることをまず認識しなければならない。このような組織に積極的なリターンを追及しようと命令しても、ウサギちゃんに「肉を食べてオオカミと戦おう」と勧めるようなものだ。

GPIFはカルパース(カリフォルニア州職員退職年金基金)など海外の巨大年金組織と比較されがちで、また建前ではそれが改革の根拠にもなっているのだが、問題はDNAの違い。ウサギちゃんがいくら肉を食べてもオオカミにはなれないことを悟らないとならない。

例のカルパースが叩き出した平均リターンは、日本国内トップの金融法人でも出せないので、GPIFに期待しても到底無理な話。すでに足りない年金に、運用の失敗で大きな穴をあけてしまうという危険性は決して低くないと思う。

ただし、アベノミクスの一環としてGPIF改革といった話は世間に受け入れられやすく、また市場心理改善にプラス効果を発揮できる。だから、日経平均の急落後、タイミングよくそういう話が出てきたのは、麻生さんもなかなかやるもんだと感心させられる。

■円高傾向は継続中だが、それが限定的である理由とは?

閑話休題。要するに目先の日本株の戻しはスピード調整であり、中期スパンにおけるベアトレンドを修正するにはほど遠い。株安・円高のセットで考える場合、当然のように、円高傾向がなお継続中という判断を維持できる。

しかし、日経平均が1万4000円以下で引けたとしても、米ドル/円が101円割れを回避したように、円高のモメンタムは決して高くなかったのも事実だ。それは他ならぬ、クロス円(米ドル以外の通貨と円との通貨ペア)、特にユーロ/円における円高モメンタムが高まらないことに起因していると思う。

(リアルタイムチャートはこちら → FXチャート&レート:世界の通貨vs円 4時間足)

円高トレンドの加速は、米ドル/円ではなく、主要クロス円が軒並み下落しないと、なかなか見られないのが経験則でわかる。やはり、ドルインデックスが低迷している間は、円高傾向があっても限界ありというところが大きい。

つまり、ドルインデックスの軟調は、外貨が米ドルに対して堅調であることを意味するから、円に対する外貨もなかなか弱くならず、円高傾向があっても限定的になる場合が多い。そして、ユーロ/円などクロス円における円高モメンタムが限られると、米ドル/円にも影響を及ばすから、米ドル/円の下値余地も限られるという構図である。

したがって、これから米ドル/円が100円の大台を割り込めるかどうかは、ユーロ/円などクロス円の動向から考えなければならない。ユーロ/円に限定して言えば、結局、ユーロ/米ドルの動向に左右されるという話だ。

■「ドラギ・ショック」が再現される可能性大!

ユーロ/米ドルに関しては、3月には一時1.4000ドルの節目に迫っていたが、足元の基調から考えると、再度この大台をめざす可能性は小さくなっていると思う。ファンダメンタルズとテクニカルの両方から、こういったシグナルが見られる。

(出所:米国FXCM)

まず、ファンダメンタルズの面では、ユーロ高に寄与する要素がいろいろ語られるが、決定的な部分はやはりECB(欧州中央銀行)が本格的なQE(量的緩和)政策を実施していなかったところが大きい。日米の量的緩和規模と比べ、EU(欧州連合)圏の政策が質・量ともに著しく貧弱であったがゆえに、ユーロのリバウンドが長続きしてきた経緯がある。

しかし、ドラギECB総裁が明言してきたように、ユーロ高を抑制するため、ECBは本格的にQE政策の導入を考えるようになり、また、その気運が高まっている。主要中央銀行のうち、もっとも遅くQE政策に踏み込もうとするECBのスタンスは、ユーロを反転させる要素として、決して過小評価すべきではないと思う。

通貨高の有無をQE政策の前提条件に挙げているほど、ECBは追い込まれており、近々「ドラギ・ショック」が再現される可能性は極めて大きいと思う。

■ウクライナ危機がユーロに暗い影

その上、ウクライナ危機はこれからユーロに暗い影を落とすだろう。ウクライナにおける全面衝突、つまり、全面戦争といった選択肢はなかなか現実的ではない分、欧米対ロシアの冷戦が新たに勃発すると思われる。

ロシアにとって、最大の貿易相手はEUであり、また、エネルギー供給ではロシアとEUの駆け引きが長期間続くとみられる。したがって、ユーロはリスク選好の視点から継続的に買われる公算が小さい。ユーロ高は、かなり限界一杯のところにきているとみる。

もちろん、いくらファンダメンタルズを言っても、正確に相場は測れない。やはり、テクニカル上の根拠なしでは無理がある。テクニカルの部分に関する詳説は、また次回に譲りたい。

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)