■米ドル/円の下落は103円台後半が限界

トランプ砲で、先週末(8月23日)の相場は再度波乱となり、今週週明け(8月26日)、米ドル/円は一時2019年年初来安値を更新した。

(出所:TradingView)

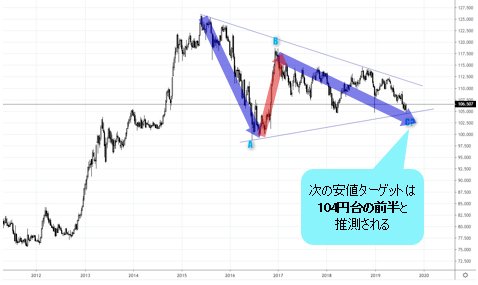

ここで、米ドル/円の内部構造の再考を迫られる。2015年高値からの大型保ち合いは大きく延長され、同保ち合いはシンメトリカル・トライアングル型を形成中だ。

この場合、足元は子波Cの最終段階と推測されるが、主に以下の2つのカウント方法を提示できる。

1つは、2015年6月高値は125.86円、2016年6月安値(約99.12円)までの下落を、同トライアングルにおけるA子波、同安値から2016年12月高値118.67円までの上昇をB波と見なし、8月26日(月)の安値は1月安値をいったんブレイクしただけではなく、2018年3月安値も下回ったので、2016年12月高値以降の下落をすべてC子波と数えるカウント方法である。

(出所:TradingView)

この場合、おおむねの計算としてB波はA波の約73%ぐらいの値幅を有し、同じ比率なら、C波もB波値幅の73%程度の値幅になりやすいから、次の安値ターゲットは104円台の前半と推測される。

そして、よく使われる76.4%の計算では、約103.60~65円前後のターゲットが得られる。結局、さらなる下値打診があっても、103円台後半が円高の限界かと思われる。

■米ドル/円はすでに底打ちした可能性も

もう1つは、8月26日(月)に一時、安値トライしたことを「ダマシ」と見なし、従来のカウントを維持するカウント方法だ。このように「ダマシ」と解釈した方がむしろ、米ドル/円がすでに底打ちした可能性が高まる。

この場合、結果的に8月26日(月)は「リバーサル・デー」として記録される。この可能性について、8月28日(水)のレポートで解説したので、原文を開示しておきたい。

(出所:TradingView)

ドル/円は26日一時年初来安値更新してから切り返し、陽線引けをもって「リバーサル・ディー」の可能性を示唆。同サインがホンモノなら、これからの安値トライを回避でき、リバウンドにつながるでしょう。同サインの可能性について、以下の4つの視点で検証できるかとみる。

A:1月安値や8月12日安値で形成されたサポートラインの割り込みがあっても一時に留まり、その後のリバウンドをもって「フォールス・ブレイクアウト」の可能性を示唆。

B:下落トレンドの支持ラインに合致、安値トライがあっても大幅乖離した値動きではない。

C:対照的に、RSIなどオシレーター系指標の強気ダイバージェンスの点灯、むしろ更に強化され、ベアトレンドの終焉を暗示。

D:同日の罫線、前記のようにリバーサル・ティーの条件を有し、また同日の材料(トランプ砲)の特殊性に鑑み、一層蓋然性が強まる。

まとめてみると、近々の値動きは重要、底打ちのパターンを形成していくかどうかは肝心なので、条件が備えつつある目下では、一層注目すべきだと思う。

2つの異なるカウントを提示したが、これから安値更新があっても下値余地は限定的、またはすでに底打ちを果たした、という見方だったので、いずれも大幅な円高シナリオではない。

その理屈に関して本コラムは繰り返し指摘してきたので、ここでは重複して説明しないが、一番重要なのはファンダメンタルズ上の材料をもってテクニカル上の節目と対照しないといけない、という考え方にある。

【参考記事】

●猫も杓子も警戒なら、危機は発生しにくい。もっとも危惧される英ポンド安に変化の兆し(2019年8月23日、陳満咲杜)

●世界経済が大混乱なのに米ドル/円は底割れを回避。それが意味するものは?(2019年8月16日、陳満咲杜)

■強烈なトランプ砲にもかかわらず米ドル/円が底堅いのは?

何回も言ってきたように、ファンダメンタルズ上の材料が最悪にみえ、市場心理もとっても暗い。

しかし、米国株はブル(上昇)基調を維持し、米経済をはじめ世界経済の景気後退という可能性はあっても、今すぐというわけではない。

トランプ砲の炸裂(中国はいらないと言い切った)で米中開戦前夜とさえ思わせるような危険な雰囲気だったにもかかわらず、米中対立が始まった2018年3月安値よりわずかな下値しかトライできず、また、2016年6月安値を割り込んでいない。

(出所:TradingView)

本来なら、ここまでの悪材料の噴出、また、市場心理の悪化があれば、今はすでに100円の節目割れを果たしているだろう。それがまだ見られていないのであれば、やはり、2015年高値を起点とした大型保ち合いという相場の内部構造が成立しているほか考えられない。

■「トレンドの期間」に注目すると、大きなヒントが得られる!?

となると、前述の2つのシナリオのうち、どちらがより可能性が高いかと聞かれれば、筆者はあえて「すでに底打ち」した可能性に注目したい。

前述のレポートの分析以外に、一番大きなヒントはまた、先ほど掲載したチャートにある。

(出所:TradingView)

それはほかならぬ、期間の概念である。2011年安値から2015年高値まで、米ドル/円は雄大な円安トレンドを形成していたからこそ、2015年高値から大型トライアングル型の保ち合いをもたらしたわけだ。

要するに、保ち合いは途中のスピード調整なので、今後のブルトレンドの継続に必要な土台である。

ここで注目していただきたいのは、トレンドの期間だ。

2011年安値から2015年高値まではおおむね187週間を要した。そして、2015年高値から2019年1月安値までに要した期間もおおむね同じであった。これは決して偶然ではなく、相場の内部構造を示す大きなヒントである。

つまるところ、なぜ1月3日(木)安値までの「フラッシュ・クラッシュ」が発生したか、そして、なぜ8月26日(月)の安値が「ダマシ」の可能性が大きいかは、この大きなヒントをもって解けるわけだ。謎解きはまた次回、市況はいかに。

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)