■NYダウは史上4番目の下げ幅に

昨日(6月11日)、米国株は大きく調整してきた。ナスダック総合指数が1万ポイントの大台に初めて乗せたと報道されて間もなく、今度は一転してNYダウが史上4番目の下げ幅となる暴落といったニュースが流れ、あわただしい。

(出所:TradingView)

(出所:TradingView)

米国株急反落の理由は、米コロナ第2波に対する警戒だとか、FOMC(米連邦公開市場委員会)後のFRB(米連邦準備制度理事会)のパウエル議長による慎重な景気見通しだとかで解釈されているが、コロナバブルという言葉もよくマスコミの紙面に躍り、そして、理由として語られ始めた模様だ。

要するに、「米国株を中心とした大型V字急騰がバブル、かつ『コロナバブル』だから、反落は当然である」という理屈であり、そこには「『コロナバブル崩壊』でこれから株安・円高のトレンドに逆戻りするだろう」といった暗示も読み取れる。

それを暗示するということは、株安・円高トレンド再開を声高に主張する面々の「負け惜しみ」の側面が大きかったと思われる。

■コロナバブル崩壊を叫ぶのは性急すぎる

なにしろ、今こそ皆が「コロナバブル」という言葉を使っているが、筆者がYouTube動画のタイトルとして使った4月7日(火)や本コラムで使い始めた4月10日(金)あたりでは、まだあまり見当たらなかった。

【参考記事】

●経済対策が効きすぎてコロナバブルに!?株式市場の切り返しはまだ序の口!(2020年4月10日、陳満咲杜)

というか、株がこんなに買われること自体があまり信じられていなかったから、たった2カ月足らずにして市場の見方やセンチメント自体が激変したということだ。マーケットも市場参加者も史上最短の「君子豹変」を遂げたと言える。

だから、ちょっと皮肉な言い方をすれば、そもそも「コロナバブル」をまったく予測できなかった面々が今、「コロナバブル崩壊」云々で、株や米ドルの反落を解釈しても、あまり参考にならないというか、あまり真剣に聞かなくてもよいかと思う。

つまるところ、コロナバブル自体の存在や進行は間違いないが、崩壊したと断言するのは性急というほかあるまい。

なにしろ、ナスダック総合指数が史上最高値を更新したのだから、これからNYダウやS&P500が追随して高値更新していく確率のほうが高い。

もちろん、米国株に追随する形で日経平均の方も昨年(2019年)高値をトライ、また、ブレイクしていく可能性は高い。

足元の反落は、1日の値幅のみを取ってみれば大きいように見えるが、3月安値からほぼ一直線に切り返してきただけに、目先進行中の反落はむしろ「出遅れた」感さえ強い。

テクニカルの視点では、諸指標がとっくに「買われすぎ」のサインを点灯し、また、煮詰まってきていたから、一気に噴出した形の急落も当然の成り行きだと思われる。

換言すれば、切り返し自体が過熱していたから、足元の調整はむしろ歓迎される存在で、上昇波をより健全化させる側面が大きい。ゆえに、「コロナバブル崩壊」どころか、中長期スパンにおける「コロナバブル」の一段の進行を見込むべきだと思う。

■ファンダメンタルズの解釈はいかようにもできる

もっとも、前述のように、ナスダック総合指数のみが高値更新を果たしたところで、コロナバブルの崩壊や終焉云々が性急であることは明らかであり、また、米主要3指数がそろって史上最高値を更新しない限り、本当のコロナバブルとは言えないかもしれない。

そして、何よりもファンダメンタルズ及びそれに対する解釈がかなり流動的であり、同じ事柄でもまったく違う解釈ができることを悟るべきだ。

米景気見通しに関して、5月米雇用統計の「史上最大のサプライズ」が示したように、そもそも景気見通し自体が当てにならない。ましてやFOMCで決定された政策やFRB議長発言に関する解釈ぐらいは、「どうにでもなる」はずだと思う。

FRB議長による慎重な見通しは、株反落の時は売り材料と解釈されるが、株上昇の時は買い材料と解釈されるだろう。「米国の長期に渡る金融緩和実施が株高の環境を支える」といった具合に、理論的な言い方もできる。

言い換えれば、株価次第、また、為替レート次第の解釈が世の中には氾濫しており、一見理論的に聞こえても、実は的外れなものが多いから、鵜呑みにすべきではない。

■株反落を根拠にした米ドル安・円高論を否定する

株の話はここまででいったんおさめるが、株がベア(下落)トレンドへ逆戻りしたのではなく、途中のスピード調整なのであれば、株の反落を根拠にした「米ドル安・円高」の論調も鵜呑みにできない。

ナスダック総合指数は一昨日(6月10日)の終値をもって1万ポイントの大台を回復したばかりなので、今週(6月8日~)始まった米ドル安・円高の進行を「コロナバブル崩壊」という理由で説明し、また、さらなる米ドル安の進行を予測するのは、やはり適切ではないと思う。

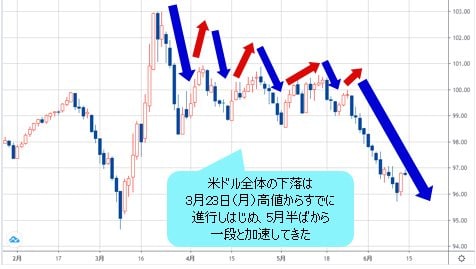

実際、ドルインデックスを見るとわかるように、米ドル全体の下落は3月23日(月)高値からすでに進行しはじめ、大型ジグザグ変動パターンをもって5月半ばから一段と加速してきた。

(出所:TradingView)

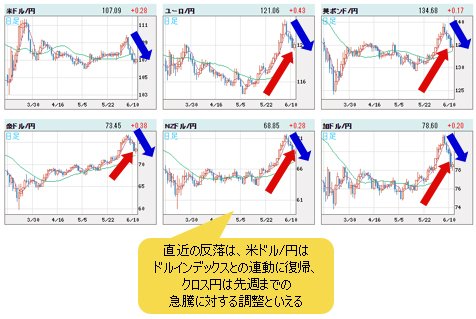

そして、5月26日(火)~6月5日(金)前後において、米ドル全体は一段と下落していたが、米ドル/円はむしろ逆行して米ドル高・円安の方向に振れ、これが主要クロス円(米ドル以外の通貨と円との通貨ペア)の大幅上昇をもたらしたわけだ。

(出所:TradingView)

ゆえに、目先進行中の米ドル/円とクロス円の反落が、株安に伴う円高の再来といった見方には同意できない。米ドル/円はドルインデックスとの連動に復帰、クロス円は先週(6月1日~)までの急騰に対する調整、といった視点のほうがより適切ではないかと思う。

■本格的円高トレンドへの逆戻りにはほど遠い

実際、昨日(6月11日)、NYダウの史上4番目の値幅の急落があったにもかかわらず、ドルインデックスは連日の陰線を改め、逆にいったん下げ止まり、また陽線で大引けしたから、これが米ドル安自体の本質を示唆しているとみる。

(出所:TradingView)

つまるところ、米ドル全体の下落は3月における大型V字反騰に対する調整で、株の調整があったからこそ、むしろ下げ一服、また底打ちのタイミングを迎える可能性がある。

米ドル/円はドルインデックスとの連動性に復帰、あとを追う形で米ドル全体の底打ちに反応、調整一巡を示唆するだろう(早ければ本日6月12日)。

そして、主要クロス円の急騰があったからスピード調整が必要なのであり、足元進行中の外貨安・円高傾向もあくまで調整子波と見なされ、本格的な円高トレンドへの逆戻りといった状況にはほど遠い。

このあたりの検証は、また次回も続けたい。市況はいかに。

![JFX[MATRIX TRADER]](/mwimgs/1/1/-/img_11ea8f72aab2277adcba51f3c2307d8210084.gif)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)