■円高一服で、クロス円は上値余地拡大か

為替市場では、米ドル/円の上昇が目立つ。それに伴って、ユーロ/円、英ポンド/円、豪ドル/円といったクロス円(米ドル以外の通貨と円との通貨ペア)も底固く推移しており、円高一服の様相が強まっている。

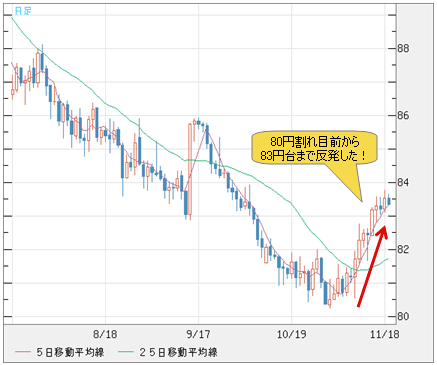

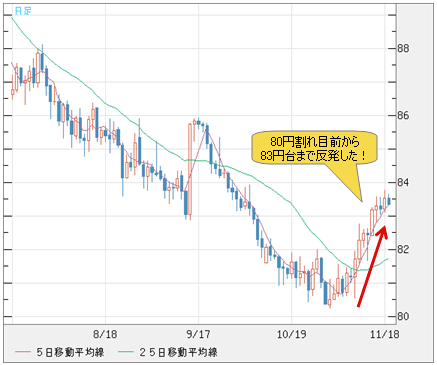

このコラムでも何度か指摘してきたが、米ドル/円は「5年サイクル」が示すように、もともとリバウンドしやすい段階にあった(「5年サイクルで見て今は円安トレンド。人民元弾力化による円高進行は続かない」を参照)。

やっと11月1日に底打ちして反転したようだが、これはむしろ遅すぎた。その分の遅れを取り戻すような値動きとなれば、少なくとも年内は堅調なパフォーマンスを見せてくれるだろう。

米ドル/円 日足

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 日足)

一方、ユーロ/米ドルの下落も一段落した様相が強く、これはユーロ/円に対してプラスの作用が働くこととなる。

同じように、上海株急落に伴う豪ドルの軟調地合い、量的緩和の可能性が示唆された英ポンド売りもそれぞれ鎮火した感が強く、クロス円相場にとっては追い風となる。

前回のコラムでも述べたように、限定的とは言え、クロス円相場の上値余地が一段と広がった印象を受ける(「ユーロは信用不安再燃でも買われる運命。来年に向けてブル(強気)基調を保てそう!」を参照)。

■日本株上昇は流動性の恩恵が大きいことを物語っている

ファンダメンタルズ的には、米国の量的緩和という材料に対して、ユーロサイドのアイルランドの財政問題、中国サイドのインフレ懸念が、それぞれ綱引きしているように見える。ただ、足元では米国サイドのほうが弱気に傾き始めているように思える。

したがって、米ドル資金の過剰供給による流動性相場が当面続き、マーケットのリスク選好意欲は継続されるだろう。

その好例は、なんと言っても、日経平均株価の1万円の大台回復である。

一方、ユーロ/米ドルの下落も一段落した様相が強く、これはユーロ/円に対してプラスの作用が働くこととなる。

同じように、上海株急落に伴う豪ドルの軟調地合い、量的緩和の可能性が示唆された英ポンド売りもそれぞれ鎮火した感が強く、クロス円相場にとっては追い風となる。

前回のコラムでも述べたように、限定的とは言え、クロス円相場の上値余地が一段と広がった印象を受ける(「ユーロは信用不安再燃でも買われる運命。来年に向けてブル(強気)基調を保てそう!」を参照)。

■日本株上昇は流動性の恩恵が大きいことを物語っている

ファンダメンタルズ的には、米国の量的緩和という材料に対して、ユーロサイドのアイルランドの財政問題、中国サイドのインフレ懸念が、それぞれ綱引きしているように見える。ただ、足元では米国サイドのほうが弱気に傾き始めているように思える。

したがって、米ドル資金の過剰供給による流動性相場が当面続き、マーケットのリスク選好意欲は継続されるだろう。

その好例は、なんと言っても、日経平均株価の1万円の大台回復である。

日経平均株価 日足

(出所:株マップ.com)

リーマン・ショック以降、日本株は欧米株に比べてリバウンドが弱く、かなり弱含んでいた。その日本株の浮上は流動性の恩恵が大きいことを物語っている。もちろん、円高一服が好感された面も否めない。

■トレーダーがユーロ売りに確信を持てなくなっている

さて、アイルランドの財政問題が示しているように、ユーロのソブリンリスク(国家に対する信用リスク)は根深い。ただ、その問題自体はユーロの崩壊やEU(欧州連合)の解体といった「狼少年」のような論調とは違っていて、マーケットに与えるインパクトは弱くなっている。

実際のところ、この問題が浮上したことをきっかけに、ユーロ/米ドルは1.4263ドルから一時は1.3472ドルまで急落した。

リーマン・ショック以降、日本株は欧米株に比べてリバウンドが弱く、かなり弱含んでいた。その日本株の浮上は流動性の恩恵が大きいことを物語っている。もちろん、円高一服が好感された面も否めない。

■トレーダーがユーロ売りに確信を持てなくなっている

さて、アイルランドの財政問題が示しているように、ユーロのソブリンリスク(国家に対する信用リスク)は根深い。ただ、その問題自体はユーロの崩壊やEU(欧州連合)の解体といった「狼少年」のような論調とは違っていて、マーケットに与えるインパクトは弱くなっている。

実際のところ、この問題が浮上したことをきっかけに、ユーロ/米ドルは1.4263ドルから一時は1.3472ドルまで急落した。

ユーロ/米ドル&ユーロ/円 日足

要するに、マーケットはパニック的に反応しなくなっている。

相場の学習機能が働いていることに加えて、アイルランドがEUの支援を受けるかどうかは別にするとしても、今はギリシャ危機の当時とはまったく異なった環境となっており、多くのトレーダーがユーロ売りに確信を持てなくなっているのだ。

■コアインフレ率はエコノミストの背筋が凍るほどの低さ

今年前半は、ユーロサイドの問題ばかりに目を奪われ、ユーロの対極である米ドルのリスクにはほとんど注意が払われなかった。

しかし、米ドルのリスク、すなわち、米国の追加の量的緩和策発動によってユーロのショート(売り持ち)筋が大打撃を受け、「ドルリスク」が鮮明になってきた現状では、ユーロのソブリンリスクだけで、手放しにユーロ売りを仕掛ける筋はそう多くないはずだ。

ましてや、11月17日に発表された米国の消費者物価指数(CPI)の数字は「ドルリスク」を改めて市場関係者に再認識させた。

相場の学習機能が働いていることに加えて、アイルランドがEUの支援を受けるかどうかは別にするとしても、今はギリシャ危機の当時とはまったく異なった環境となっており、多くのトレーダーがユーロ売りに確信を持てなくなっているのだ。

■コアインフレ率はエコノミストの背筋が凍るほどの低さ

今年前半は、ユーロサイドの問題ばかりに目を奪われ、ユーロの対極である米ドルのリスクにはほとんど注意が払われなかった。

しかし、米ドルのリスク、すなわち、米国の追加の量的緩和策発動によってユーロのショート(売り持ち)筋が大打撃を受け、「ドルリスク」が鮮明になってきた現状では、ユーロのソブリンリスクだけで、手放しにユーロ売りを仕掛ける筋はそう多くないはずだ。

ましてや、11月17日に発表された米国の消費者物価指数(CPI)の数字は「ドルリスク」を改めて市場関係者に再認識させた。

米消費者物価指数(CPI)

(上記は前月比の数字。詳しくはこちら → 経済指標/金利:米国主要経済指標の推移)

11月17日に発表された数字を見ると、コアインフレ率は前年同月比で0.6%の上昇率しか示されておらず、これは1957年に統計の集計が開始されて以来、もっとも低い結果となった。

この統計において、ガソリンは9.5%も上昇していた。このことを考慮すると、今回のコアインフレ率はエコノミストの背筋が凍るほどの低さだと言える。

総合的に、コアインフレ率の低下は米国内の産業界の不振を浮き彫りにしたものであり、デフレの脅威にさらされる米国の暗い現実を物語っている。

■「ドルリスク」は縮小するどころか、むしろ拡大する

それは、日本がこれまでに歩んできた道を米国が歩むことを意味する。

このコラムでも常に指摘しているように、米国はこれから「失われる10年」に直面するから、それは米国にとって深刻かつ現実的な脅威であると言える(「今の下げは序の口だ!米国は『失われる10年』を迎えるだろう」を参照)。

したがって、FRB(米連邦準備制度理事会)は今回の量的緩和策(QE2)ばかりか、必要であるならば、3回目の量的緩和(QE3)も辞さないだろう。

「QE2」は米国内で多くの政治家に批判されているが、もはや、やめるわけにはいかない。

また、17日に発表された消費者物価指数のデータは、バーナンキ議長の「正しい判断」を証明した材料となっている。

よって、バーナンキ議長はいつでもヘリコプターに乗り、お金をばらまく決心をしているはずだ。

だからこそ、「ドルリスク」は縮小するどころか、むしろ拡大していくだろう。米国サイドの問題に比べて、ユーロ圏の国々の問題は小さく見えると指摘する市場関係者は多い。

■米ドルのさらなる地位低下は避けられない

なぜなら、11月3日のFOMC(米連邦公開市場委員会)で追加の量的緩和策が発表されて以降、長期金利(10年もの米国債の利回り)が下がるどころか、逆に上がって来ているからだ。

これは、米国では住宅ローン金利に連動するので、影響力は絶大だ。

米国の10年国債の利回りは1980年代の16%からほぼ一貫して低下しており、今年8月には2.47%まで低下していた。

それでも米国における失業率は高止まりしており、FRBは過激な資金供給を行ってまでデフレリスクを退治しようと、国債の直接買い入れを行う決定をしたのだ。

国債の価格は金利と正反対の値動きとなる。そのため、本来ならばFRBによる買い入れが国債の利回りを押し下げる効果をもたらすはずだが、今のところ、その効果を確認できずにいる。

このままだと、FRBがもっとも恐れる事態に直面するリスクが高まる。

つまり、過剰な資金供給でも長期金利を押し下げられず、原油などコモディティ価格を押し上げるだけで、雇用環境が好転せず、住宅ローン金利が上昇してスタグフレーションを引き起こすことになる。

そうなれば、米ドルのさらなる地位低下は避けられない。

こういった恐怖はまだ現実のものにはなっていないが、FRBの苦悩は続くだろう。マーケットはこういった懸念を持っていて、米ドルへの不信は根深いと思われる。

したがって、米ドル/円は、短期スパンでは、米国の金利上昇に伴う金利差拡大という恩恵を受けて上昇しやすいが、中長期スパンでは、米国の金利上昇はむしろ、米ドルのマイナス要因としてとらえられるだろう。

11月17日に発表された数字を見ると、コアインフレ率は前年同月比で0.6%の上昇率しか示されておらず、これは1957年に統計の集計が開始されて以来、もっとも低い結果となった。

この統計において、ガソリンは9.5%も上昇していた。このことを考慮すると、今回のコアインフレ率はエコノミストの背筋が凍るほどの低さだと言える。

総合的に、コアインフレ率の低下は米国内の産業界の不振を浮き彫りにしたものであり、デフレの脅威にさらされる米国の暗い現実を物語っている。

■「ドルリスク」は縮小するどころか、むしろ拡大する

それは、日本がこれまでに歩んできた道を米国が歩むことを意味する。

このコラムでも常に指摘しているように、米国はこれから「失われる10年」に直面するから、それは米国にとって深刻かつ現実的な脅威であると言える(「今の下げは序の口だ!米国は『失われる10年』を迎えるだろう」を参照)。

したがって、FRB(米連邦準備制度理事会)は今回の量的緩和策(QE2)ばかりか、必要であるならば、3回目の量的緩和(QE3)も辞さないだろう。

「QE2」は米国内で多くの政治家に批判されているが、もはや、やめるわけにはいかない。

また、17日に発表された消費者物価指数のデータは、バーナンキ議長の「正しい判断」を証明した材料となっている。

よって、バーナンキ議長はいつでもヘリコプターに乗り、お金をばらまく決心をしているはずだ。

だからこそ、「ドルリスク」は縮小するどころか、むしろ拡大していくだろう。米国サイドの問題に比べて、ユーロ圏の国々の問題は小さく見えると指摘する市場関係者は多い。

■米ドルのさらなる地位低下は避けられない

なぜなら、11月3日のFOMC(米連邦公開市場委員会)で追加の量的緩和策が発表されて以降、長期金利(10年もの米国債の利回り)が下がるどころか、逆に上がって来ているからだ。

これは、米国では住宅ローン金利に連動するので、影響力は絶大だ。

米国の10年国債の利回りは1980年代の16%からほぼ一貫して低下しており、今年8月には2.47%まで低下していた。

それでも米国における失業率は高止まりしており、FRBは過激な資金供給を行ってまでデフレリスクを退治しようと、国債の直接買い入れを行う決定をしたのだ。

国債の価格は金利と正反対の値動きとなる。そのため、本来ならばFRBによる買い入れが国債の利回りを押し下げる効果をもたらすはずだが、今のところ、その効果を確認できずにいる。

このままだと、FRBがもっとも恐れる事態に直面するリスクが高まる。

つまり、過剰な資金供給でも長期金利を押し下げられず、原油などコモディティ価格を押し上げるだけで、雇用環境が好転せず、住宅ローン金利が上昇してスタグフレーションを引き起こすことになる。

そうなれば、米ドルのさらなる地位低下は避けられない。

こういった恐怖はまだ現実のものにはなっていないが、FRBの苦悩は続くだろう。マーケットはこういった懸念を持っていて、米ドルへの不信は根深いと思われる。

したがって、米ドル/円は、短期スパンでは、米国の金利上昇に伴う金利差拡大という恩恵を受けて上昇しやすいが、中長期スパンでは、米国の金利上昇はむしろ、米ドルのマイナス要因としてとらえられるだろう。

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)