良好な米経済指標が多く、米ドル高が継続。今後の金融政策は経済指標によって利上げか据え置きか決まる

為替市場は、米ドル高が続いています。

(出所:TradingView)

米国の経済指標は良好なものが多く、6月もしくは7月のFOMC(米連邦公開市場委員会)で利上げの可能性が出たことで、米ドル高が継続しています。

【※関連記事はこちら!】

⇒経済指標の速報を、ほぼリアルタイムで知る方法とは? もちろん無料で利用できるのが魅力! 実際に使ってみた!

前回のFOMCでは0.25%の利上げが行われ、声明文からは継続利上げの文言が削除されていましたが、そのときの議事要旨が5月24日(水)に公表されました。

その内容を見ると、メンバー内でタカ派とハト派に分かれていることが分かりました。

そのため、今後の金融政策は経済指標によって利上げか据え置きか決まり、米国の経済指標に為替市場は反応しやすくなっています。

★ザイFX!で人気のバカラ村さんの有料メルマガ「バカラ村のFXトレード日報!」では、実践的な売買アドバイスや相場分析などを、メルマガで配信!メルマガ登録後10日間は無料解約可能です。

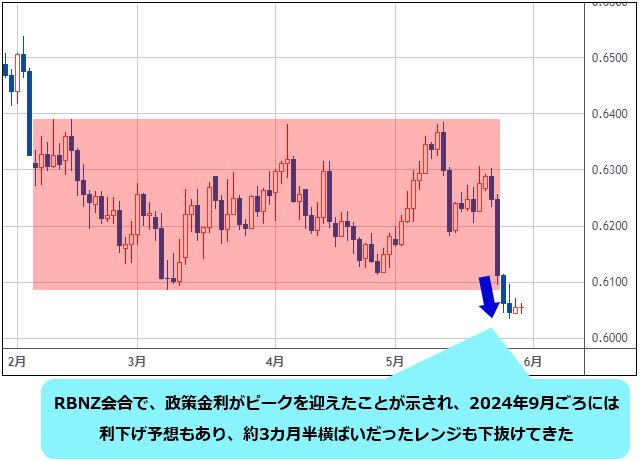

RBNZ会合で政策金利がピークを迎えたことが示され、2024年9月ごろには利下げ予想もあり、ニュージーランドドルは急落

5月24日(水)には、RBNZ(ニュージーランド準備銀行[ニュージーランドの中央銀行])の会合もありましたが、そこでは政策金利がピークを迎えたことが示されました。

さらに、2024年9月ごろには利下げ予想もあり、ニュージーランドドルは急落。ニュージーランドドル/米ドルでは、約3カ月半横ばいだったレンジも下抜けてきました。

(出所:TradingView)

米ドル/円は、下がったところがすぐに買われて、買い意欲が強い。円は弱いが、ニュージーランドドルも同じく弱い

米ドル/円も140.91円まで上昇してきました。

ここまでの値動きも確認すると、5月19日(金)のパウエルFRB(米連邦準備制度理事会)議長のハト派発言で下がっても、すぐに買われ、ペンタゴン爆破のフェイクニュースのときや、フィッチが米国債をウォッチネガティブにしたことで瞬間下がりましたが、その下がったところはすぐに買われており、買い意欲が強いことが分かります。

(出所:TradingView)

(出所:TradingView)

ただ、ニュージーランドドル/円は、RBNZ以降も横ばいとなっていることから、弱いのは円だけでなく、ニュージーランドドルも同じだけ弱いことになります。

(出所:TradingView)

米債務上限問題は、バイデン大統領とマッカーシー下院議長が基本合意

注目されていた米国の債務上限問題は、バイデン大統領とマッカーシー下院議長が基本合意を行い、次は5月31日(水)の議会での採決が注目となります。

【※関連記事はこちら!】

⇒米債務上限問題とは? 債務が上限に到達したらどうなるのか、注目されるようになった理由、トレーダーが気をつけるべき点などを、わかりやすく解説!

合意案は可決されると思いますが、まだ議員の中には反対しているものもいるため、もし否決となれば、リスク回避となり、そのときはドル円も急落することになります。

ただ、イエレン財務長官は最終期限を6月5日(月)としていることもあって、それまでに合意案を修正し、再度採決が行われるものと思います。

★ザイFX!で人気のバカラ村さんの有料メルマガ「バカラ村のFXトレード日報!」では、実践的な売買アドバイスや相場分析などを、メルマガで配信!メルマガ登録後10日間は無料解約可能です。

今週の注目イベントは、月末フローと米雇用統計。米ドル高か米ドル安かは、平均時給などの結果次第

今週(5月29日~)の注目イベントとしては、月末フローと金曜日(6月2日)の米雇用統計だと思います。

【※関連記事はこちら!】

⇒ロンドンフィックス(フィキシング)とは? 月末のロンフィクトレード4つの手法!

米雇用統計は、次回のFOMCで金融政策が決まっていないこともあり、重要性が高いと思います。

平均時給などが高いようであれば、素直に米ドル高になり、反対であれば米ドル安になると思います。

ドルインデックスの上限は105.70付近で、今の米ドル高もそこまでか。調整したときに買いがよさそう

米ドル円は買い意欲も強いため、まだ上昇だと思いますが、ドルインディックスは上限に近くなってきました。

上限は105.70付近になるため、今の米ドル高もそこまでだと思います。

(出所:TradingView)

短期的には2週間ほど上昇が続いているため、調整があってもいいように思います。その調整したときに買いだと思います。

円安の流れもあり、植田総裁が緩和維持しているため、その影響もありますが、ただ、日本もCPI(消費者物価指数)が3.5%と上がってきており、賃金も上昇が続くようであれば、金融正常化に向かうとことになります。

この内容はすぐではないですが、将来的には日銀も金融政策が正常化に向かい、そのときは円高になると思います。

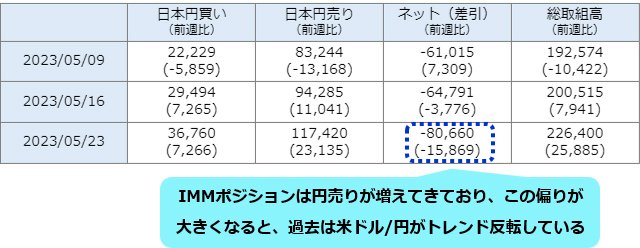

IMMポジションと、日本のFX5社のポジションのどちらも、米ドル/円のトレンド転換の可能性を示唆

市場のポジションからは、IMM(国際通貨先物市場)ポジションは円売りが増えてきており、この偏りが大きくなると、過去は米ドル/円がトレンド反転しています。

【※米ドル/円のIMMポジションの状況はこちら!】

⇒主要通貨のIMMポジションの状況をチェック!

(詳しくはこちら → IMM通貨先物ポジション/経済指標・政策金利)

また、日本のFX会社5社のポジション集計では、米ドル/円は売りになってきました。

こちらも過去の例では、米ドル/円が売りに偏ると、その後に米ドル/円が天井を付けていることが多い傾向にあります。

前回は、昨年(2022年)10月17日(月)の週に米ドル/円が売りになり、米ドル/円は昨年10月21日(金)に152円付近まで上昇してからトレンド転換をしています。

(出所:TradingView)

市場のポジションからは、どちらもトレンド転換の可能性が出てきていることになりますが、ただ週間ベースでのデータになるため、日足で考えるのであれば、ある程度の許容幅を考える必要があります。

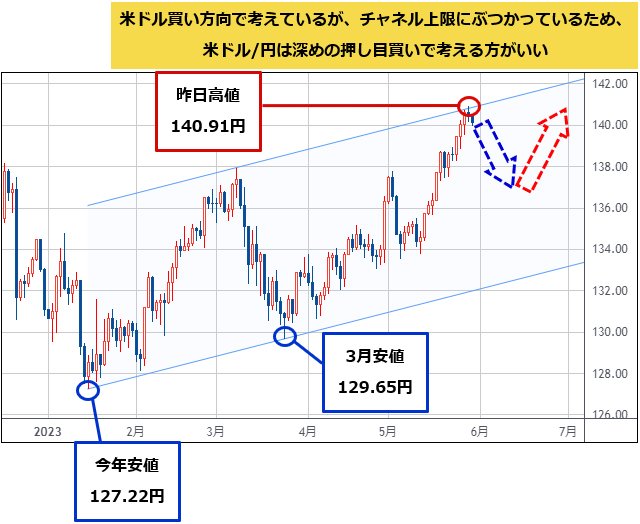

米ドル/円は深めの押し目買いで考える方がいいワケは?

テクニカルからは、今年(2023年)の安値127.22円と3月の安値129.65円を結んだ上昇トレンドラインからチャネルを作ると、昨日(5月29日)の高値140.91円がチャネル上限付近となります。

米ドル買い方向で考えていますが、チャネル上限にぶつかっているため、米ドル/円は深めの押し目買いで考える方がいいように思います。

(出所:TradingView)

さらに上のレジスタンスを確認すると、142円台にレジスタンスが多く重なっているため、昨年のような力強い上昇トレンドは期待しにくいように思います。

ニュージーランドドル/米ドルは0.6100ドル前後で戻り売り。ストップは0.62ドル台半ばがよさそう

ニュージーランドドルも弱いため、ニュージーランドドル/米ドルは、0.6100ドル前後の以前のレンジ下限をレジスタンスとした戻り売りだと思います。

最大の戻りは0.6180ドル付近と考え、ストップは0.62ドル台半ばあたりでいいのではないかと思います。

(出所:TradingView)

基本的に米ドル買いのままで考えていますが、ドルインデックスからわかるように、徐々に残りの上昇幅もなくなってきていると思います。

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)