■日銀政策決定は想定範囲内の「無風通過」

為替マーケットは依然一進一退が続いている。今晩(11月2日)の米雇用統計待ちという雰囲気の中、米ドル/円とクロス円(米ドル以外の通貨と円との通貨ペア)の堅調が目立つ。

ところで、今週火曜日(10月30日)の日銀政策決定は、市場関係者を失望させる内容だった。しかし、11兆円という中途半端な量的緩和額を別にしてほぼ予想の範囲内だったから、失望させる内容だったとはいえ、ある意味「やはり」といった安堵感も漂い、インパクトは弱かった。

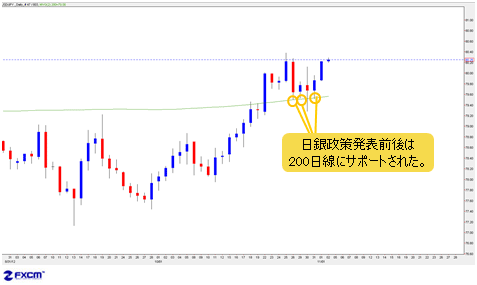

米ドル/円の日足を見てみると、日銀の政策発表があった10月30日(火)を除き、その前の2取引日と、その後の10月31日(水)安値はともに、200日線にサポートされたことがわかる。

(出所:米国FXCM)

短期スパンでは、日銀政策決定がもたらした「失望感」は押し目買いのチャンスだったかもしれない。

もっとも、米ドル/円という通貨ペアは、ほとんど米ドルの事情によって高安が決定し、円サイドの事情は常に「隠し味」的な存在である。そして今回もまた、しかりである。

日米金利差が米ドル/円のトレンドを決定してしまうが、円サイドでは金利変動の余地にしても、量的緩和の余地にしても、米ドルサイドに比べ「のりしろ」の部分が小さい。そのため、日銀の努力には限度がある(日銀が努力していないといった批判も多いが…)。

したがって、今週(10月29日~)の日銀政策決定の無風通過は想定の範囲内であり、今晩(11月2日)の米雇用統計は、よりインパクトがあるだろう。

しかし、米ドル/円に限っては、米雇用統計の結果がどうであれ、結局先の日銀政策決定と同じ状況になるのではないかとみる。

すなわち、「結果が良ければリスク選好度の高まりで米ドル買いを促進、悪ければ一時の調整をもたらし、押し目買いのチャンスを提供してくれる」のではないかと思う。

■米ドル/円は10/11カ月サイクルにしたがっている

米ドル/円に関する楽観的な見方は、ほかならぬテクニカルアナリシス上の根拠から得られる。

前回のコラムで述べたように、短期サイクルとして10/11カ月サイクルは重要で、9月安値を起点とした足元のサイクルが存続すれば、米ドル/円のブル(上昇)トレンドは崩れず、最短でも2013年2月末まで続くと想定している。

【参考記事】

●もはや豪ドルは「資源国通貨」ではない? 米ドルには上昇を強く示唆するシグナル!(10月26日、陳満咲杜)

この話を検証するために、前回のコラムに掲載したチャートをもう1回見ていただきたい。

(出所:米国FXCM)

2011年10月31日(月)安値と2012年9月13日(木)安値を両ボトムとし、2012年3月15日(木)高値をトップとしたサイクルは、明らかに2011年10月31日(月)安値前のサイクルと違った性質を持つ。

すなわち、サイクル内における下落幅が上昇幅に比べ小さく、サイクル自体のトランスレーションが強気であるということだ。

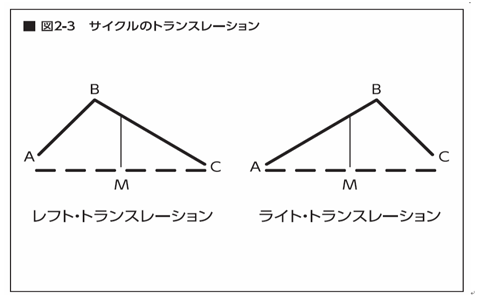

■サイクルのトランスレーションとは?

サイクルのトランスレーションについて、下の図をもって説明したい。同概念を理解できてこそ、次の検証に入れるわけだ。

(出所:『相場の宿命』(陳満咲杜著、扶桑社))

サイクルのボトムから次のボトムまでの距離を測り、その中心点をもってサイクルのトップの位置と比べる。

その際、中間点より早くトップアウトした場合はレフト・トランスレーションとなる。これは、上昇期間に比べ下落期間が長いことを意味するので、弱気サイクルを示す。

反対に、中間点より遅れてトップアウトした場合、上昇期間に比べ下落期間の期間が短いというものになり、強気サイクルを示唆。

さらに、上昇や下落期間だけではなく、それぞれの値幅を加味すると、より正確な測定ができる。

つまり、レフト・トランスレーションにおいて、上昇幅に比べ下落幅が大きければ大きいほどいっそう弱気な弱気サイクルとなり、反対にライト・トランスレーションの場合、下落幅に比べ、上昇幅が大きければ大きいほど、強烈な強気サイクルになるわけだ。

その上、レフト・トランスレーションにおいて、下落幅が上昇幅より小さければ小さいほど、同サイクルの性質(弱気)は否定されることになる。また、ライト・トランスレーションにおいて、上昇幅が下落幅より小さければ小さいほど、サイクルの性質(強気)は否定される傾向にあるとされる。

さらに、サイクルのトランスレーションは、そのサイクル自体だけではなく、次のサイクルの形成にも強い影響を与えるのが普通であるため、強烈なサイクルであればあるほど、次のサイクルの形と性質を決定してしまう傾向にある。

言い換えれば、強気サイクルの後には強気サイクル、弱気サイクルの後には弱気サイクルが出る、という傾向が強い。

■次は861pips以上の値幅の強気サイクルになると予測

こういった基礎知識をもって、再掲載した下のチャートを見てみると、2011年10月31日(月)安値前の3つのサイクルは、ともに弱気サイクルであり、また連続していたことが理解できるだろう。

弱気サイクルが続くのであれば、本来2011年10月安値から2012年9月安値までのサイクルも、弱気サイクルのままであったはずだ。

(出所:米国FXCM)

しかし、2011年10月安値からのサイクルには、強気サイクルの兆しが出てきた。サイクルの上昇期間に比べ、下落期間は依然長かったものの、値幅は明らかに上昇幅が大きかった。これは弱気サイクルの性質を否定するシグナルで、強気サイクルへの転換を強く示唆しているサインと読み取れる。

2011年10月安値まで長く続いていたベア(下落)トレンドが強力だっただけに、最初のサイクルでは典型的な強気サイクルの形にはなっていないものの、強気傾向への転換が示されている。そしてその影響で、次のサイクルは完全陽転となる。

以上のような見方が正しければ、2012年9月安値を起点とした足元の10/11ヶ月サイクルは典型的な強気サイクルになるはずだ。

この線に沿って推測すれば、次の主要ボトムは2013年9月、10月に出現し、サイクルのトップは早くも2013年2月中旬以降に出現するだろう。典型的な強気サイクルの公算が大きく、前のサイクルより上昇幅も大きくなると思われるので、最低でも861pipsより大きな値幅になるとみられる。

したがって、米ドル/円の上昇トレンドはまだ開始したばかりで、値幅、期間ともに大きいと期待できる。

それどころか、より大きな視点では、米ドル/円は2011年安値をもって歴史的な転換を遂げた可能性さえあるので、円安時代の幕開けといった視点で考える必要がある。このあたりの話はまた次回。

![ヒロセ通商[LION FX]](https://zaifx.ismcdn.jp/mwimgs/c/f/-/img_cf441770d8ee58a063c99fd812f7fc7a76045.gif)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)