■米ドル/円に無視できないベアトレンド再開のサイン

米ドル/円が下値トライしている。前回のコラムで指摘した8月2日(火)の安値を割り込み、「インサイド」の下放れを果たしただけでなく、7月8日(金)の安値99.99円も一時、割り込んだので、ベア(下落)トレンド再開のサインとして無視できないと思う。

【参考記事】

●日銀政策限界で円高になるってホント? 夏バテ相場打破の鍵は8月2日の高値・安値(8月12日、陳満咲杜)

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 日足)

巷では、円高トレンドの加速といった見通しが圧倒的に多いが、米ドル/円の「節目破り」により、こういった見通しの勢いが増したと思う。

■円高トレンドには警戒しつつも、なお懐疑的な理由は?

しかし、現時点において筆者は、円高トレンドを警戒しつつも、6月安値割れに至るという見方にはなお懐疑的であり、市場コンセンサスが合致すればするほど、実はトレンドが修正されやすいのでは?と疑っている。

ちなみに、FX会社によって6月安値(6月24日英国民投票日)のレートは違ってくるが、大まかに言えば、98.95円~99.02円前後が同日安値の記録であり、現時点ではまだこの安値を下回っていない。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 日足)

筆者が円高トレンドの加速に懐疑的な、その根拠は極めてシンプルだ。

8月2日(火)の安値100.68円を割り込んだ時点で、同日のローソク足を「母線」とした「インサイド」(ハラミ)の下放れは確認された。そうなれば、このケースで算出される目標レート、98.53円前後を早く打診しないと、下落モメンタムの加速が見られたとは言い切れないからだ。

なにしろ7月8日(金)の安値99.99円も、いったん割り込んだのだから、本来、6月安値を割り込むのもたやすいことだったのだが、現時点まで割り込んでいないため、どちらかと言うと、「理屈通り」の値動きになっていないとみる。

換言すれば、テクニカル上の重要な節目を割り込んだにもかかわらず、それと比例したトレンドの進行とモメンタムの加速が見られないのならば、性急な判断は避けた方が良いということだ。

相場における天井や底は、往々にしてあとにならなければ、はっきりわからないとされている以上、積極的な逆張りはできないものの、高値や安値を追えるかどうかの判断については、慎重なスタンスをとりたい。

■英EU離脱が円高のクライマックスだった可能性

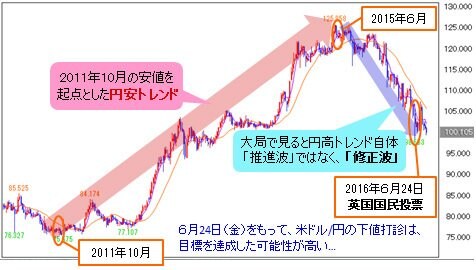

もっとも、2015年以来、筆者は一貫して円高トレンドの可能性を指摘してきたが、6月24日(金)に英EU離脱が決定した日をもって、米ドル/円の下値打診はすでに目標を達成した公算が高いのでは?と思うようになった。

【参考記事】

●英国のEU離脱でポンド暴落もこれ以上の下落には別材料が必要か。ドル/円も然り(6月24日、陳満咲杜)

何しろ、相場の転換点は、往々にして大きなサプライズを伴う場合が多い。英EU離脱が大きなサプライズであった以上、円高のクライマックスを果たした可能性も大きいと思う。

その上、筆者が円高トレンドの進行を一貫して指摘してきた理由は、他ならぬ、2015年6月までの円安トレンドの進行が「行き過ぎ」であったからだ。

言い換えれば、足元で進行している円高は、本質的に2011年10月の安値を起点とした円安トレンドに対する修正であり、大局で見れば、今の円高トレンド自体がいわゆる「推進波」ではなく、「修正波」であるわけだ。したがって、そこにはおのずと限度がある。

(出所:ヒロセ通商)

円高の限度を見極めるのは決してたやすいことではないが、手掛かりはある。円の実効レートは円高方向に動いてきたが、6月時点で5年移動平均にほぼ合致するところへ到達した。ここから、円は均衡状態にあることがわかる。

(出所:日銀のデータより、ザイFX!編集部が作成)

2015年には5年移動平均から20%以上かい離していた状態がだいぶ解消してきたので、このあたりで円高の一服があってもおかしくなかろう。

■日銀マイナス金利導入時の「逆噴射」が有力な事例

強調しておきたいのは、米ドル/円の値動きは、巷で思われているほど、いわゆるファンダメンタルズとは緊密な関係を持っていないだろうということだ。

もっとも有力な事例は、2016年1月末に日銀がマイナス金利政策を発表したあと、円安ではなく、大幅な円高になったということだ。

後解釈でいろいろと理由づけられはしたが、要するに、当時のレートでは、まだ円安トレンドに対する修正が不十分だったということだろう。だから、政策の「逆噴射」を招いたワケだ。

【参考記事】

●マイナス金利はなぜ逆効果だった? 急落の米ドル/円は桜の咲くころ、110円台打診!?(2月5日、陳満咲杜)

●黒田バズーカ3の自爆でアベノミクスは終わったか。米ドル/円は近々106円台へ!(2月12日、陳満咲杜)

●2016年は「中銀の裏に道あり、花の山」。為替は中央銀行の思惑と逆に動く!(2月19日、陳満咲杜)

となると、現在解釈されている円高トレンド継続の根拠は、果たしてどのくらい信憑性があるのだろうか?

日銀政策の限界論で円高継続といったロジックは、2016年1月末の時点における「マイナス金利政策が導入されると円安」といったロジックと同じく、検証に耐えないかもしれない。

■日銀政策の限界論ばかりが云々されるのは異常

さらに、米ドル/円と日本株のみが世界情勢と違うトレンドになっていることにも注意していただきたい。

(出所:株マップ.com)

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 週足)

(出所:CQG)

「FRB(米連邦準備制度理事会)の早期利上げがないから米ドル売り・円買い」などといった論調は、実はちょっと前のロジックとは違っており、これもやや異常なことだと思う。

なにしろ、円はリスク回避先通貨とみなされているから、リスクオフなら買われ、リスクオンなら売られるはずである。本来、米利上げが延期されれば、米国株にはプラスの効果となり、そうなれば、リスクオンとなって円は売られ、円安傾向となるはずである。

実際、米三大株価指数(NYダウ、ナスダック総合指数、S&P 500)が揃って史上最高値を更新しているというのに、こういったロジックが聞かれなくなり、もっぱら日銀政策の限界論ばかりが云々されるのは異例であり、異常と言える。

この意味では、日本株のパフォーマンスが米国株と、だいぶかい離しているのも円高の影響だと思われる。

日銀政策の限界論による「行き過ぎた円高」が日本株のパフォーマンスを押し下げ、日本株の不振が今度は円高に作用といった「悪循環」ができているように見える。

■アベノミクス礼賛者が批判に転じていることが示すもの

筆者は、一貫してアベノミクスに批判的な立場を取ってきたが、それは今でも変わらない。しかし、だからと言ってアベノミクスの失敗で目先、円がどんどん高くなるとも思わない。

相場のことは相場に聞くならば、以前、アベノミクスを礼賛した一部のセンセイたちが批判的な見方に転換し始めている今だからこそ、円高の行き過ぎが鮮明になってきたと言えるのではないだろうか。

最後に、米ドル全体の状況も、やや売られ過ぎではないかと思う。ユーロ/米ドルの切り返しは、だいぶ良いところまできており、これ以上の大幅な伸びは難しいと思う。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/米ドル 日足)

前回利下げ後、続伸してきた豪ドル/米ドルがいち早く頭打ちのサインを点灯していることは、米ドル全体の底打ちを示唆しているとみる。

(リアルタイムチャートはこちら → FXチャート&レート:豪ドル/米ドル 日足)

米ドル全体の底打ちがあったとしても、しばらくブル(上昇)トレンドへ加速するのも容易ではないと思う。だから、円高は一服しやすいかとも思うのだ。

このあたりの話は、また次回。市況はいかに。

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)