新年おめでとうございます。

ザイFX!編集長の井口稔です。

いつもザイFX!をご愛読いただき、ありがとうございます。本年、2022年もザイFX!をよろしくお願いいたします。

2021年は米ドル安がさらに進み、米ドル/円は100円の大台を割れるとの予想が多かった

一寸先は闇。相場は簡単にはわからないものだと思います。

そう認識することは、しごく当然のことかもしれませんが、2021年という年を振り返ってみたとき、筆者の心にはそのことが改めて深く刻み込まれたのでした。

ちょうど1年前、当コーナーの2021年元旦公開記事で筆者は以下のように書きました。

新型コロナウイルスで経済が大打撃を受けたことに対応し、世界中で大規模な金融緩和と財政政策が行われました。とりわけ米国の政策は規模が大きく、外国為替市場では、これが「米ドル安」という現象として表れました。米ドルがジャブジャブになっているイメージです。

引用元:FXってホントに儲かるの?──2021年、年の初めに

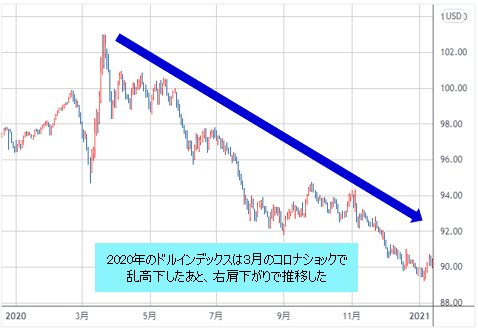

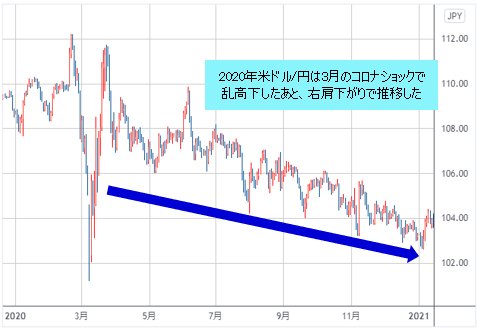

実際、2020年は3月のコロナショックで乱高下したあと、米ドルの総合的な強さを示すドルインデックスのチャートも、米ドル/円のチャートも基本的には右肩下がりとなっており、米ドル安がかなり着実に進行しているように見えました。

(出所:TradingView)

(出所:TradingView)

2020年末の米ドル/円は103.30円近辺。100円という大きな節目がもう、すぐそこに見える位置にありました。

そして、すでに忘れている人も多いかもしれませんが、2020年末の時点では、2021年は米ドル安がさらに進み、米ドル/円は100円の大台を割れて、いったんは90円台に突入するとの予想が多かったと思います。

確かに上に示したような2020年末時点のチャートを何気なく見ると、少なくとも、もうしばらくは米ドル安が続くのではないか、と思えたものです。

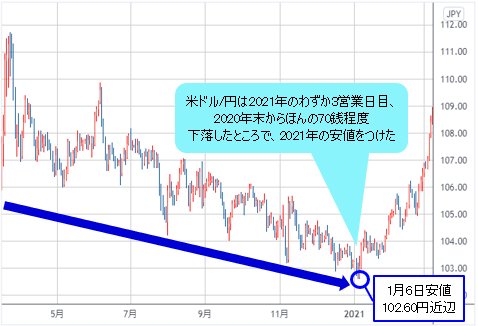

米ドル/円が2021年安値をつけたのは年初わずか3営業日目。年末から70銭程度下落しただけだった

では、2021年の米ドル/円はいつまで、どこまで下がったでしょうか?

米ドル/円が2021年の安値をつけたのは年初わずか3営業日目のこと。1月6日(水)のことでした。安値の水準は102.60円近辺。2020年末からほんの70銭程度の下落です。しかし、そこがもう折り返し点だったのです。

(出所:TradingView)

相場は簡単にはわからないもの、改めてそう感じます。

「2021年のカタカナ4文字」は「インフレ」で決まり!? インフレ懸念などで米長期金利は春先までグングン上昇!

日本漢字能力検定協会が主催して一般から公募し、京都・清水寺で発表された2021年の「今年の漢字」は「金」でした。また、東京都の小池百合子知事が報道陣からの要望を受けて思いついたという2021年の「今年の漢字」は「株」でした。

なにやら、金融・経済関連っぽい用語(?)が話題になった2021年だったようなのですが、その2021年、世界の金融・経済分野について、もしも「今年のカタカナ4文字」を決めるなら…。

「カタカナ4文字」とは無理矢理すぎるかもしれませんが、「2021年の○○○○」といえば、それはもう

「イ・ン・フ・レ」

の4文字で決まりでしょう。

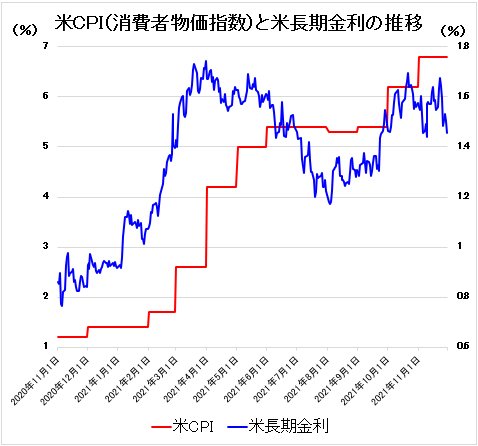

2021年、そのインフレにまず敏感に反応したのは米国債市場でした。

2020年後半も緩やかには上昇していた米長期金利(米10年債利回り)でしたが、2021年の年が明けると、ガツンとギアチェンジして、さらにグングン上昇していったのです。

(出所:TradingView)

米長期金利上昇の要因は1つではないとはいえ(※)、その背景には、今後やってきそうな米国のインフレへの懸念があると言われていたと思います。

(※長期金利の水準は「期待インフレ率+実質経済成長率の予測+リスクプレミアム」で表されると解説されたりします。一応、米国のインフレ懸念のみが米長期金利上昇の要因ではないといえます)

2020年末には新型コロナウイルスのワクチンが承認され、欧米などで接種が始まりつつありました。その先には経済再開、需要拡大が意識されていたと思います。需要拡大のさらに先にはインフレがある、というわけです(※)。

(※その後、実際には供給側について、生産や輸送が追いつかない「供給制約」という問題も大きくクローズアップされました)

米長期金利はホントにグングングングン上昇して、2021年の春先にはいったいどこまで行っちゃうんだろう~?というような、かなりの勢いがありました。

米長期金利上昇がグングン上昇しても米ドル全面高にはならなかった。起こったことは円全面安だった

では、その米長期金利上昇を受けて、外国為替市場では米ドル高になったでしょうか?

以下の「米ドル vs 世界の通貨」のチャートを見てください。

こちらのザイFX!の「米ドル vs 世界の通貨」のチャートでは、通常とは違って、必ず米ドルを通貨ペアの左側に置いてあります。

たとえば、通常、我々が慣れ親しんでいる通貨ペアはユーロ/米ドルですが、このチャートではわざと米ドル/ユーロとしているのです。それによって、米ドル高が進めば、これらのチャートはすべて右肩上がりとなり、米ドル安が進めば、これらのチャートはすべて右肩下がりになるように、調整されています。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル vs 世界の通貨 週足)

これを見ると、2021年の春先まで、確かに米ドルは円やユーロに対しては上がっていたのですが、英ポンドやカナダドルに対しては結構下がっていたことがわかります。少なくとも米ドル全面高ではなかったと言えます。

米長期金利がグングン上昇するなか、起こった「米ドル高」はさほどのものではなく、それより強く起こったのは「円安」という現象でした。

相場は簡単にはわからないものです。

以下の「世界の通貨vs 円」のチャートを見てください。

(リアルタイムチャートはこちら → FXチャート&レート:世界の通貨vs 円 週足)

米長期金利の上昇に引っ張られ、他の先進各国の長期金利も上昇する──2021年は年初からそのような長期金利の動きが見られました。そんななかで、日本の長期金利も上昇しましたが、その度合いは他国に比べ、限定されたものに。日本が世界に誇る(?)日銀のYCC(イールドカーブ・コントロール)のおかげです。

これまで景気がなかなか決定的にはよくならず、物価もさほどは上がらず、“永遠の金融緩和国”との“幻想”も生まれそうなぐらいだった日本は、急激にインフレを懸念しまくって(?)長期金利をグングン上げた先進各国から取り残され、その結果、外国為替市場では円という通貨がずいぶんと売られる流れが起こったのではないか、と思われるのです。

米国のインフレ率が実際に上がっていくと、米長期金利は下がってしまった!?

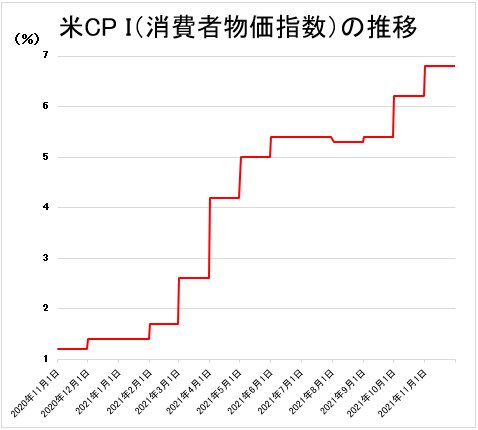

2021年の秋口以降、米CPI(消費者物価指数)は前年同月比で6%台という大変な水準まで上昇してきました。その伸び率は30数年ぶりの高さだといいます。この数字からは、「2021年のカタカナ4文字」は「インフレ」で決まり、と言いたくなった筆者の気持ちもわかっていただけることでしょう。

ここで、2021年の米CPIがどう推移してきたのか、改めて振り返ってみましょう。

米CPIは2021年2月までは1%台で推移し、それはおとなしいものでした。ところが春先から上昇しはじめ、初夏のころには5%前後という高い水準に達しました。さらに秋口になると一段と上昇が加速し、6%台へ乗せてきたのです。

では、ずいぶんとインフレを懸念して、年初からグングン上昇していた米長期金利はこの間、どうなっていたのでしょうか?

米CPIと米長期金利のチャートを重ねてみると、以下のようになります。

米長期金利は米CPI の上昇と入れ替わるようにして3月末に1.7%台で頭打ちとなりました。3月末以降、米長期金利は下がっています。

米長期金利のチャートはきれいな三角保ち合いではないものの三角保ち合い的な形状となっており、右肩下がりで下がり続けているわけではありません。しかし、米CPIが30数年ぶりといった歴史的高水準に達した秋口以降の米長期金利は、3月末の高値水準を上回っていないのです。

春先にはインフレ懸念も背景にあって、ずいぶんと上がっていたはずの米長期金利だというのに! 「おい、どうしちゃったんだ、米長期金利! インフレはもう心配ないのか?」と思わず語りかけたくなるような推移ではないでしょうか。米長期金利の変動要因は1つのことだけではないにせよ、それにしてもこれはなんなのだ?と首をひねりたくなります。

このような動きに対して、「Buy the rumor, sell the fact(ウワサで買って事実で売れ)」(※)だよ、とあとから言うのは簡単です。しかし、どこか釈然としないものを感じます。インフレ懸念がくすぶる間は米長期金利は上がっていって、いざ、本当にずいぶんなインフレが来たら、米長期金利は下がってしまったというのです。

相場は簡単にはわからない。改めてそう感じます。

(※米長期金利が上昇するということは、米10年債が売られているということなので、もしも米国債の売買で考えるならば、「ウワサで売って、事実で買った」ような形になります)

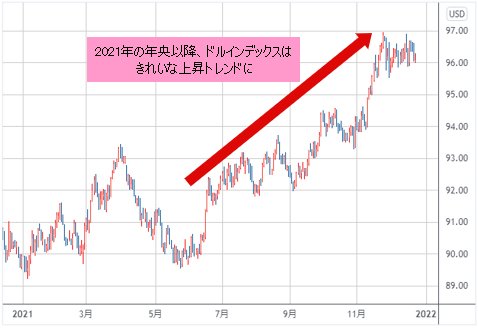

米長期金利がすっきり上昇しているわけではないのに、ドルインデックスはきれいに上昇!

では、2021年3月末以降、米長期金利が完全な下落局面を含む、精々、三角保ち合いといった値動きに終始し、3月末の高値水準を上抜けないままでいた間、米ドルの全体相場はどう動いていたでしょうか?

ドルインデックスのチャートを見てみましょう。なんと、6月あたりからきれいな上昇トレンドを描いています。

米長期金利がきれいに上昇しているとは言い難い間、ドルインデックスはきれいに上昇しているのです!

(出所:TradingView)

2021年年央以降、米国のインフレ率が高まるなか、FRB(米連邦準備制度理事会)の金融政策を巡って、市場では「テーパリング」という言葉が盛んに囁かれ始めました。テーパリングとは、ご承知のとおり、量的緩和政策により進められてきた資産買い取り額を徐々に減少させていくことを指します。

実際、2021年11月のFOMC(米連邦公開市場委員会)でテーパリングは決定・開始され、さらに12月のFOMCではテーパリングの加速が決定されました。そして、このような流れを受け、マーケットでは時が経つにつれ、さらにテーパリングの先にある「利上げ」についても意識されるようになっていきました。

FRBは金融緩和の状態を縮小していき、さらには金融引き締め方向へ向かわんとしている──そのような認識から、米ドル高は進んできたのでしょうか? しかしながら、繰り返しになりますが、その間、米長期金利はグングン上昇しているとは限らない状態にあったのです。

やっぱり相場は簡単にはよくわかりません。

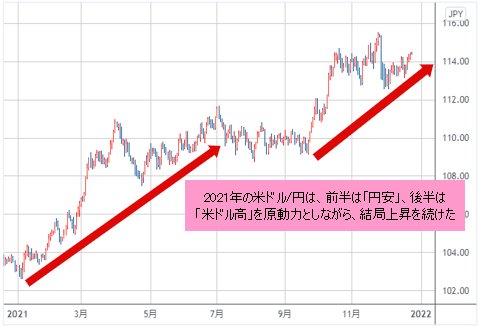

米ドル/円という通貨ペアは2021年前半は「円安」、後半は「米ドル高」を原動力として1年間よく上がった

そうして、米ドル/円という通貨ペアは、ここまで見てきたように2021年前半は「円安」、2021年後半は「米ドル高」を原動力としながら、結局、1年を通してみれば、なんだかんだで、結構よく上がったのでした(途中、保ち合いの期間なども含まれてはいますが)。

(出所:TradingView)

本記事冒頭で書いたとおり、2020年末には米ドル/円は下落して、100円の大台割れになるとの予想が多かったのですが、まったくそうはならなかったのです。

しつこいようですが、相場はわからないものだと感じます。

2021年の米ドル/円相場を事前にピタリ予想していた人とは?

とはいえ、2021年の米ドル/円相場をかなり適確に事前に予想していた人もいました。ザイFX!連載陣の1人、陳満咲杜さんです。

陳さんは2020年末の記事で、サプライズ・シナリオとしては米ドル/円の100円割れもあり得るが、もしあってもそれは短期間に止まるとしていました。そして、米ドル/円のメインシナリオを以下のように提示していたのです。

年間10円程度の変動幅なら102円台半ばを下限と見なす場合、112円までの高値余地が想定されるが、一時のオーバーがあっても、せいぜい115円程度かもしれない。

一方、通常の15円程度の変動幅で考えると、117円~120円も視野に入るが、これは、やや楽観的すぎるシナリオと位置付ける。

引用元:2021年こそ「新たな円安時代」の幕開けか。米ドル/円をめぐる2つのシナリオとは?

米ドル/円のメインシナリオは「102円台半ば~115円程度」。ピタリすぎるほどピタリではないですか! まったくお見事です!

そんな陳さんの2022年の予想は…? ぜひ、以下の記事をご覧ください。

【参考記事】

●【2022年の見通し】円は2022年も引き続き、最弱の通貨として売られやすい! ただし、米ドル/円は123円程度が上値の限界か(陳満咲杜、2021年12月24日)

なお、米ドル/円を月足で見ると、2015年6月高値、125.85円から形成された巨大な三角保ち合いを2021年に上抜けています。これも2021年に起きた大きな出来事ではなかったかと個人的には感じています。陳さんはこのことも2021年のザイFX!連載記事中で再三取り上げていました。

【参考記事】

●5年半続いた保ち合いを上抜けしたドル/円。急上昇が予想されなかった2つの理由とは?(陳満咲杜、2021年4月2日)

●ドル/円の巨大なシンメトリカル・トライアングルは上に突き破られた。その意味を考えよ! 2021年中に115円の打診も!(陳満咲杜、2021年10月1日)

(出所:TradingView)

原油価格がずいぶんと上昇! 2020年にはマイナス価格に陥ったことはもう忘れたかのような相場に…

本記事では「2021年のカタカナ4文字」は「インフレ」と勝手に決めてきましたが、インフレムードの背景にはコモディティ(商品)価格の上昇ということもありました。

コモディティ価格の総合的な指数であるCRB指数を見てみると、直近こそ少し垂れ下がってきているものの、2021年の基調は上昇トレンドだったとわかります。

(出所:TradingView)

2021年前半には木材価格という、普段は地味な存在のコモディティがとんでもなく急上昇して、一躍脚光を浴びたこともありました。

【参考記事】

●木材相場が1カ月で2倍の急騰! その木材相場をCFDで取引できるって知ってた?

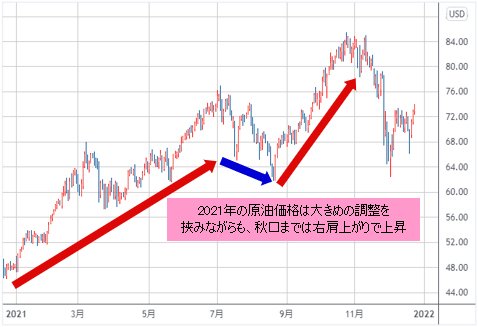

そして、コモディティのなかでも、インフレムードにまさしく火をつけたものとして、原油をはじめとした資源・エネルギー価格の高騰がありました。

ここでWTI原油のチャートをちょっと見てみましょう。

2021年の原油相場は途中、大きめの調整を挟みながらも秋口までは右肩上がりで上昇し、10月には85ドル台の高値をつけました。急速に「脱炭素」をめざす時代が到来したがために、嫌われ者の原油は開発・生産が抑制されてきました。それだけが理由ではないでしょうが、2021年はずいぶんと原油価格が上昇したのです。

(出所:TradingView)

でも、もう忘れちゃったんじゃないですか?

コロナ禍の最初の渦中にあった2020年4月、原油先物は一時、マイナス価格に陥っていたんですよ。一部の限月で起こった特殊な出来事だったとはいえ、原油という重要な商品の価格がマイナスですよ、マイナス! それが1年半ぐらいで85ドルです。こんなに上がるんだったら、マイナスになったあたりで原油を買っておけばよかったですね。

まったく相場は簡単にはわからないものだと感じます。

【参考記事】

●原油価格が史上初のマイナスに! 一体なぜ? 各社の原油CFDはマイナス価格になったのか?

(出所:TradingView)

2021年、パウエルFRB議長は米CPIがずいぶんな数値まで上がっても、「インフレは一時的、一時的」と念仏のように唱えてきました。ところが、議会証言のなかで、ついにそれを撤回したのです。11月30日(火)のことでした。しかし、チャートをしっかり見てみると、そのときには原油価格はもう下がり始めていたのでした。そして、その後も高値を更新するところまでは戻っていません。

確かに12月に入って発表された11月分の米CPIも前年同月比6.8%と高い伸び率を示していました。また、もちろん、「原油価格」イコール「CPI」ではありません。とはいえ、ここまでの一連の流れには、間の悪さを感じるような、感じないような…?

資源・エネルギー価格が高騰しても、資源国通貨の代表格である豪ドルは大して上がっていなかった

原油価格は2021年秋の高値を奪還していないとはいえ、2021年の年始と比べればまだ50%以上も高い水準ですし、イメージ的には「原油高騰」という雰囲気がまだまだ残っているように感じます。

そして、外国為替市場で資源国通貨の代表格といえば豪ドル。

以下の記事で紹介していますが、豪州の輸出に占める原油のシェアは小さいものの、石炭や天然ガスといったエネルギー資源は豪州の輸出に占めるシェアが高いです。そして、エネルギー資源の代表といえる原油の相場と豪ドル相場の相関性はまずまず高いといわれています。

【参考記事】

●豪州の輸出構成比24.7%の鉄鉱石と2 .4%の原油。豪ドル/円と相関が高いのはどっち?

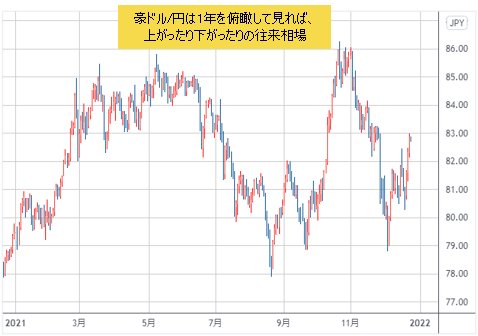

そこで、2021年の豪ドル/円チャートを確認してみると…

(出所:TradingView)

確かに上がっている局面ではずいぶん上がっているのですが、下げも深く、1年全体を俯瞰して見れば、上がったり下がったりの往来相場のように見えます。

豪ドル/円は2021年の年始、79.50円近辺で取引が始まっていますが、8月にはこの水準を割り込んでいますし、年末時点でも83円台という水準で、年始と比べ、すごく上がったといえるほどではありません。

「資源・エネルギー価格の高騰」というイメージが結構、強かった2021年だったのに、改めてチェックしてみると、資源国通貨の代表格である豪ドルは大して上がっていなかったことがわかるのです。

相場は簡単にはわからないものだなぁと本当に改めて感じます。

高いインフレ率は本質的には通貨安要因である

ところで、「米CPIが強い数字になることは、米ドル高要因なのだ」と何の不思議もなく、自然に解説されていることがあります。

しかし、高いインフレ率は本質的には通貨安要因です。

何かモノを買うということは、モノと通貨を交換することです。つまり、モノと通貨は反対のポジションにあるわけです。したがって、モノの価格が上がれば、その反対側にある通貨の価値は下がることになります。

詳しい説明は略しますが、このようなことに焦点を当て、為替レートの決定要因を説明するものとして「購買力平価」という考え方があります。

【購買力平価に関する参考記事】

●JPモルガン・佐々木融さんに聞く(1) なぜ、「弱い日本の強い円」なのか?

先ほど、米CPIが強い数字になることは米ドル高要因と自然に解説されていることがある、と書きましたが、これは強い米CPIが出れば、それが米金融政策を引き締め方向へ動かす要因になると連想されるからだと思われます。マーケットの意識は高いインフレ率のさらに先にある金融政策の動向へ向かっているわけです。

さて、「2021年のカタカナ4文字」は「インフレ」ということを中心に据え、ここまで2021年相場を回顧してきた本記事ですが、最後にどうしても取り上げないわけにはいかない通貨があります。

「高いインフレ率は本質的には通貨安要因」云々ということは、前述のとおり、米ドルの場合はわかりにくいことになっているわけですが、「高いインフレ率は本質的には通貨安要因」であることをまさに具現化した通貨もあるのです。

それがトルコリラ。

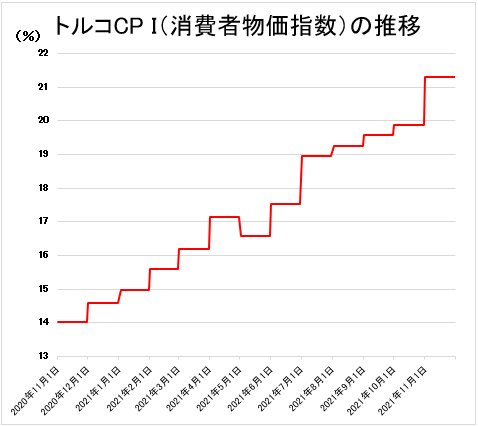

トルコのインフレ率は美しい右肩上がり! 年に1割も2割も物価が上がっていく世界

2021年、トルコのCPIは以下のように推移してきました。

なんでしょう、この美しい右肩上がりのウェーブは!

トルコのCPIを買えるものなら、買ってみたい!(※) トレーダーだったら、そんなことを思ったりするのではないでしょうか。

(※念のために注釈を入れておくと、CPIそのものを売買することはできません)

しかも、そのトルコCPIの値は一番低い2021年年初でも14%台、直近では21%台という高さです。年に1割も2割も物価が上がっていく世界……。

黒田日銀総裁が2013年の総裁就任から8年以上の歳月をかけ、未曾有の大規模金融緩和を続けまくっても、なかなか手の届かなかった2%というインフレ目標。日本にとっては、わずか2%という数字が果てしなき天空の高見に存在するかのようにこれまではなってきたわけですが(※)、トルコ経済はその数倍から10倍といった目もくらむようなインフレ率を軽々と実現しているのです!

そして、このような高いインフレ率を受けて、2021年のトルコリラは下げに下げました。

(※携帯料金値下げの影響が薄れてくる2022年春先以降については、日本のCPIが2%を超えてくる可能性があるとの見方もあるようです)

【参考記事】

●【2022年の見通し】ユーロ/米ドルは1.18ドルをターゲットとする予想も。ECBタカ派転換のサプライズが起きれば、ユーロは大きく上昇へ(西原宏一&大橋ひろこ、2021年12月27日)

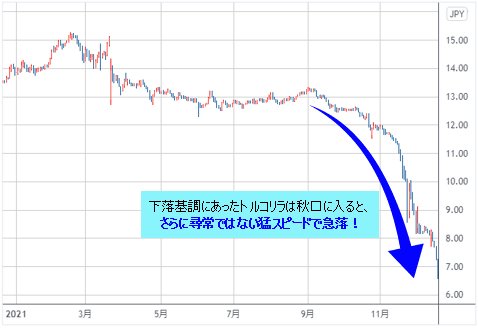

トルコリラは急落から急反転! 「法定通貨界の暗号資産」(?)のような乱舞に

2021年の年始、14円近辺で取引の始まったトルコリラ/円はちょっとした反発局面を挟みながらも下げつつありましたが、秋口に入って、トルコ中央銀行が利下げを開始すると下落を徐々に加速。

10月には11円台、11月には8円台、そして、12月中旬には6円台に早くも到達し、5円台をうかがおうかという尋常ではない猛スピードで急落していきました。トルコリラ/円はついに南アフリカランド/円のレートを追い抜き、メキシコペソ/円の背中が見える水準まで一時、下がってしまいました。トルコ超特急、ノンストップ!

(出所:TradingView)

トルコリラは「高いインフレ率は本質的には通貨安要因」であることをまざまざと見せつけるような値動きを示していたのです。

インフレ率がこのような状況にあるなか、トルコのエルドアン大統領は利上げではなく、「利下げがインフレ対策になりうる!」との独自理論を展開。刃向かう中銀総裁や副総裁などを次々と更迭し、マーケットからは、トルコリラ安をさらに増長するかのような言動をとっているかに見られていました。

「利下げがインフレ対策になりうる!」との独自理論を展開していたトルコのエルドアン大統領は2021年末に前代未聞の奇策、新預金制度を発表 (C)Anadolu Agency/Getty Images

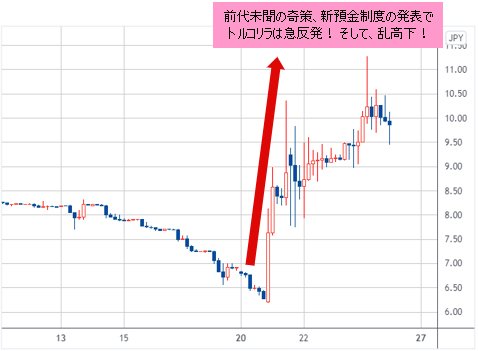

ただ、2021年12月になって、エルドアン大統領は前代未聞の奇策、新預金制度を発表します。これは対米ドルでのトルコリラ相場の変動によって、トルコリラ建て預金の実質的価値が減じたとしても、減った分はトルコ政府が補填するというものです。

すると、下落し続けていたトルコリラは急反転! トルコ超特急は突如、スイッチバックしたのです。そして、そこからは上下に長いヒゲを出して乱高下! 2021年末になって、トルコリラはあたかも「法定通貨界の暗号資産」(?)のような乱舞を見せています。

(出所:TradingView)

波瀾万丈のトルコリラ、2022年はどうなるのか? それについてはぜひ、トルコ出身、エミン・ユルマズさんの以下の記事をご覧ください。エルドアン大統領の新政策は大失敗する!?

【参考記事】

●【2022年のトルコリラ見通し】エルドアン大統領の新政策は、大失敗に終わる可能性。政権交代がなければ、本格的な上昇は難しい(エミン・ユルマズ、2021年12月22日)

なお、通常は高いスワップポイント(スワップ金利)に注目が集まるトルコリラですが、これだけ値動きが激しいなら短期売買のチャンスもあるかもしれません。そこで、以下の記事ではトルコリラ/円のスプレッドなどに焦点を当てて、スペックのいいFX会社を探っています。こちらの記事もぜひ、ご参考に。

【参考記事】

●乱高下で注目が集まるトルコリラ相場はスワップ狙いより短期売買のチャンス!? トルコリラ/円のスプレッドが狭いFX会社は?

相場は簡単にはわからない。されど、だからこそ相場はおもしろい

相場は簡単にはわからない。本記事ではそんなことを繰り返し書いてきました。

されど、だからこそ相場はおもしろい、ともいえるのではないでしょうか。奥深く、簡単にはわからないからこそ、きっと相場はトレーダーを魅了し続けているのです。

売りか買いか、トレーダーによって考えは異なり、交錯します。だからこそ、売る人がいれば、買う人があり、相場というものが成り立っています。

そして、さっきまで買い手だったのに、今はもう売り手となっている。そんなふうに考えを修正しながら、臨機応変に対応する、それがトレーダーの世界では普通のことでもあります。

なにやら霧が立ち込めたようなことばかり書いてしまいましたが、年の初めに心をいったん白紙の状態に戻し、さまざまな専門家やトレーダーの見解に触れたうえで、2022年の相場について自分の考えを整理しておくのは有益なことでしょう。

ザイFX!連載陣の2022年の相場見通しをぜひ参考にしてみてください。すでにご紹介した2022年相場見通しの記事もありますが、まだ、紹介できていなかった記事や動画を以下にリンクします。

【2022年相場の見通し:参考記事・動画】

●【2022年の見通し】米ドル/円の予想レンジは104~118円。上昇するとの見方が圧倒的だが、どちらかと言えば下方向への値幅が大きいか(バカラ村、2021年12月21日)

●【2022年の見通し】日本は海外での運用で稼ぐ構造へ変化。リスクオフがあっても円高は続かず、米ドル/円はいずれ120円へ(志摩力男、2021年12月22日)

●【2022年の見通し】2022年も豪ドルに注目! 鉄鉱石の反発は、中国経済復活の兆しか? 豪ドルは主要通貨に対し、大きく上昇しそう(西原宏一、2021年12月23日)

●どうなる? 22年の米国株と為替相場! コロナバブル相場がピークを迎える年。(ZERO、2021年12月27日)

ザイFX!執筆陣のなかには、ザイFX!から有料メルマガを配信している人もいます。より深く、その人の見解を知りたければ、「ザイ投資戦略メルマガ」の購読をご検討ください。

【参考コンテンツ】

●ザイ投資戦略メルマガ

また、相場見通しを立てていても、いざチャンスが来て取引しようとしたとき、取引できる口座がなくては話になりません。FX口座、CFD口座などは各社スペックが違っていて、それぞれ特徴があります。以下のザイFX!のコンテンツで、あなたにぴったりの口座を見つけ、口座開設し、この年始に取引する準備を整えておいてはどうでしょうか。

【参考コンテンツ】

●FX口座おすすめ比較

●FX会社おすすめ比較

●FX自動売買(FXシストレ)おすすめ比較

●メタトレーダー4(MT4)が使えるFX会社を徹底比較!

●バイナリーオプション比較!【2021年最新】

●【CFD比較】おすすめの取引会社を紹介!

●ビットコイン・暗号資産(仮想通貨)の取引所/販売所を比較!

そして、年始のFX、CFDの取引時間については以下の記事をご参考に。

【参考記事】

●欧米のクリスマスイブは祝日? 取引所は休場? 2021年末~2022年のクリスマスや年末年始にFXの取引時間が変則的にならない理由とは?

あなたのトレード生活にザイFX!のコンテンツをぜひ、お役立てください。

(文/ザイFX!編集長・井口稔 編集協力/ザイFX!編集部・藤本康文)

![JFX[MATRIX TRADER]](/mwimgs/1/1/-/img_11ea8f72aab2277adcba51f3c2307d8210084.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)