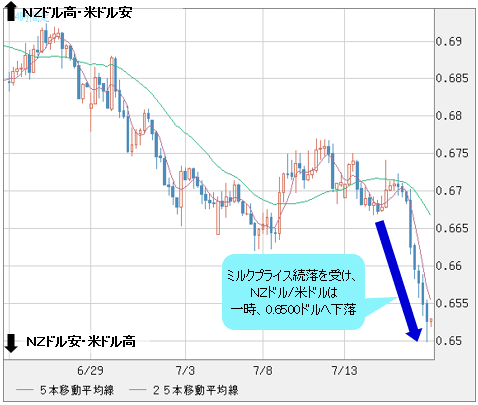

■ミルクプライス続落でNZドルは売り継続

みなさん、こんにちは。

このコラムで過去何度も取り上げているNZドルですが、今週(7月13日~)も続落。

【参考記事】

●ハト派的な米FOMCで米ドル/円急反落!NZドル/円が80円割れ濃厚な理由とは?(6月18日、西原宏一)

●フランスがユーロ圏・EU離脱(Frexit)!? ユーロ/ドルが1000pips下落するとの予想も(6月25日、西原宏一)

特に7月15日(水)に、ニュージーランドの大手乳製品メーカー・フォンテラ社から発表されたGDT価格指数(※)が前回比10.7%の低下。

(※編集部注:「GDT価格指数」とは、ニュージーランドの大手乳製品メーカー・フォンテラ社が入札ごとに発表する、乳製品の国際価格を示す指数のこと)

このミルクプライス(乳製品に対する支払い価格)の続落を受け、NZドル/米ドルは、一時、0.6500ドル、NZドル/円は、一時、80.48円まで下落しました。

(リアルタイムチャートはこちら → FXチャート&レート:NZドル/米ドル 4時間足)

(リアルタイムチャートはこちら → FXチャート&レート:NZドル/円 4時間足)

NZドル/米ドルの0.65ドル台というのは、昨年(2014年)、キーNZ首相が、下落のメドとコメントしたレベル(過去コラム参照)。

【参考記事】

●ドル/円は110円到達でスピード調整入り。首相の口先介入で急落のNZドル、今後は?(2014年10月2日、西原宏一)

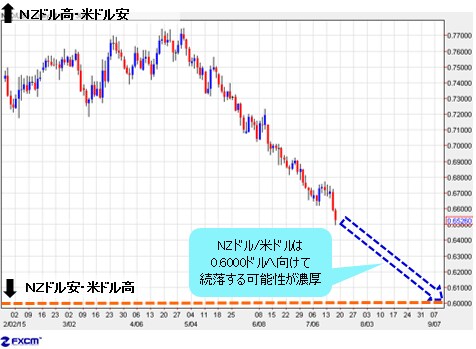

しかし、NZドルを取り巻く環境は昨年(2014年)以上に悪化しています。

まず、中国経済の低迷、それに伴うミルクプライスの下落。

呼応して、RBNZ(ニュージーランド準備銀行[ニュージーランドの中央銀行])の連続利下げが予測されている環境下では、NZドルの上値は重いまま。NZドル/米ドルは0.6000ドルへ向けて続落する可能性が濃厚。

【参考記事】

●ギリシャ問題、次のXデーは7月15日! 利下げ濃厚なあの通貨ペアに売りチャンス(7月4日、西原宏一&松崎美子)

(出所:米国FXCM)

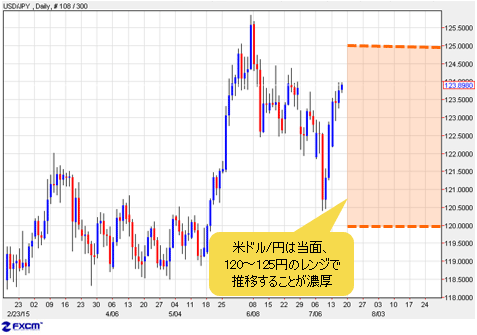

■クロス円が上値を抑え、米ドル/円は120~125円のレンジ

一方、米ドル/円は120円をボトムに反発(前回コラムを参照)。

【参考記事】

●上海株暴落で中国警察当局が動いた! ビル・グロス氏もビビる驚きの対応とは?(7月9日、西原宏一)

しかし、前述のNZドル/円や、ユーロ/円といったクロス円(米ドル以外の通貨と円との通貨ペア)の上値が重いこと(利上げの可能性がある英ポンド/円は除く)が、米ドル/円の上値を抑えていることも確か。

そのため、当面の米ドル/円は、120~125円のレンジで推移することが濃厚です。

(出所:米国FXCM)

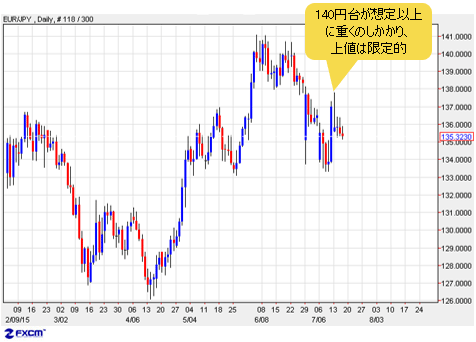

■ユーロ/円は続落、140円台が重くのしかかる

先週(7月6日~)は、各テレビ局が報道特番まで組むほど話題になったギリシャ問題でユーロは揺れましたが、7月2日(木)のコラムでご紹介したようにユーロ/円は続落。

【参考記事】

●ギリシャ国民投票が緊縮財政賛成でもユーロの反発が期待できない理由とは?(7月2日、西原宏一)

Grexit(ギリシャのユーロ圏離脱)懸念を背景に過去3週間、週明けのユーロ/米ドル、ユーロクロス(ユーロと米ドル以外の通貨との通貨ペア)は、ギャップダウンでスタートし、そのあとはヘッドラインに振り回され、乱高下する展開。

【参考記事】

●土曜日の会合でギリシャ支援延長ならず! ギリシャ破綻なら、ユーロ相場はどう動く?

●ギリシャが資本規制導入、銀行は休業! 週明けの為替はユーロ全面安+円全面高!

●ギリシャ国民投票は驚きの「ノー」! 危機的状況だが、ユーロ下落も案外平穏?

●ギリシャ支援はまたしても合意ならず…。信用失墜でEU側は新たな条件を要求!

しかし、急騰する局面はあるものの、以前のコラムどおり、ユーロ/円は、140円台が想定以上に重くのしかかり、上値は限定的。

【参考記事】

●ギリシャ国民投票が緊縮財政賛成でもユーロの反発が期待できない理由とは?(7月2日、西原宏一)

(出所:米国FXCM)

今週(7月13日~)もギリシャ協議の「合意」という文字が駆け巡ったあと、ユーロ/円は一時的に、137.80円まで急騰しましたが、待ち構えていた市場参加者のユーロ売りにぶつかり、あっという間に136円台に押し戻される展開。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/円 1時間足)

ギリシャ問題が収束したことによって、ファンディング通貨(※)としてのユーロという役割に戻りつつあることが、ユーロ安の最大の要因。

(※編集部注:「ファンディング通貨」とは資金調達通貨のこと。金利の低い通貨で資金を調達し、金利の高い通貨に交換し、高金利で運用することで利ざやを稼ぐキャリートレードで用いられる)

■機関投資家のリパトリがユーロ/円の上値を重くしている

加えて、もうひとつが日本株のパフォーマンスの良さ。

機関投資家の友人に聞いたところによると、今年(2015年)に入って、ポートフォリオの中の日本株の収益力が際立っているとのこと。

独DAXを筆頭に欧州株絡みのパフォーマンスも悪くはないのですが、今回のようにギリシャ問題が紛糾し、Grexit懸念が出てくると、為替でのヘッジ(※)を考慮せざるを得ないということになります。

(※編集部注:欧州株を単純に買うだけでなく、同時にユーロ売りを行って、ユーロ安に対するヘッジをかけようとすることを指している)

こうした状況下のもとでは、欧州への投資より、許される許容範囲の中で、日本株への配分を増やすほうが効率が良いということになります。

こうしたリパトリエーション(本国への資金還流)フローはユーロ/円の売りとなります。ユーロ/円の上値が重くなっている要因のひとつは、こうした機関投資家のリパトリエーションフローもあると言われています。

■ユーロ/円は130円方向に続落する可能性が濃厚

そして、ユーロ/円の日足チャートをチェックすると、2015年4月14日安値126.08円と6月9日高値141.03円の上昇幅の50%戻しの133円台ミドルがサポートとなっています。

(出所:米国FXCM)

しかし、ECB(欧州中央銀行)トレードの復活と、前述の本邦勢のリパトリエーションの動きを加味すると、ユーロ/円の上値は限定的。よって、ユーロ円は130円方向に続落することが濃厚。

【参考記事】

●ドル/円は125円到達も調整は長引きそう。中国株下落でなぜユーロは上昇するのか?(6月4日、西原宏一)

中期的には、2015年4月14日安値126.08円に向けて下落するのではないでしょうか?

上値のメドが140円から138円へと下がり、下落余地が拡大しているユーロ/円の動向に注目です。

【ザイFX!編集部からのお知らせ】

ザイFX!で人気の西原宏一さんと、ザイFX!編集部がお届けする有料メルマガ、それが「トレード戦略指令!(月額:6600円・税込)」です。

「トレード戦略指令!」は10日間の無料体験期間がありますので、初心者にもわかりやすいタイムリーな為替予想をはじめ、実践的な売買アドバイスやチャートによる相場分析などを、ぜひ体験してください。

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)