■まるで「緩和戦争」、日銀にも厳しい視線

中銀ラッシュが続いている。

先週(1月15日)のスイス中銀(SNB)による唐突な決定に続き、カナダ中銀(BOC)は一昨日、1月21日(水)に予想外の利下げを決定、ECB(欧州中央銀行)は昨日(1月22日)、QE(量的緩和策)に踏み切った。

【参考記事】

●ユーロ/スイスフランが約3800pips大暴落! スイス中銀が防衛ラインの撤廃を発表!

●通貨安戦争からスイス脱落、カナダ参戦! ECBのQEが予想どおりならユーロ反発も(西原宏一)

日銀はさすがに今回動くわけにはいかなかったが、さらなる緩和含みで「通貨戦争」のみならず、「緩和戦争」の様相を呈している。

もっとも、スイス中銀の行動は、従来の政策の限界を示し、中銀として事実上の敗北を意味するもの。ゆえに、マーケットは早くも次の「限界」を探しているところで、以前のスイスと同様の政策(ユーロペッグ制)を取っているデンマークがもっとも標的になりやすいが、日銀にも厳しい視線が注がれる。

【デンマークに関する参考記事】

●プライスが消えた…。現役インターバンクディーラーが語ったスイスショックの瞬間

今回の日銀会合後、日銀総裁の黒田さんの記者会見は、今まででもっとも歯切れの悪い内容だったと思う。

肝心のインフレターゲットの2%にはこだわったものの、期間の2年に関する解釈は、まるで老獪な政治家のような口調に終始した上、インフレターゲットの達成が原油価格次第というような「言い訳」も聞かれた。

いずれにせよ、いわゆるアベノミクスの3本の矢のうち、もっとも成功したと思われる金融緩和の効果さえ、剥落してくる可能性があるというのだから、マーケットが疑心暗鬼を深めていくのも自明の理だ。

■ECBの量的緩和が円安の効果を剥落させる可能性も

日銀の異次元緩和が2回あったにもかかわらず、インフレターゲットを達成していない原因は単純ではないが、原油価格の下落が、黒田さんが強調するほど大きな原因の1つであることは間違いない。

ただし、それ以上、あるいはそれを相殺するような形で円安がプラス効果として働いてきたことも事実。そして、これが量的緩和の直接の結果として、今まで評価されてきた。

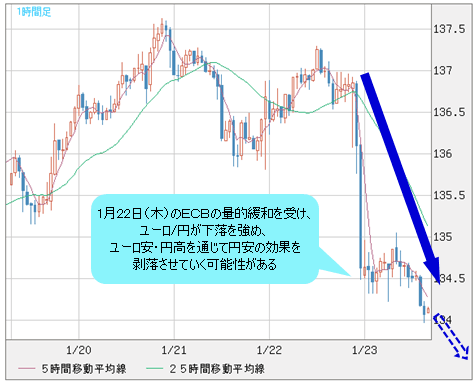

ところが、今回のECBの量的緩和を受け、ユーロ/円が下落を強め、ユーロ安・円高を通じて、円安の効果を剥落させていく可能性がある。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/円 1時間足)

日銀の目標がまだ達成されていないうちに、意図して誘導してきた数少ない手段(円安を通じて輸入物価の上昇を図る)が失われていくと、目標達成がさらに遠のくリスクがある。実際、記者会見ではこのような質問が出されていた。

■ユーロ/円のベアトレンドはまだ始まったばかり

結論から言うと、こういった懸念はもっともだと思う。ECBも量的緩和を加えてきた以上、一本調子に円安は進みにくく、前回のコラムにて指摘したように、基本的にユーロ/円は長いベア(下落)トレンドを展開していく公算が高い。

【参考記事】

●9.11に匹敵する衝撃の「スイスショック」!円相場がその二の舞となる可能性も!?(2015年1月26日、陳満咲杜)

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/円 日足)

昨年(2014年)の高値149.51円を起点とした下落は、スピード調整ではなく、本格的な反落波と見なすべきで、これからリバウンドがあっても、ベアトレンドは修正できない見通しだ。

ユーロ安にいったん転換されると、反落波の周期は比較的長くなる傾向がある。2012年安値の94.10円を起点としたユーロの大型上昇波は、長く続いてきただけに、目下のユーロ安は、レベル的にはまだ始まったばかりとみるべきであろう。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/円 月足)

■ECBのQEをもって、一本調子の円安は終わった

2014年年末の150円の節目手前への接近は、言ってみればオーバーボートの極みで、足元まで急速に修正されたものの、ユーロ安・円高トレンドの終焉にはほど遠い。ゆえに、ECBのQEをもって、一本調子の円安が終わったとみるべきだろう。

反面、2014年高値から反転してきたユーロ/円のチャートから考えて、ECBのQEがユーロを反転させたのではなく、むしろ、ユーロ安がかなり進行してきたあとに、昨日(1月22日)のECBの量的緩和を迎えたというイメージではある。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/円 日足)

それは他ならぬ、ユーロ高・円安がオーバーしたことに対する反動が先行していたことの証左であり、またQE観測を含めた緒要素の総合作用とみるべきだろう。もちろん、事前予想できなかったスイスショックもユーロ売りを加速させた側面が大きかった。

■ユーロ/円は128.35円まで下落の可能性も

前回のコラムで記していたように、ECBの量的緩和をもってユーロのターゲットを下方修正すべきだ。早ければ、ユーロ/米ドルの年内パリティ(1ユーロ=1米ドル)も視野に入るから、ユーロ/円も相当な下値余地を覚悟すべきだ。

【参考記事】

●9.11に匹敵する衝撃の「スイスショック」!円相場がその二の舞となる可能性も!?(2015年1月26日、陳満咲杜)

最もポビュラーな測り方として、2012年安値を起点とした全上昇幅の38.2%押しの位置、すなわち、128.35円は最短目標として視野に収められるだろう。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/円 月足)

ただし、一直線な打診は想定していないし、また難しいだろう。

■ユーロ/米ドルの下落が正常範囲に留まっている理由は?

何しろ、ユーロ/米ドルの下落が一本調子になるとは想定しにくいからだ。注意すべきなのは今回のECBの量的緩和を受け、ユーロは昨日(1月22日)大きく下落したものの、値幅としては正常な範囲に留まっているということだ。

目先売り圧力が強く、近々1.12ドルの節目前後の安値をトライする余地はあるものの、それ以上の急落はいったん回避できるのでは…とみる。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/米ドル 週足)

なぜなら、今回のECBの決定は、この前のスイス中銀の決定と違うのはもちろん、昨年(2014年)の日銀の追加緩和とも違っていたことが大きなヒントを与えてくれている。

スイス中銀の行動は論外だったとしても、日銀の追加緩和は典型的サプライズだったのに対して、今回のECBの決定はサプライズではなかった。

ECBが早晩QEに踏み切るといったコンセンサスが市場を支配し、2014年5月から、ユーロ/米ドルはほぼ一本調子に下げてきた。直前には、フランス大統領やECB内部からのリークもしっかり外部に漏れてきた上、政策の有無ではなく、規模も大まかに伝わり、マーケットにとっては既定路線を走っているようなものだった。

だから、いくらQEとはいえ、目先ユーロの下値余地は「意外」にも大きくないことを、注意すべきポイントとして記しておきたい。

とはいえ、今週は1月25日(日)にギリシャで総選挙もある。ユーロの波乱は続く以上、安易な安値拾いも避けたい。ユーロ/円は落ち着くまでは、いったん130円の節目割れもあり得ることも併記しておきたい。市況はいかに。

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)