この記事は、2017年末に公開した仮想通貨の税金に関する簡易版の記事です。詳細な情報を盛り込んだ最新記事は、以下の【参考コンテンツ】でチェックしてください

【参考コンテンツ】

●ビットコイン/仮想通貨の確定申告総まとめ。税金はいくら? 簡単に計算できるツールは?

■「億り人(おくりびと)」でなくても納税の義務はある

わずか1年の間に20倍以上の値上がりを見せたビットコイン(BTC)。改正資金決済法が施行され、取扱い業者も登録制となった今年(2017年)、満を持してビットコインなどの仮想通貨への投資を始めたという人も多いのではないでしょうか?

【参考記事】

●ザイFX!で2017年を振り返ろう!(6)暴君ビットコイン、天を衝く上昇相場を演出!

(リアルタイムチャートはこちら → FXチャート&レート:ビットコイン/円 週足)

仮に、2017年1月に1ビットコインを10万円で購入していたとして、12月に200万円になったところで売却していたとすると、それだけで190万円の利益ということになります。

2017年、ビットコインなどに投資して、何百万円、何千万円、何億円もの利益が出た人が、実は結構いたとしても不思議はありません。億単位で稼いだ人のことを「億り人(おくりびと)」なんて呼ぶ造語もあるようですが、意外とたくさんいたりして…「億り人」。

もっとも「億り人」でなくても、ビットコインなどの仮想通貨取引で利益が出た人は、サラリーマン(会社員)でも学生でも主婦(夫)でも自営業でも自由業でも確定申告を行い、納税する義務があります。

実際は、仮想通貨取引による利益が、会社員なら20万円以下、主婦(夫)や学生などの被扶養者なら38万円以下など納税しなくてよいケースもあるのですが(※)、仮想通貨取引で儲かった人は確定申告を行って、納税する義務があるのが大原則と覚えておいてください。

(※これはザックリとした説明です。より正確な説明は本記事の最後の方をご覧ください)

■所得金額が高額なほど納税額も上がる方式

そして、仮想通貨取引で出た利益に対する税率は一定ではなく、その他の所得と合算し、その合計額に応じて税率が異なってきます。この税率というのが、合計した所得金額が高額であるほど高い税率がかかるしくみになっており、人によっては、ものすごい納税額になる可能性も…。

これまで確定申告になじみがなく、よくわからない…どうしよう…と思いあぐねている人もいるかもしれませんが、仮想通貨取引所を運営する業者や勤め先の会社が何かしらの納税手続きをしてくれるということはありません。自分で確定申告しなければ、誰もやってくれないのです。

株式取引では、証券会社に口座を開設する際、特定口座の源泉徴収ありというプランが用意されていて、確定申告不要で納税を済ませることもできますが、仮想通貨に関してはそんなものはありません。

気づいたら脱税してしまっていました…なんてシャレになりませんので、そうならないように気をつけてください。

【参考記事】

●FXで8億円稼いだ主婦…池辺雪子さんのトレード手法(1)~合計利益は4億円ではなく、8億円!!~

以下に、ここまでお伝えした内容を「『仮想通貨取引の税金』のポイント」として、3点にまとめました。

「仮想通貨取引の税金」のポイント

| ・ 利益が出たら確定申告は必要 |

| …金額面に一定の条件はあるが、基本的に仮想通貨取引で利益が出たら確定申告は必要 |

| ・ 他の所得と合算して納税額を算出 |

| …仮想通貨取引で出た利益に対する納税額は他の所得と合算して算出され、税率は所得が高いほど高くなる |

| ・自分で申告しないと誰も納税手続きをしてくれない |

| …確定申告は取引所や勤め先の会社がやってくれるものではなく、自分で行う必要がある |

ポイントを押さえたら、次は国税庁から発表された情報を交えながら、もう少し詳しい内容を確認していきたいと思います。

■ビットコインから生じた利益は「雑所得」で「総合課税」

ビットコインなどの仮想通貨取引から生じた利益に対する税金がどうなっているのか? 具体的なことが国税庁から発表されたのは、実は2017年12月に入ってからでした。

それまではタックスアンサーにて、「ビットコインを使用することで生じた利益は、所得税の対象となる」ことと、「ビットコインを使用することで生じる損益は、原則雑所得に区分される」ということは明らかにされていましたが、それが具体的にどういうことなのかは、わからなかったのです。

それが12月に入り、「仮想通貨に関する所得の計算方法等について(情報)」というQ&A方式の文書が発表され、ある程度、具体的なことがわかってきました。

まず、前提として押さえておきたいのは、ビットコインなどの仮想通貨取引から生じた利益は「雑所得」として扱われ、「総合課税」の対象になるという点です。

所得税算出の大元となる「所得」は、その性質ごとに、利子所得、配当所得、事業所得、不動産所得、給与所得、退職所得、譲渡所得、山林所得、一時所得、雑所得の10種類に分類されるのですが、ビットコインなどの仮想通貨取引から生じた利益は、このうち「雑所得」に分類されます。

「雑所得」とは、他の9種類のどこにも該当しない所得のこと。余談ですが、FX(外国為替証拠金取引)やCFD、バイナリーオプション、日経225先物の取引などから生じた利益も所得の種類としては、同じ「雑所得」に分類されます。

10種類ある「所得」の分類

| No. | 所得の種類 | 内容 |

| 1 | 利子所得 | 預貯金などの利子による所得 |

| 2 | 配当所得 | 株式の配当などによる所得 |

| 3 | 不動産所得 | 土地や建物などの不動産の貸付による所得 |

| 4 | 事業所得 | 事業から生じる所得 |

| 5 | 給与所得 | 勤務先から受取る給与や賞与による所得 |

| 6 | 退職所得 | 勤務先から受取る退職手当などによる所得 |

| 7 | 山林所得 | 山林を伐採して譲渡したりすることで生じる所得 |

| 8 | 譲渡所得 | 土地、建物、ゴルフ会員権などの資産を譲渡することで生じる所得 |

| 9 | 一時所得 | 懸賞や福引の賞金品、競馬の払戻金などによる所得 |

| 10 | 雑所得 | 1~9のいずれにも該当しない所得 |

※国税庁のウェブサイト「タックスアンサー>所得税>所得の種類と課税のしくみ>No.1300 所得の区分のあらまし」を参考にザイFX!編集部が作成

■ひぇ~! 「総合課税」では5%~45%の税率が課せられる

また、所得税の課税方法には、大きく分けて「総合課税」と「分離課税」という制度がありますが、仮想通貨取引などから生じた雑所得には、「総合課税」が適用されることになります。

簡単にお伝えすると、総合課税とは、所定の他の所得と合算して課税する制度であり、分離課税とは、他の所得と合算せずに分けて課税する制度です。

<総合課税と分離課税>

・ 総合課税とは?

…所定の他の所得と合算して課税する制度

・ 分離課税とは?

…他の所得と合算せずに分けて課税する制度

総合課税の税率は以下のとおり、5%~45%(※)の7段階になっています。これは累進課税といって、冒頭で少し触れたとおり、所得が高ければ高いほど税率が引き上げられる方式になっているからです。

(※平成25年から平成49年の期間は、2.1%の復興特別所得税がさらに加算される)

それにしても、課税所得が4000万円超だと税率は45%という、ものスゴい値です。住民税を加えると50%を超えます。

※国税庁のタックスアンサー「No.2260 所得税の税率」を参考に、ザイFX!編集部が作成

■FXや日経225先物との損益通算不可&繰越控除もない

先ほど「余談ですが…」とお伝えしたFXや日経225先物などは、同じ雑所得でも「分離課税」、分離課税の中の「申告分離課税」という制度が適用され、税率も一律20%(所得税15%・住民税5%)(※)で固定されています。

(※平成25年から平成49年の期間は、2.1%の復興特別所得税が加算され、20.315%となっている)

決められた制度なので、今ここでアレコレ言っても仕方ないのかもしれませんが、FXや日経225先物などに適用される申告分離課税に比べると、仮想通貨の税制はたくさん儲けた人ほど不利な制度ですよね…。

【参考記事】

●FXの確定申告にも「マイナンバー」必須!負けた人ほど申告を!? FXの税金総まとめ!

ついでにお伝えすると、FXや日経225先物などで利用できる「繰越控除」(※)は、ビットコインをはじめとする仮想通貨取引で生じた雑所得では利用することができません。

また、仮想通貨取引で生じた雑所得は、同じ雑所得内で利益と損失を相殺することは可能ですが、他の種類の所得と「損益通算」(※)することはできません。さらに、詳しい説明は省略しますが、FXや日経225先物などとも「損益通算」することはできませんし、株式などとも「損益通算」することはできません。

(※「繰越控除」とは、損失を3年間繰り越して、翌年以降、利益が出た場合に繰り越した損失と利益を相殺することができる制度。「損益通算」とは、異なる種類の所得間で損益を通算できる制度)

なお、仮想通貨取引には、現物取引のほかFXや先物、信用取引などの証拠金取引もありますが、仮想通貨のFXや先物、信用取引で生じた所得は、取引の形態を問わず総合課税の対象となります。

いくら取引の形態が似ていても、申告分離課税が適用されるFXや日経225先物などとは、根本的に課税制度が異なりますので、ごちゃ混ぜにしないよう気をつけてください。

■ビットコインのまま商品購入に使っても課税される

このほかにも、「仮想通貨に関する所得の計算方法等について(情報)」に掲載されたQ&Aから、気になったものをいくつか挙げておきます。

1つは、通常の仮想通貨取引だけでなく、ビットコインをはじめとする仮想通貨で商品などを購入した場合も課税対象になるということです。

どういうことなのか? 「仮想通貨に関する所得の計算方法等について(情報)」に掲載されている具体例を紹介するとこんな感じ。要は、商品の購入に仮想通貨を使用する時点での商品価格と仮想通貨の取得価格の差額が所得とみなされるということになります。

【例】3月9日に200万円で4ビットコインを購入し、9月28日に15万5000円の商品購入に0.3ビットコイン支払った

【計算式】15万5000円-(200万円÷4BTC)×0.3BTC=5000円

※商品価格-(1BTCあたりの取得価格)×支払いBTC

所得金額 : 5000円

2017年4月から家電大手のビックカメラでビットコイン決済が導入されるなど、昨今、ビットコインで支払いができる店舗なども少しずつ増えているようですが、決済用にビットコインを持っていただけだったとしても、仮想通貨でお買い物をしたことがあるという人は、課税対象になる可能性があるということを忘れないようにしてくださいね。

関連して、同じ仮想通貨を複数回に渡って異なる価格で購入した場合、仮想通貨の取得価格をどうやって計算するか? という点については、「移動平均法または総平均法」と呼ばれる計算式を用いることがアナウンスされています。

具体的な計算式は省略しますが、現実的に、1度しかその仮想通貨を購入したことがないという人よりも、複数回に分けて購入している人の方が多いのではないかと思いますので、いざ、仮想通貨の取得価格を算出するとなった場合は、所定の計算式(移動平均法または総平均法)を用いて算出する必要があります。

また、保有する仮想通貨を使って別の仮想通貨を購入した場合も、別の仮想通貨の購入価格(時価)と保有する仮想通貨の取得価格との差額が所得となり、課税されます。ビットコインでビットコインキャッシュ(BCH)やイーサリアム(ETH)などのアルトコインを購入した場合が、このケースに該当してきそうです。

【参考記事】

●ビットコイン/円が230万円から130万円まで暴落! 急落の要因に3つの可能性

●ビットコインキャッシュの特徴とは?神様も推奨!? ビットコインを超えるかも!

日本円に換金さえしなければ納税義務はないんじゃないか? なんて記者は以前、浅はかにも思っていたのですが、そういうワケにはいかないんですね…。

■ハードフォークでもらったアルトコインはどうなるの?

ところで、2017年は、ビットコインのハードフォークが話題を呼びましたよね? 記憶に残っているところだと、8月に誕生したビットコインキャッシュ(BCH)とか10月に誕生したビットコインゴールド(BTG)あたりでしょうか。

この時、ハードフォーク以前からビットコインを保有していた人には、新たに誕生したアルトコイン(ビットコイン以外の仮想通貨)が自動的に付与されるという、なんとも不思議な事象が起きました(※)。

(※取扱いは各業者の判断に任されていたため、すべての人、またハードフォークによって誕生したすべてのアルトコインに当てはまるワケではない)

ビットコインを持っているだけで、何もせずともハードフォークしたアルトコインがもらえるなんて…! と驚いた人もいたのではないでしょうか?

【参考記事】

●ハードフォーク前倒し!! 新たに誕生したビットコインゴールドがもらえる取引所は?

●ビットコインは、8/1のハードフォーク後に最高値更新! ビットコインキャッシュとは?

では、このように、ハードフォークを受けて自動的に付与されたアルトコインについては、課税関係を考える上で、国税庁ではどのような判断がされているのでしょうか?

「仮想通貨に関する所得の計算方法等について(情報)」によると、ハードフォークによって誕生したアルトコインを取得した場合、取得時点では所得は生じないとされています。

これは、ハードフォークによって分岐した時点では取引相場が存在せず、その時点では価値を有していなかったと考えるからだそう。

ただし、そのアルトコインを売却または使用した時点で所得が生じることになります。その場合、ハードフォークによるアルトコインの取得価格は0円と判断されるため、売却または使用した金額すべてが所得となるようです。

ビットコインキャッシュを見ると、ご覧のとおり、かなり値上がりしていますね。売却しちゃったんだよね…という人は、この判断のとおり、売却で得た利益がまるっと所得とみなされることになります。

(出所:GMOコイン)

ということで、ここまで記者の独断と偏見で気になるところだけをざっとご紹介しましたが、詳細をご覧になりたい人は、国税庁のウェブサイトから、「ホーム>税について調べる>その他法令解釈に関する情報>申告所得税関係目次」と進んで、「仮想通貨に関する所得の計算方法等について(情報)(平成29年12月1日)」をチェックしてみてください。

■会社員は20万円、主婦(夫)や自営業は38万円が目安

そういえば、当記事冒頭では、「ビットコインなどの仮想通貨取引で利益が出た人は、サラリーマン(会社員)でも学生でも主婦(夫)でも自営業でも自由業でも確定申告を行い、納税する義務があります」とお伝えしましたが、具体的にどのくらい儲かっていれば確定申告が必要になるのでしょうか?

参考までに、ここで簡単に確認しておきたいと思います。

そもそも、「確定申告」とは、毎年1月1日から12月31日までの1年間に生じたすべての所得の金額とそれに対する所得税額を計算し、申告期限までに確定申告書を提出して、源泉徴収された税金や予定納税で納めた税金などとの過不足を精算する手続きのことを言います。

納税ばかりでなく、医療費控除や住宅ローン控除で納め過ぎた税金の還付を受ける際にも確定申告が必要です。仮想通貨で一定の利益が出た場合はもちろんですが、その他の理由でも確定申告が必要になる可能性があるという点を覚えておいてください。

たとえば、普段は年末調整ですべての手続きが完了し、あまり確定申告になじみがない会社員の場合は、給与収入以外に20万円を超える所得がある場合、確定申告が必要となります。

仮想通貨で20万円超儲かったという会社員の人は、注意が必要です。2017年のビットコインの動きを思い起こすと、結構いそうですよね…該当する人。

ちなみに、会社員は会社員でも年収2000万円を超える会社員の場合は、仮想通貨取引などで別に所得があろうとなかろうと、そもそも確定申告が必要だったりします。

また、自営業や自由業あるいは、主婦(夫)・学生、家事手伝いなど被扶養者に該当する人は、仮想通貨取引などから生じた所得が38万円を超えると確定申告が必要です。

<確定申告が必要な人の例>

・ 会社員

…給与収入以外に20万円を超える所得がある場合

・ 自営業・自由業/主婦(夫)・学生などの被扶養者

…38万円を超える所得がある場合

代表的な例を元に、かなり簡略化してお伝えしましたが、実際には、利益として上がっている金額から必要経費や各種控除を差っ引いて、一定の所得が残る場合に確定申告を行うという流れになります。

素人が行うには、いったい何がどこまで必要経費として認められるのか? という判断が難しいですし、控除の内容などについても、その人その人の状況によってさまざまです。

このほか、仮想通貨取引が事業所得として認められる場合は、雑所得では使えない制度が使えたりして、場合によっては支払う税金の金額に大きな違いが出る可能性もありそう。

国税庁では、仮想通貨取引で生じた所得は原則雑所得としていますが、事業所得になる可能性があることは認めています。該当する可能性がある人は、確認してみても良いかもしれません。

■必要書類などは早めに確認・準備するのが吉だけども

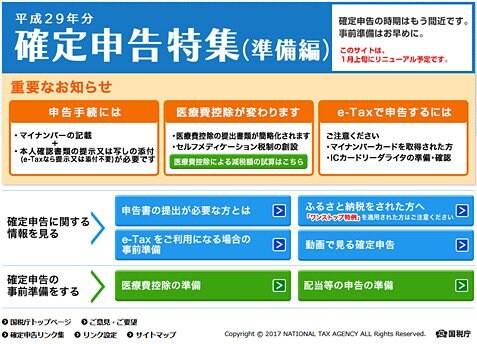

2017年(平成29年)分の確定申告は、2018年2月16日(金)~3月15日(木)までの期間中に行われます。

そして、ビットコインをはじめとする仮想通貨取引などで生じた所得に関する確定申告が本格的に行われるのは、たぶん今回(2017年分)が初めてです。

お伝えしたとおり、「仮想通貨に関する所得の計算方法等について(情報)」が公表されたことで、ある程度、国税庁の基本的な考え方は明らかになりましたが、記載されているもの以外の事例が、いくつも出てきたって不思議はありません。

取引所を提供する仮想通貨交換業者についても、FXなどでいうところの1年間の入出金履歴や損益をまとめた年間取引報告書的なものを用意してくれるのか…?

時期的な問題もあるのか、各業者ともウェブサイトを見る限り、この件については、あまりていねいな解説を見かけなかったので詳しいところまでは調べ切れていませんが、期間別の取引履歴などをまるっとダウンロードできるなど、簡単に確定申告に必要な書類を用意できるしくみを整えてくれるとうれしいですね。

こうした取引所での仮想通貨取引の履歴に加え、商品購入に使用した際の差額なども併せて申告しなければならないということで、本当に各人、そこまできっちりと調べることができるものなのか…? 少々疑問ではありますが、何はともあれ、活発に仮想通貨を利用している人ほど、確定申告へ向けた対応は早めに行うようにしておきたいところです。

ザイFX!でも、本件に関して何か新しい情報が入りましたら、随時お届けしていきたいと思います。

(ザイFX!編集部・向井友代)

当記事で掲載した内容は、あくまでザイFX!編集部が調査した内容であり、税理士などの専門家が監修を行ったものではありません。少しでも疑問などがある場合は、お近くの税務署や税理士などの専門家へ相談することをおすすめします。

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)