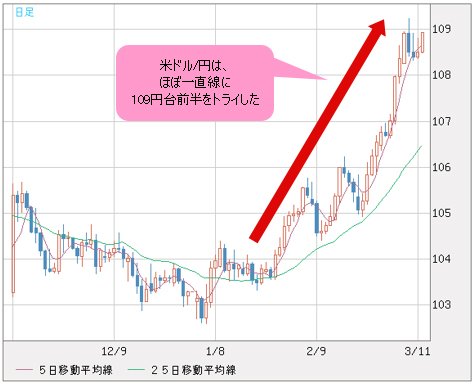

■米ドル/円は、ほぼ一直線に109円台前半をトライ

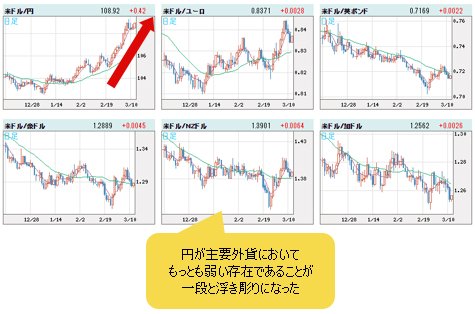

米ドル全体は、一進一退でありながら切り返しの傾向を保っている。同時に円安の進展がもっとも鮮明となり、円が主要外貨においてもっとも弱い存在であることが、一段と浮き彫りになった。

(リアルタイムチャートはこちら → FXチャート&レート:米ドルVS世界の通貨 日足)

米ドル/円は、ほぼ一直線に109円台前半をトライし、市場センチメントを大きく修正させた模様だ。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 日足)

なにしろ、つい最近(2021年2月半ば)まで100円割れ云々の杞憂が予想の主流だったので、円安の進行やそのスピードは、巷ではサプライズだったに違いない。

そのためか、足元、円安予想の方がメインになってきたようだ。100円割れの見通しが一転して120円超えといったように、サプライズを受けた大逆転が見られ、トレンドの後を追う形での理由付け、つまり、ファンダメンタルズ上の解釈もまた、たくさん聞こえてきた。

しかし、そういったトレンドの後を追う形での理由付けが正しいかどうかは問題ではなく、役に立つかどうかが問われるはずだ。

まったくの私見となるが、円高の可能性が主張された時と同じく、トレンドに沿った形のファンダメンタルズ上の解釈は、いくらでも都合よく引き出せるものだから、あまり役に立たない。

さらに、ファンダメンタルズ自体や相場自体のセンチメントも絶えず変動しているから、整然と論理展開できる方の言い分ほどあまり信用できない、というか生き物である相場の実態を語れない。

つまるところ、相場は、そもそも巷の理屈のとおりに動かないものであり、それを悟ることができなければ相場についていけないのだ。

■しばらくは円安がメイントレンドとして続くだろう

円安進行の実態は、相場の内部構造に基づいた説明が一番あてになる、というか相場の「本音」に近いと思われる。

円安の進行と可能性は、昨年(2020年)のコロナショックにて検証、また証明されてきただけに、むしろ当然の成り行きで、今さらファンダメンタルズから説明しなくても、ぜんぜん問題はないはずだ。

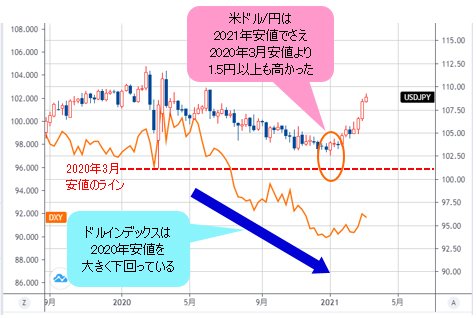

筆者が繰り返し指摘してきたように、主要外貨のうち、米ドル/円だけが昨年(2020年)のコロナショック時の安値を下回れずにいた。

米ドル全体(ドルインデックス)が、昨年(2020年)3月安値(コロナショック時の安値)を割り込み、また、大きく下回っていく中、米ドル/円における2021年年初の安値は102円台後半に留まり、コロナショック時の安値101.19円から1.5円以上も距離があった。

(出所:TradingView)

よって、ドルインデックスの反転が見られると、今度は米ドル/円がリード役となって米ドルを引っ張っていく、つまり、米ドル高・円安のトレンドを推進していくのも当然の成り行きだ。ヘタなファンダメンタルズ上の理由付けは要らないほどシンプルな構造だと思う。

ゆえに、一見して円安の「行きすぎ」とさえ思われる足元の状況は、実はかなり蓋然性が高く、しばらくはメイントレンドとしての円安が維持され、また、推進されていくだろう。

■より本格的な円安の進行は、むしろこれから

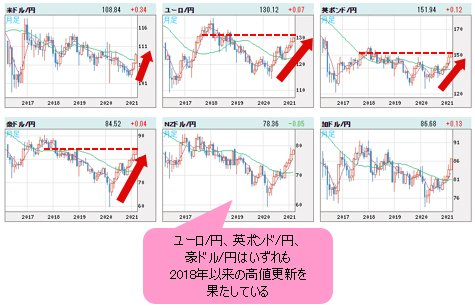

主要クロス円(米ドル以外の通貨と円との通貨ペア)のうち、ユーロ/円は2018年11月以来の高値更新を果たし、英ポンド/円は2018年4月以来、豪ドル/円は2018年2月以来の高値をそれぞれ更新している。

だから、昨年(2020年)11月あたりからの円安のトレンドが、ほぼ一本調子に進んできたことにも大して違和感を覚えない。

(リアルタイムチャートはこちら → FXチャート&レート:世界の通貨VS円 月足)

なにしろ、ドルインデックスが大きく下がっていく過程において、クロス円における円安は外貨高に主導され、ドルインデックスが反発してくると、今度は米ドル/円のリードで円安のスピードが速められた。そうして次から次へと主要レジスタンスゾーンのブレイクを果たしただけに、円安はすでに新たな段階に入っており、安易な逆戻りはないと思う。

ゆえに、主要クロス円を含め、米ドル/円をメインとした円安のトレンドを今後2、3年の単位でフォローしないといけない。

目先の一本調子な円安の進行で、確かに「行きすぎ」を感じる市場参加者は多いかもしれないが、より長いスパンで見れば、今もなお初歩段階にすぎず、より本格的な円安の進行は、むしろこれからだと思う。

■2024年まで米ドル高・円安が進行する可能性も

米ドル/円は、目先、重要なレジスタンスゾーンをトライしている。それは他ならぬ、2015年高値から形成されてきた保ち合いにおけるレジスタンスゾーンである。

(出所:TradingView)

さらなる上放れがあれば、2015年からの大型保ち合いがやっと終焉となり、新たな強い上昇トレンドに入る、と示唆してくるだろう。

この場合は、2011年年末~2015年夏場までのように、3年以上の強い円安のトレンドが見られる可能性も高く、2021年年初来からすでに強い変動に入ったと考えれば、2024年まで米ドル高・円安が進行することもあり得る。

■米ドル/円の一段高を有力視。メイントレンドは保たれる

当然のように、米ドル/円の大相場は、米ドル全体の上昇なく単独で形成されることはない。

米ドル全体の話でも、既述のように巷のセンチメントが当たらない可能性が高い。

一般的に、コロナショックでFRB(米連邦準備制度理事会)が史上最大規模のQE(量的緩和)を行い、米政府も前代未聞の財政出動を行ってきたから、米ドルのバラ撒きが問題視され、米ドル安の進行を予想する声が圧倒的に多いが、そうならない可能性の方が高いだろう。

この話については、以前、本コラムですでに詳しく説明しているため、ここでは詳しく触れないが、肝心なのは、市場センチメントがあんなに米ドルの先安観に傾いたにもかかわらず、ドルインデックスは2018年安値の割り込みを回避し、目先、限定的ではあるものの切り返しを展開してきたという事実である。

(出所:TradingView)

要するに、市場の「合意」とかけ離れればかけ離れるほど、相場の値動きが相場の内部構造を示唆してくれるものなのだ。この場合、巷のセンチメントに流されず、相場の内部構造を直視すれば、おのずとこれからの流れが見えてくる。

結論から申し上げると、ドルインデックスの切り返しは「ホンモノ」で、2018年安値を割り込むリスクが大きく後退している以上、米ドル全体の切り返しは、しばらく続くと見る。

だからこそ、米ドル/円の一段高を有力視したい。主要クロス円におけるスピード調整があってもおかしくないが、メイントレンドとしての外貨高・円安は保たれるだろう。

このあたりの検証は、また次回。市況はいかに。

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)