米CPIで大きく動く可能性があるため、ポジション管理には気を付けた方がいい

今週(12月12日~)は、今年(2022年)最後の重要イベントがある週になります。

12月13日(火)は米CPI(消費者物価指数)、12月14日(水)はFOMC(米連邦公開市場委員会)、12月15日(木)はスイスや英国やユーロ圏の金融政策会合があります。

米CPIは、インフレがピークアウトしていることから、前回よりも低い数字が予想されています。

ただ、12月9日(金)に発表された米PPI(生産者物価指数)は予想値よりも高かったこともあり、米CPIもまだ高止まりしている可能性もあります。

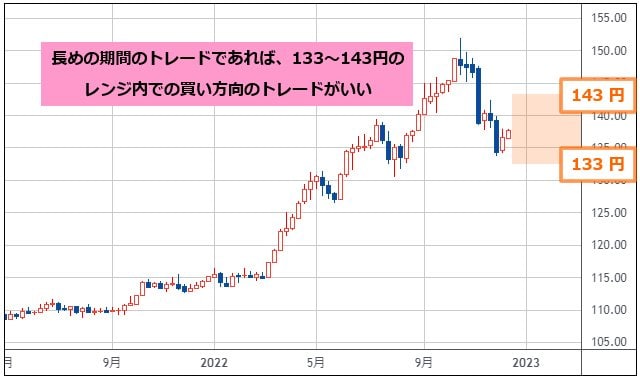

11月10日(木)に発表された前回の米CPIでは、米ドル/円は1日で約6.4円も動いています。

(出所:TradingView)

145円のサポートを割れたことで下げが加速したことも理由に挙げられますが、ただ、市場のテーマがインフレであり、米CPIでは大きく動く可能性があるため、ポジション管理には気を付けた方がいいと思います。

パウエルFRB議長の会見では、現在の金融市場の動きを修正するためにタカ派な発言が出てきやすそう

FOMCで注目されるのは、利上げ幅やターミナルレート(利上げの最終地点)などになります。

利上げ幅に関しては0.50%の可能性が高いと思いますが、これは米CPIの数字次第で変わってくると思います。

そして、ターミナルレートに関しては、5%を超える水準まで引き上げられると思います。

どこまで引き上げてくるかにもよりますが、来年(2023年)2月のFOMCでも0.50%の利上げの可能性は出てくるのではないかと思います。

現在の金融市場の動きは米ドル安で、米長期金利(米10年債利回り)は軟調に推移しているため、すでに来年後半以降の利下げの可能性やリセッションを織り込み始めているような動きです。

そのため、パウエルFRB(米連邦準備制度理事会)議長の会見では、それを修正するためにタカ派な発言が出てきやすいように思います。

現在の金融市場の動きは、すでに来年後半以降の利下げの可能性やリセッションを織り込み始めているような動きだ。そのため、パウエルFRB議長の会見では、それを修正するためにタカ派な発言が出てきやすいのではないか (C)Bloomberg/Getty Images News

★ザイFX!で人気のバカラ村さんの有料メルマガ「バカラ村のFXトレード日報!」では、実践的な売買アドバイスや相場分析などを、メルマガで配信!メルマガ登録後10日間無料です。

今週は米CPIとFOMC次第だが、長めの期間であれば、133~143円のレンジ内での買い方向のトレードがいい

米長期金利は3.40%台まで下がりましたが、いつ反発してもいいような水準だと思います。

(出所:TradingView)

相関性のある米ドル/円も買いでいいと思いますが、今週は米CPIとFOMCがあるため、乱高下が予想され、それを見てからでもいいのではないかと思います。

そして12月15日(木)の金融政策会合が終われば、クリスマスモードで動きもなくなってくると思います。

FOMCの内容にもよりますが、基本的には年末が近いため強いトレンドは期待できないように思います。

週足からは10円幅のレンジがしばらく続くと考えてきましたが、その水準は133~143円のレンジになる可能性がありそうです。

【※関連記事はこちら!】

⇒米ドル/円は137円台半ばで買って、139円台で手仕舞う方針。137円を割れれば、いったん切って135円台で買い直し。利上げペース鈍化観測での米ドル安は、いつまでも続かない(11月29日、バカラ村)

⇒米ドル/円は、押し目買い方向をメインにしたレンジトレードを継続。145円にはレジスタンスもあり、上がれば利食いがいい。FRBメンバーの意見が分かれ、米ドルも上下を繰り返している(11月22日、バカラ村)

⇒米ドル/円はレンジトレード。145円を下抜けて弱い形だが、0.50%利上げの可能性から、下がり続けるのも考えにくい。基本的には買い方向だが、143.50円や145円がレジスタンスに(11月15日、バカラ村)

今週は米CPIとFOMC次第になりますが、長めの期間のトレードであれば、133~143円のレンジ内での買い方向のトレードがいいのではないかと思います。

(出所:TradingView)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)