米ドル/円は156円台が明らかにメインレジスタンスと化しつつ

あり、早期突破できなければ次第にトレンドが反転か

2025年年初から1月31日(金)の執筆中の現時点までの米ドル/円の値動きは、158.89円~153.72円と限定的であったものの、ヒントも示唆してくれたと思う。

なにしろ、日銀の利上げを通過、トランプ政権の正式発足、またFOMC(米連邦公開市場委員会)の金利据え置きなどファンダメンタルズを織り込んだ結果なので、米ドルの頭の重い構造を証左しているとみる。

既述のように、そもそも今年(2025年)の年明けまで続いていた米ドル買いの受け皿は、主にカナダドルなどの外貨に集中し、円は「蚊帳の外」に置かれていた。ゆえに、日銀の利上げがあっても波乱はなく、懸念された「裏切りの円売り」もなかった。

しかし、日足を観察すればわかるように、156円台は明らかにメインレジスタンスと化しつつあり、ここから早期突破できなければ、米ドル/円のトレンドが次第に反転し、下値余地が拡大すると思われる。

(出所:TradingView)

ドルインデックスは108~108台半ばのレジスタンスゾーンが

鮮明化しつつあり、早期突破できない限り一段と反落するだろう

もっとも、米ドル全体(ドルインデックス)自体も頭の重い構造を示している。下のチャートを見ればわかるように、ドルインデックスは1月半ば(13日)にて110の節目をトライしたものの、その後は反落してきた。その上、いったん106台後半を打診した。

足元まで反発しているが、108の節目~108台半ばのレジスタンスゾーンが鮮明化しつつあり、ここから早期突破できない限り、ドルインデックスが一段と反落することを想定しやすい。

米10年物国債利回りの低下も鮮明になり、米ドル/円の一段高というシナリオを描けなくなってきた

米10年物国債利回り(米長期金利)の低下も鮮明になってきた。いったん4.8%をトライしたものの、昨日(2025年1月30日)4.486%まで低下、日足では「三尊天井」を形成した可能性があり、4.66%以上が明らかにレジスタンスゾーンと化している。

(出所:TradingView)

言ってみれば、日銀の利上げなどの重要なイベントを通過したからこそ、総合的な判断として米ドルの頭打ちを判断できるのではないだろうか。為替は米ドル次第、そして米ドルは米長期金利次第なので、米ドル/円の一段高というシナリオを描けなくなってきたと言える。

トランプ大統領の主張の多くは米ドルの信頼を損ない、米赤字を

膨らませていくだろう

トランプ氏が米大統領に再登板してから、想定されたほどの混乱がなかったとはいえ、既述のように、トランプ氏の主張の多くは過激であり、また互いに矛盾しながら、総じて米ドルの信頼を損ない、米赤字を膨らませていくものと見られる。

米長期金利のトップアウトが観察されたのも、米赤字構造にマーケットが焦点を当てつつあることの証明なのではないかと思う。

今月(1月)FRB(米連邦準備制度理事会)が金利据え置きを決定した後、トランプ氏はSNSにてFRBを公然と批判し、中央銀行の独立性に脅威を与えたことも米ドルの信頼を大きく棄損する行為だとみる。

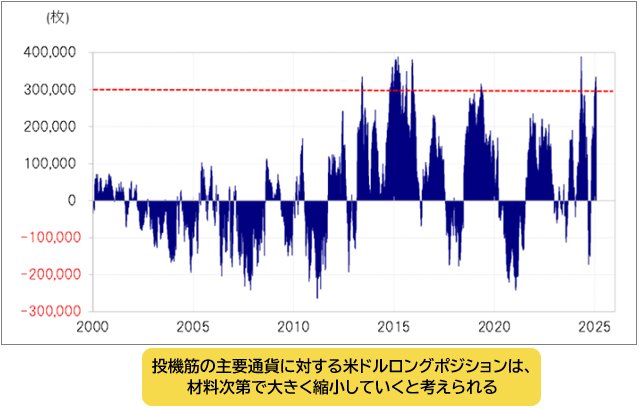

米共和党政権が上下議院の両方を支配しているだけに、トランプ氏の「やり放題」が阻止されない恐れも大きく、米ドル買い一辺倒の状況がしだいに疑問視されるだろう。米ドルロングポジションが大きく積み上げられて、これ以上伸びる余地が限られる中、これから材料次第で大きく削減されていくと推測できる。

(※筆者提供)

トランプ氏の2回目の政権の発足自体が、為替市場の流れを修正するきっかけになることが十分あり得るというのが筆者の主張であった。トランプ政権がまだ始まったばかりとはいえ、為替市場の動きはシナリオどおりの展開となり、これからその基調を強めていくと思う。

となると、米ドル/円のトップアウトが、大きなサイクルの視点において、すでに昨年(2024年)高値をもって達成され、昨年9月安値から今年1月高値までの急騰をあくまで調整子波とみる、という視点が正解になる確率は高い。

言ってみれば、昨年(2024年)のトップアウトは長い米ドルの上昇スパン(2011年の米ドル/円の史上最安値~)の終点であっただけに、トップアウトした後でも、メイントレンドが一気に修正されるのではなく、往々にして今見られているように、下落トレンドに対する激しい修正(切り返し)がみられることが多い。

(出所:TradingView)

また激しい切り返しの発生に伴い、ファンダメンタルズも米ドル高の方向として解釈されやすく、米長期金利が昨年(2024年)9月から急反発してきたように、その解釈自体は往々にしてその場しのぎであっても間違っていたわけではない。

理屈や可能性が、少なくとも米ドルの反騰途中において証明されたわけなので、市場参加者の多くはさらなる米ドル高を想定し、「米ドルを買わざるを得ない」リスク、あるいは「米ドルを待たない恐怖」にさらされやすい雰囲気があったと思う。

これはほかならぬ、エリオット波動論で言うトレンド転換の初期段階の特徴である。だからこそ、米ドルの頭打ちやこれからの米ドルの反落がいっそう有力視される。

換言すれば、猫も杓子もトランプ政権の誕生で米インフレ急騰の可能性を恐れ、米ドルを買わざるを得なかったが、米ドルの限界が露呈されつつある目下では、米ドル買い一辺倒のリスクが改めて浮上してきた。米ドルのロングポジションをこれ以上増やせない上、削減していくしかないかと推測される。

実際、ECB(欧州中央銀行)が昨日(1月30日)想定どおりの利下げを実施しても、またこれから利下げ継続のスタンスを表明しても、ユーロ/米ドルはむしろ下げ止まり、目先1.03ドルの節目の打診さえできていないのが証拠である。

(出所:TradingView)

同じように、英ポンドや豪ドルなど主要外貨対米ドルの底打ちが鮮明化しつつあり、これからさらなる反騰があってもテクニカル上の視点ではむしろ想定されやすいかと思う。

米ドル/円の2月前半の変動レンジは152円~156円と想定、米ドルの戻り売りを基本戦略に!

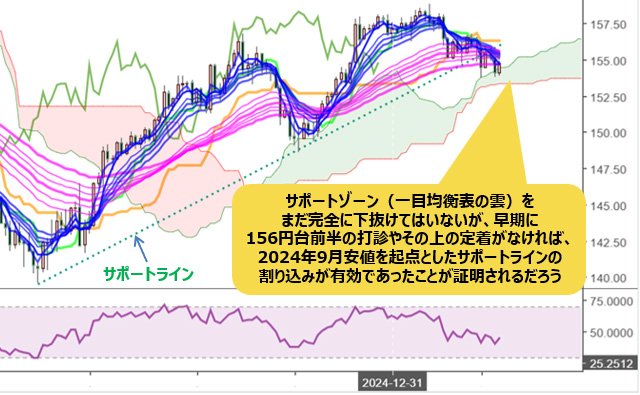

テクニカルの視点では、米ドル/円は昨日(1月30日)終値をもって154円以下で大引けした。日足におけるサポートゾーン(一目均衡表の雲)をまだ完全に下抜けていないとはいえ、これから早期に156円台前半の打診やその上の定着がなければ、2024年9月安値を起点としたサポートラインの割り込みが有効であったことが証明される公算が高い。

(出所:TradingView)

この場合は、GMMAチャートにおける「デットクロス」(短期線グループが長期線グループの下に抜ける)が形成されやすく、昨年(2024年)12月安値を起点とした全下落幅の61.8%戻りの152円台半ばの打診が見られやすいだろう。

来月(2月)前半の変動レンジは152円~156円と想定し、米ドルの戻り売りを基本戦略としたい。

(出所:TradingView)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)