新たな時代「令和」が到来! そして10連休がやってくる

「令和(れいわ)」

本日(4月1日)、新天皇の即位に伴う2019年5月1日(水)からの元号が、「令和」と発表されましたね。新たな時代の幕開けに向けて、国内の祝賀ムードも一層、高まっていきそうです。

そして、多くの方が待ち望んでいると思われるのが、4月27日(土)から5月6日(月)までの10日間にわたる、超大型の連休でしょう。これは、皇太子さまが天皇に即位される5月1日(水)が祝日と決まり(※)、その前後の平日が祝日法に基づいて「国民の休日」扱いになったことによるものです。

(※2019年限りの特別措置。即位礼正殿の儀が行われる10月22日(火)も2019年に限り祝日となる)

祝日法が施行された1948年以降で最長となる今回の10連休中に、旅行や帰省などを計画している方もたくさんいると思いますが、トレーダーにとって気がかりなのは、やはり、「10連休中のマーケットがどうなるのか?」ではないでしょうか。

ザイFX!では先日、10連休中は日本の証券取引所と商品取引所のすべてが10日連続の休業日となり、日経平均が算出されず、大阪取引所の日経225先物も取引できないということをお伝えする記事を公開しました。

しかし、たとえ日本が祝日でも、FXは土曜日と日曜日を除けば、ほぼ24時間、休みなくマーケットが動き続けていることは、多くの方がご存知だと思います。それ以外で取引できないときは、元日(1月1日)と、クリスマス(12月25日)の海外市場ぐらいです。

【※関連記事はこちら!】

⇒FX初心者のための基礎知識入門:FXの取引のしくみ

ですから、10連休とはいえ、4月29日(月)から5月3日(金)までの連続5日間と、週末を挟んで迎える5月6日(月)の祝日も、ほとんどのFX会社で通常どおりに取引できることが見込まれています。普段なら仕事などで思うようにできない日中の時間帯のトレードに、思う存分、取り組めるチャンスと言えるかもしれません。

ゴールデンウィークは円高になりやすいって本当?

ところで、日本の祝日は円高になりやすく、特に祝日が連続するゴールデンウィーク(GW)中は、米ドル/円やクロス円(米ドル以外の通貨と円との通貨ペア)が大きく下落することが多いという話を聞いたことがある方は、少なからずいるのではないでしょうか?

「セル・イン・メイ(Sell in May)」(※)の期間と重なるため、ゴールデンウィークは時期的にリスク回避で円高になりやすかったり、東京勢不在の流動性が低下した時間帯に、海外の投機筋が日本のFXトレーダーの米ドル/円やクロス円の買いポジションを狙い撃ちするトレードを仕掛けることで、急激な円高に見舞われる可能性などが、理由として考えられているようです。でも、本当にゴールデンウィーク中は円高が進むのでしょうか…?

そこで、来るべき10連休を前に、米ドル/円で「ゴールデンウィーク中は円高になりやすい」説を検証してみることにしました。

もし本当なら、ゴールデンウィークまでにポジションを整理しておくなど事前対策ができますし、そうでなくても、何かしらの傾向がつかめれば、トレードに活かすことができるかもしれません。

(※「セル・イン・メイ(Sell in May)」とは、元々は米国株に関する相場格言で「5月に株を売れ」という意味。5月に株が下がりやすい傾向があるためできた言葉。そこから少し意味が転じて、「5月にリスク資産が急落すること自体」を指して使われることがある)

「日本の祝日は円高になりやすい」説は本当か?

過去のゴールデンウィーク中の値動きを検証する前に、そもそも「日本の祝日は円高になりやすい」という見方もあるので、それが本当かどうか、まずはGMOクリック証券が口座開設者向けに提供している1分足のヒストリカルデータ(※)を使って、入手できる2007年以降の祝日の日すべての、米ドル/円の値動きを調べてみました。ここからも、何かしらのヒントが得られるかもしれません。

(※2015年までは旧「FXネオ」、2016年以降は「FXネオ」のデータ。BIDの値を採用。取得できなかったごく一部のデータに関しては、BloombergからEBS(電子ブローキング・システム)の値を取得して補完)

| 人気ランキングNo1! 圧倒的な人気と実力を兼ね備えたFX口座! | ||||

| GMOクリック証券「FXネオ」 ⇛詳細データはこちら | ||||

| 最低取引単位 | 通貨ペア数 | スプレッド | ||

| 米ドル/円 | ユーロ/米ドル | ユーロ/円 | ||

| 1000通貨 | 24ペア | 0.2銭原則固定 (9-27時) |

0.3pips原則固定 (9-27時) |

0.4銭原則固定 (9-27時) |

| ※スプレッドはすべて例外あり。相場状況により、原則固定スプレッドの配信を一時的に休止している場合もあります | ||||

| GMOクリック証券「FXネオ」のおすすめポイント | ||||

| GMOクリック証券の「FXネオ」は、上位水準のスペックと優れた取引環境が多くの投資家に支持されている業界を代表するFX口座。1000通貨単位の取引が可能なので初心者にもおすすめです。機能性、操作性ともに抜群の取引ツールは、Apple Watchにも対応。また、約150種類と国内系の口座としては非常に豊富な銘柄を取り扱っているCFD口座も人気が高く、高機能チャートツール「プラチナチャート」では、両口座の銘柄を表示できます。 | ||||

| GMOクリック証券「FXネオ」の関連記事 | ||||

|

■GMOクリック証券「FXネオ」のメリット・デメリットを解説! スプレッド、スワップポイントなどの他社との比較のほか、キャンペーン情報や口座開設までの時間、必要書類も紹介! ■GMOクリック証券「FXネオ」のおすすめポイントや、「スプレッド」「スワップポイント」「取り扱い通貨ペア数」などをまとめて紹介! |

||||

|

▼GMOクリック証券「FXネオ」▼ |

||||

| ※この表は2026年3月2日時点のデータに自動で更新されているため、本記事の公開時の情報とは異なっている場合があります。最新の情報はザイFX!の「FX会社おすすめ比較」や、GMOクリック証券の公式サイトなどで確認してください | ||||

対象となった日は、2007年以降で178日ありました(2019年3月21日(木)の春分の日まで)。その多くは日本が祝日で、かつFXを取引できた日になりますが、銀行法で国内の金融機関が休業日となる、12月31日から翌年1月3日(ただし1月1日は全市場が休場のため除外)までの期間も調査対象に含めました。

便宜上、東京タイムをその日の取引開始(※)から日本時間15時までとすると、全178日のうち、東京タイム中に円高(米ドル/円が下落)になった日は94回、円安(米ドル/円が上昇)になった日は84回。単純に円高になったか円安になったかを調べた結果では、祝日はやや、円高になった日が多かったものの、どちらかに大きく偏ってはいなかったことがわかります。

サンプル数もそれほど多くないため、統計的な検定を用いて調べてみても、偶然とは考えにくい有意差はありませんでした。

(※GMOクリック証券「FXネオ」の取引開始時刻は、米国が標準時間の期間中は7時、サマータイム期間中は6時。ただし、週明け月曜日の取引開始時刻は通年で7時)

※主なデータ参照元…GMOクリック証券

※米ドル/円レートの小数点第3位を四捨五入して算出

値動き自体を調べると、始値(取引開始時)から終値(日本時間15時時点)までの値幅は、円高のときは平均21銭、円安のときは平均15銭。また、東京タイム中の高値から安値までの変動幅は、円高のときが平均43銭、円安のときが平均34銭でした。

あくまでも平均なので、一概には言えませんが、この結果からは円安のときよりも円高のときの方が、値動きが大きめになりがちな印象を、若干ながら受けます。もしかしたら、このあたりが祝日の日は円高になりやすいというイメージを市場参加者に与えている可能性があるのかもしれません…。

なお、もっとも円高になったのは、多くの方の記憶に新しい、今年、2019年1月3日(木)のフラッシュ・クラッシュのときでした。この日の始値から終値(日本時間15時)までの値幅は1.91円、高値から安値までの変動幅は3.04円。次が2016年のゴールデンウィーク中となる4月29日(金)で、このときは0.77円の円高が進み、高値から安値までの変動幅は1.13円ありました。

【※関連記事はこちら!】

⇒フラッシュ・クラッシュで米ドル/円が暴落! 株の下落を伴えば、100円割れの可能性も!?(1月7日、西原宏一&大橋ひろこ)

⇒フラッシュ・クラッシュの真犯人はトルコリラ!? クラッシュ時もスプレッドが優秀なFX会社は?

⇒フラッシュクラッシュのロスカット等未収金は過去3番目の規模! 25%がくりっく365から発生

円高になっても、3回に1回は値動きが反転!?

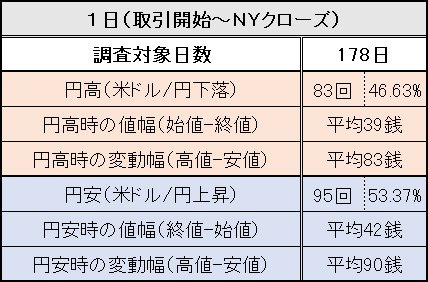

次に、東京タイムだけでなく、日本が祝日だった日の取引開始からその日のNYクローズまでの、まるまる1日の値動きを調べてみると、全178日のうち、円高になった日は83回、円安になった日は95回と、円安になった日の方が多かったという結果になりました。

※主なデータ参照元…GMOクリック証券

※米ドル/円レートの小数点第3位を四捨五入して算出

また、始値(取引開始時)と終値(NYクローズ)の値幅は、円高のときは平均で39銭、円安のときは平均42銭。1日の高値から安値までの変動幅は、円高のときが平均83銭、円安のときは平均90銭となり、1日を通してみると、平均では円高よりも円安のときの方が、若干ですが、値動きが少し大きかったいうことがわかりました。

もう少し掘り下げてみると、東京タイムで円高だった94回中、その日の取引も円高で終えた日は59回(62.77%)で、東京タイムは円高だったけれど、円安で1日の取引を終えた日は35回(37.23%)。およそ3回に1回は、東京タイムでの値動きが否定され、円安に反転していたということがわかりました。

同じように東京タイムで円安だった日を調べてみると、84回中、そのまま円安でその日の取引を終えた日は60回(約71.43%)、東京タイムは円安だったけれど、1日の取引を円高で終えた日は24回(約28.57%)ありました。

※主なデータ参照元…GMOクリック証券

※米ドル/円レートの小数点第3位を四捨五入して算出

円高のときも円安のときも、基本的には東京タイムのトレンドが、そのあとの海外市場でも続く可能性の方が高いですが、そうでない日も一定の割合であるということがわかります。

東京タイムでは円高だったけれど、円安に転じてその日の取引が終了した日の何回かは、東京タイムの流動性の薄い時間帯に、海外の投機筋に日本のFXトレーダーの米ドル/円やクロス円の買いポジションが狙い撃ちされたことも、もしかしたらあったのかもしれません。

そして、日本のFXトレーダーの損失を確定するストップ注文や、強制ロスカットが執行されて、為替レートが下がったあと、投機筋が自らの売りポジションを買い戻して利益確定を行うことによって、海外市場にかけて為替レートがジリジリと上昇していく…。あくまでも記者個人の推測ですが、そんなシナリオも、描けるのではないでしょうか?

週明けの窓開けも考慮してみると…

もう1つ、日本の祝日は月曜日に多いということを踏まえた検証を行ってみます。なぜ、日本の祝日が月曜日に多いのかは、国民の祝日の一部を、特定の週の月曜日に移動させる「ハッピーマンデー制度」が影響しています。2000年からは成人の日(1月第2月曜日)と体育の日(10月第2月曜日)が、2002年からは海の日(7月第3月曜日)と敬老の日(9月第3月曜日)が対象になっています。

月曜日に出現することがあるものと言えば、そう、チャートの「窓」です。これは、前週末のNYクローズ時点の為替レートと、週明け月曜日の取引開始時点の為替レートに差があることで生じる現象です(為替レートが急激に動いたときは、平日の取引時間中にも短い時間軸のチャートで窓が出現することはあります)。

【※関連記事はこちら!】

⇒FX初心者のための基礎知識入門:2本のローソク足の組み合わせ1

⇒FX初心者のための基礎知識入門:酒田五法と複数足2(三川/三空)

週末に為替相場を動かすニュースなどが出た場合、前週末の終値と月曜日の始値に違いが生じる可能性がありますよね。もし、月曜日が祝日で、その日の東京タイム中には為替レートがそれほど動いていなかったとしても、取引開始時に窓を開けていて、前週末と比較すると値動きがあったということも、考えられるからです。

今回(2019年)の10連休では、4月29日と5月6日が月曜日となりますので、それぞれ前の週の終値から離れて取引が始まる可能性だって、あるかもしれません。

【※関連記事はこちら!】

⇒月曜日の窓埋めトレードを狙ってひと儲け! 午前3時からトレードすればニ度オイシイ…!?

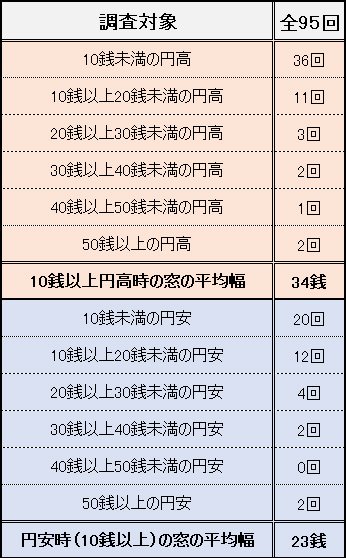

月曜日に祝日があった日と、原則として年初の取引開始日となる1月2日(土日などで休場の場合は翌営業日が対象)も加えると、期間中(2007年~)に調査の対象となった日は95回ありました。

結論を簡単にお伝えすると、その全95回のうち、10銭以上の窓が出現したのは円高方向と円安方向の合計で39回(40.05%)。月曜日で日本が祝日の日の3回に1回以上は、10銭を超える窓が出現するということです。

※主なデータ参照元…GMOクリック証券

※米ドル/円レートの小数点第3位を四捨五入して算出

10銭以上の窓開け39回中、前営業日の終値よりも当日の始値が安い「下窓」を開けた日(=円高)は19回、逆に前営業日の終値よりも当日の始値が高い「上窓」を開けた日(=円安)は20回でした。割合的にもほとんど変わらず、祝日は円高になりやすいという説が、正しいとは言い切れないと思います。

ちなみに、50銭以上の大きめの窓を開けたのは、円高時と円安時で、ともに2回ずつありますが、いずれも今回の検証のメインとなるゴールデンウィーク中に起こったものではありませんでした。一番大きかった窓は、2008年9月15日(月)に開けた2.03円の下窓(円高)です。世界的な金融危機の引き金となった、米投資銀行リーマン・ブラザーズ・ホールディングスの破綻観測が、週末に伝わったことが材料になっていました。

1999年以降のゴールデンウィーク中の値動きは…?

では、ここからは本題となる、過去のゴールデンウィーク中の値動きを見ていきましょう。この検証で使用したのは、サクソバンク証券が提供するダウンロード型取引ツール「Saxo Trader」です。Saxo Traderでは日足チャートをなんと、20年以上前まで遡って見ることができます。ここまで過去の値動きをチェックできるツールがあるのは、おそらくサクソバンク証券だけだと思います。非常に貴重です。

(サクソバンク証券は、一部の通貨ペアを除いて、週明け月曜日の取引開始時刻が午前3時や4時と、めちゃくちゃ早いため、おおむね7時が主流の主要FX会社とは、為替レートのデータがやや異なる可能性はありますが、傾向を掴むことは十分にできると思います)

| 国内最多、150種類以上の通貨ペアを取引可能! | ||||

| サクソバンク証券 ⇛詳細データはこちら | ||||

| サクソバンク証券の主なスペック | ||||

| 最低取引単位 | 通貨ペア数 | スプレッド | ||

| 米ドル/円 | ユーロ/米ドル | ユーロ/円 | ||

| 1000通貨 | 155ペア | 0.2銭原則固定 (8-27:59) |

0.4pips原則固定 (8-27:59) |

- |

| サクソバンク証券のおすすめポイント | ||||

| サクソバンク証券は、デンマークに本社を構えるサクソバンクA/Sが親会社のオンライン証券です。国内トップの155通貨ペアを取引できるほか、CFDや先物、外国株式などを合わせると、サクソバンク証券で取引できる銘柄は2万以上と非常に豊富。月曜早朝3時(※)から取引でき、世界的に人気のチャートツール「TradingView」から直接取引することも可能です。また、フルカスタマイズ対応のプロ向け取引プラットフォーム「SaxoTraderPRO」を提供するなど、上級トレーダーも満足できる取引環境が提供されています。(※豪州の標準時間時は4時) | ||||

| サクソバンク証券の関連記事 | ||||

|

■「窓埋めトレード」とは? 月曜日の窓埋め を狙った取引手法を紹介! 月曜午前3時から 取引できるFX口座を使えばニ度オイシイ…!? ■サクソバンク証券のおすすめポイントや、「スプレッド」「スワップポイント」「取り扱い通貨ペア数」などをまとめて紹介! |

||||

|

▼サクソバンク証券▼ |

||||

| ※この表は2026年3月2日時点のデータに自動で更新されているため、本記事の公開時の情報とは異なっている場合があります。最新の情報はザイFX!の「FX会社おすすめ比較」や、サクソバンク証券の公式サイトなどで確認してください | ||||

調査対象は、日本ではじめてFXサービスが提供された1998年10月以降に訪れた、全20回(1999年~2018年)のゴールデンウィークとします。

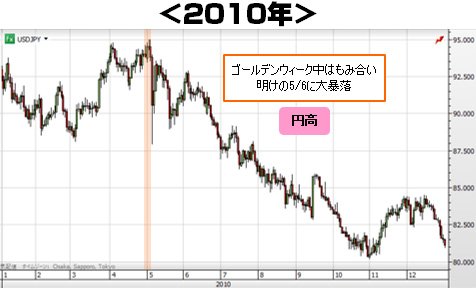

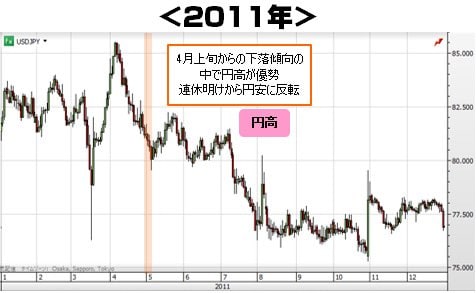

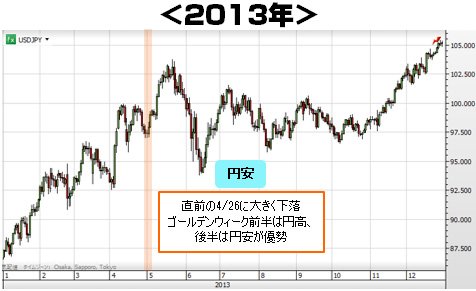

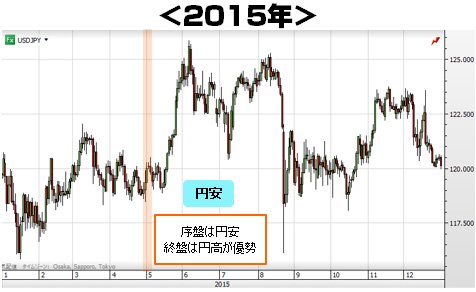

まず、過去のチャートを遡っていくと、パッと見ただけでも、ゴールデンウィークあたりで米ドル/円が大きく下落していたのが、2006年、2010年、2016年などで確認できました。

為替市場でそのときに話題になっていたテーマを、ザイFX!の為替ニュースなどで調べてみると、2006年は米国の利上げ打ち止め観測などを主なきっかけに、米ドル/円が4月中旬から5月中旬にかけて10円近くも下落。

(出所:サクソバンク証券)

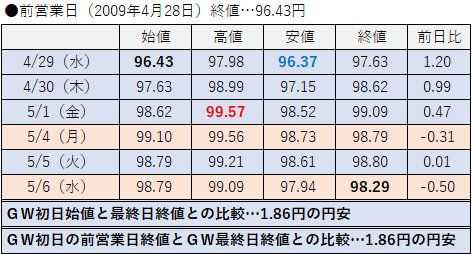

また、2010年は5月6日(木)に、欧州の財政懸念やNYダウの1000ドル近い暴落で、米ドル/円が6円ほど暴落するフラッシュ・クラッシュが発生。

(出所:サクソバンク証券)

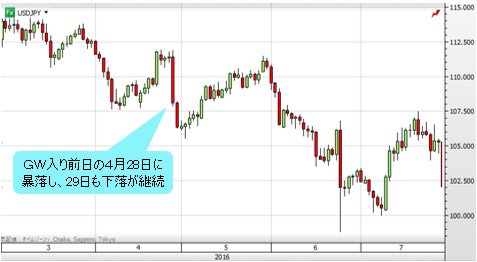

そして2016年は、ゴールデンウィーク入り前日の4月28日(木)に、日銀が追加緩和を見送ったことで、米ドル/円が3分ほどで約3円下落し、ゴールデンウィーク初日の翌29日(金)にかけて、下げ幅を広げたといったことがありました。

(出所:サクソバンク証券)

この年については、4月22日(金)にBloombergが「日銀が金融機関への貸し出しにマイナス金利検討」と報じたことを受けて、事前に追加緩和期待で米ドル/円が上昇していたことも、下落に拍車をかける結果となっていました。市場で「日高ショック」と騒がれた出来事です。

【※関連記事はこちら!】

⇒ザイFX!:リアルタイム為替ニュース

⇒日銀追加緩和見送りで円全面高に! ドル/円は一時、108円台後半まで急落!

⇒市場を大騒ぎさせたブルームバーグ・日高正裕記者の記事。その謎に迫る!

⇒反黒田派!? 日高正裕記者の記事は日銀がリークしたものだったのか?

こう見ると、確かにゴールデンウィークの円高説を裏付けるような動きが、過去に何度かあったことがわかります。ただ、厳密にいうと、これらはすべてゴールデンウィーク前後に発生した動きで、ゴールデンウィーク中の出来事ではありません。

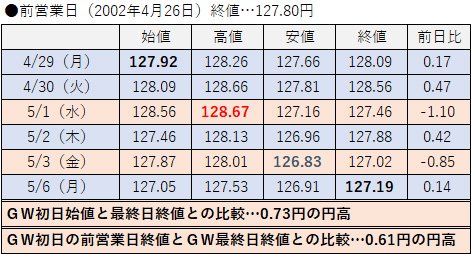

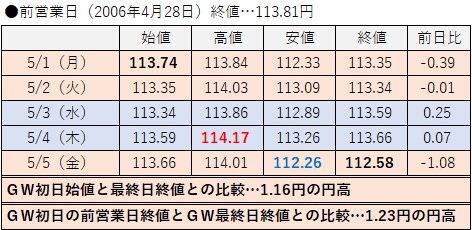

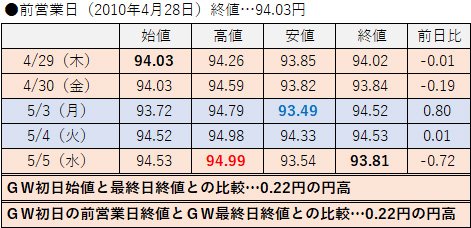

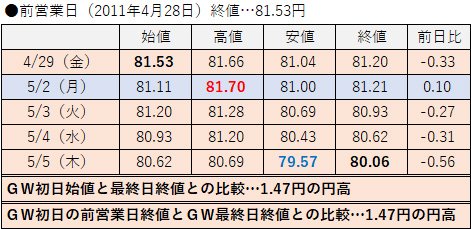

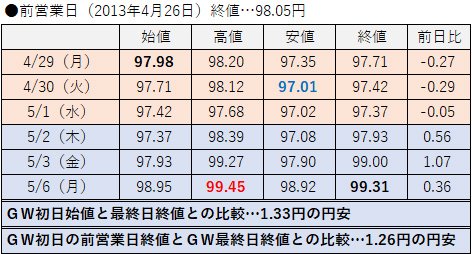

今回は10連休へ備えるために、ゴールデンウィーク中の値動きの検証をメインテーマとするため、原則4月29日の「昭和の日」から、原則5月5日の「こどもの日」までの期間(振替休日は考慮)をゴールデンウィークと定義して、その期間の値動きを調べることにします。ただし、ゴールデンウィーク期間中の平日は、値動きの連続性を捉えるという意味で対象に含めました。

ゴールデンウィーク中に限れば円高・円安はほぼ五分五分

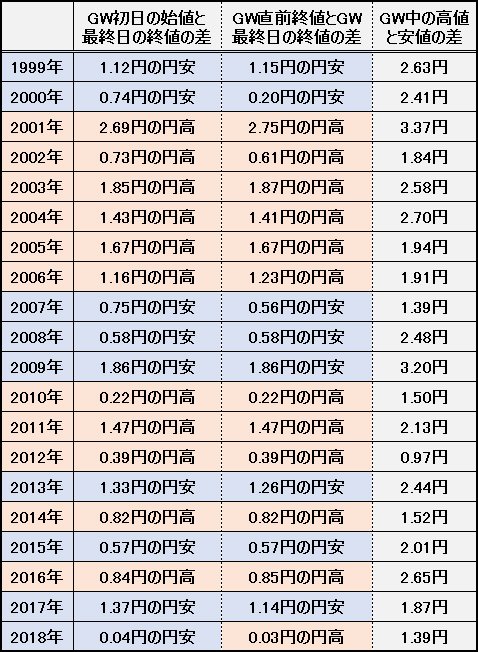

各年のゴールデンウィーク期間中の始値から終値までの値幅とゴールデンウィーク中の変動幅(高値-安値)に加え、ゴールデンウィーク初日の前営業日終値からゴールデンウィーク最終日終値までの値幅を一覧にしたのが以下の表です。

※データ参照元…サクソバンク証券

※米ドル/円レートの小数点第3位を四捨五入して算出

ゴールデンウィーク初日始値と、ゴールデンウィーク最終日終値を比較すると、米ドル/円がゴールデンウィーク期間中に下落(円高)したのは計11回、上昇(円安)したのは計9回でした。初日の窓開けを考慮して、ゴールデンウィーク初日の前営業日終値とゴールデンウィーク最終日終値を比較した場合だと、ゴールデンウィーク入り直前から下落(円高)したのは計12回、上昇(円安)したのは計8回ということになりました。

両方とも、下落(円高)したときの方が、やや多かったということになりますが、その差は決定的なものではなく、「ゴールデンウィーク中は円高になる」という説が、必ずしも正しいとは言えないという結果かと思います。

ただ、円高になったときのゴールデンウィーク初日始値から最終日終値までの値幅の平均が1.22円だったのに対し、円安になったときのそれは0.93円と、平均では円高のときの方が、下げ幅が大きかったということがわかりました。

さらに、2001年から2006年にかけては、6年連続で円高になっていますので、もしかしたら、こういったことも、ゴールデンウィーク中の円高説を意識させている可能性はあるかもしれません。

円高でも円安でもゴールデンウィーク中はそれなりに動く!?

ゴールデンウィーク中に円高になるか円安になるかは、おおむね五分五分といった感じでしたが、過去20回のゴールデンウィーク期間中における高値から安値までの変動幅は、平均で2.15円もあります。これって、結構、値動きがあるんじゃないでしょうか…?

もっとも大きかったのは2001年の3.37円(円高)、もっとも小さかったのが2012年の0.97円(円高)なので、ゴールデンウィーク中は最低でも、上下に1円近くは動いていたということもわかります。

※年間変動幅はBloombergよりEBSのデータを参照

※ゴールデンウィーク中の変動幅はサクソバンク証券のデータを参照

※米ドル/円レートの小数点第3位を四捨五入して算出

検証期間(1999年~2018年)中の、米ドル/円の1年間の変動幅が平均で約16.12円(※)ですから、単純に動いた値幅だけで考えると、ゴールデンウィーク中は年間の平均変動幅の13.3%ほど動いているということになります。年間の平均変動幅の20%以上、動いた年も3回ありました。

直近、2018年の米ドル/円の年間変動幅は9.9円と、変動相場制がはじまって以来の過去最小値幅でしたが、そんななかでも、この年のゴールデンウィーク中は上下に1.39円もの動きがあったわけです。円高になるか円安になるかは別として、ゴールデンウィーク中はそれなりに動く可能性があるという前提にたって、トレードに取り組んだほうが良いと、考えるべきではないでしょうか。

今年、2019年の4月27日(土)から5月6日(月)までの10連休中には、FOMC(米連邦公開市場委員会)、英MPC(金融政策委員会)などの金融政策イベントのほか、米雇用統計などの重要経済指標の発表も予定されています。これらは当然、海外時間に予定されているイベントではありますが、こうしたイベントが為替相場を大きく動かす可能性がないとは言い切れません。

また、先ほどもお伝えしたとおり、過去にはゴールデンウィーク直前やゴールデンウィーク終了直後に大きく動いたこともありました。今年は普段よりも長いゴールデンウィークになるわけですから、連休前後の動きとあわせて警戒しておくことは、やっぱり必要だと感じます。

【※関連記事はこちら!】

⇒FOMCとは? 米国の政策金利FFレートやイベントのスケジュールを徹底解説!

⇒米雇用統計は、FXトレーダーなら知らない人はいない、月に一度のお祭り的イベント

直前のトレンドが重要!? 今年はどうなる…?

1999年以降、過去20回の値動きにフォーカスすると、確かに円高が続いた時期はあったものの、ゴールデンウィーク中に限って全体を通して見れば、円高になりやすいという説を絶対的に裏付ける検証結果を得ることはできませんでした。

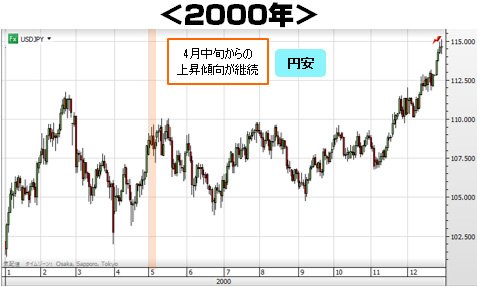

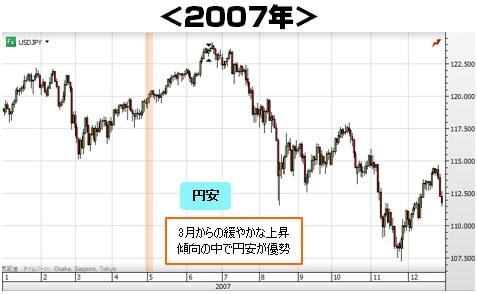

しかし、2006年や2010年は、米ドル/円がゴールデンウィーク前に大きく下落し、その影響を引きずってなのか、ゴールデンウィーク中も円高傾向が続きました。ゴールデンウィーク前に米ドル/円が下落していれば、ゴールデンウィーク中も下落方向で推移する可能性は、高いのかもしれません。

反対に、ゴールデンウィーク前のトレンドが上向きなら、ゴールデンウィーク中も上昇方向で推移していたことが多いような印象を記者は受けました(もちろん、まったく逆に動くときもありますが、ぜひ、本記事の最後に掲載する各年ごとの日足チャートを確認してください)。

直近の米ドル/円は、どちらかと言うと、やや下押し傾向にあるように見受けられますが、10連休直前まで、この流れが続くのかを見極める必要もありそうです。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 日足)

過去20年分のデータを一挙公開!!

最後に、1999年から2018年までの各年の日足チャートと、各年のゴールデンウィーク期間中の米ドル/円の値動きなどを一覧にしたものを掲載して本記事を締めます。

記者の抱いた印象が、常に当てはまるわけではありませんが、傾向として感じ取っていただけるのではないかと思います。これももとにして、今から10連休中のトレード戦略を練ってみるのも、おもしろいのではないでしょうか?

(チャートの出所およびデータの参照元は、すべてサクソバンク証券。クリックすると、拡大画像が表示されます。チャート上のピンクで色塗りした部分はゴールデンウィーク期間。チャート下部の一覧は、円安(米ドル/円下落)を示す箇所を水色、円高(米ドル/円上昇)を示す箇所をピンクで色分け)

(ザイFX!編集部・堀之内智)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)