2015年も残すところあとわずか。年末恒例となった、ザイFX!ならではの視点から振り返る2015年ということで、まず最初は【相場編】をお届け。2回に分けて、2015年のマーケットを振り返りたい。

■2015年は金融政策の方向性がメインテーマ

2015年は、まさに「金融政策の方向性」が大きなテーマだった。

その中でも、一番際立っていたのは欧州(ユーロ)と米国(米ドル)の方向性の違いだ。ECB(欧州中央銀行)がQE(量的緩和)を開始し、金融緩和の急先鋒となる一方で、FRB(米連邦準備制度理事会)は利上げに向けた動きを進め、最終的にはついに利上げに踏み切った。

なぜ、欧州と米国で金融政策の方向性に違いが出たかと言えば、欧州は経済が低迷し、低インフレ率が続く一方で、米国は失業率が低下するなど雇用環境が改善し、経済も絶好調とは言えないが、そこそこ好調だったことが挙げられる。

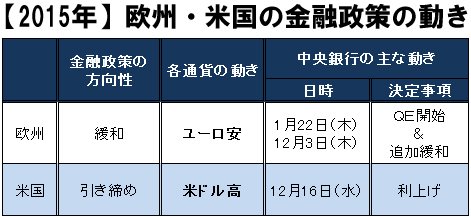

以下の表は、2015年の欧州と米国の金融政策の動きをまとめたものだ。

こうして見てみると、2015年はECBがかなり積極的に金融緩和を実施してきたことがわかる。

一方、同じく金融緩和政策を採用している日銀は市場の追加緩和期待が高まった時期もあったものの、結局、さらなる追加緩和の「黒田バズーカ3」は発射されなかった…。

【参考記事】

●黒田バズーカ3はまだ出ず。日銀追加緩和見送りで米ドル/円急落も短時間で反発!

2015年12月17日(木)~18日(金)に行われた日銀の金融政策決定会合では、新たに3000億円のETF買い入れ枠を設けるなどの「補完措置」が決定されたが、「追加緩和」と呼べる規模のものではなく、一時的に円売り・株買いが進んだものの、あっという間に元に戻り、市場には失望感が拡がった。

2014年はこぞって金融緩和を実施してきたECBと日銀だが、2015年については、金融緩和という方向性は同じながらも、追加施策という点では差がつくこととなった。

【参考記事】

●ザイFX!で2014年を振り返ろう!(1) 【相場:前編】金融政策の方向性が軸に

■ECBは口だけでなく、QE(量的緩和策)をついに実施!

このように、2015年はECBが積極的に金融緩和に動いたわけだが、実際の緩和内容はどうだったのだろうか? また、この間、ユーロ/米ドル相場はどう動いてきたのだろうか?

まず、市場に大きなインパクトを与えたのが、1月22日(木)に開催されたECB理事会だった。

ここでは、ECBがQEを2015年3月から開始し、2016年9月までの間、毎月600億ユーロの資産購入を実施することが発表された。

そして、ECBのドラギ総裁は記者会見で、インフレ目標達成のために、もしも、必要があれば、無期限にQEを実施することも示唆した。

【参考記事】

●ドラギマジック炸裂! ECBが予想以上のオープンエンドQEを決定してユーロ急落!(1月29日、西原宏一)

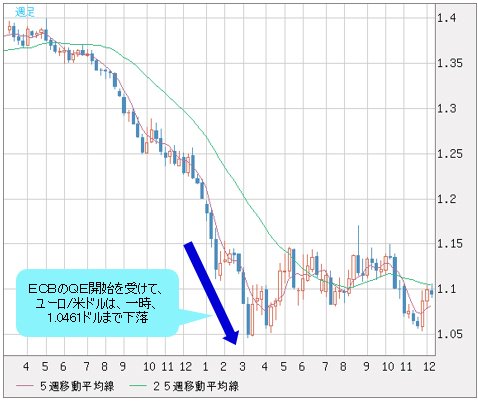

ECBが2014年6月に中銀預金金利をマイナス金利にするなど、金融緩和を進める中、ユーロ/米ドルは2014年後半からすでに売られていたのだが、さらにこのQE発表を受けて、一段安の展開に。

そして、2015年3月9日(月)、ECBがQEによる国債買い取りを実際に開始するとさらに売られ、3月13日(金)には、1.0461ドルまで下落した。今、振り返ってみると、これが2015年のユーロ/米ドルの最安値だった(本記事公開後、年末まではあと2週間ほどあり、厳密には最安値は確定していないが)。

ユーロの下落はQEが開始される前の方がはるかにきつく、実際にQEが開始されてからは、出尽くし感もあったのか、それほど大きくは下がっていないことになる。

【参考記事】

●すさまじいECBのQE開始でユーロ急落! ユーロ/円は120円に向けて続落か(3月12日、西原宏一)

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/米ドル 週足)

ドラギ総裁は、具体的な政策を実施せず、発言だけで相場を動かしてしまうことがあり、これは「ドラギマジック」などと呼ばれるが、一時期は、それをあまりにもやりすぎたため、「口だけドラギ」などと揶揄されていたこともあった。

しかし、そんなドラギ総裁も今年(2015年)は、実際にQEを実施したというわけだった。とはいえ、QE実施前のユーロ下落率の方がはるかに高いのはやはり、「ドラギマジック」ということなのだろうか…?

【参考記事】

●今回は「口だけドラギ」でなさそう!? 仏当局の言動怪しく、ユーロ下落に注意!(2014年5月15日、西原宏一)

■追加緩和もユーロ急反発! 「ドラギ・ショック」で大騒ぎ

ECBの金融緩和はこれだけに留まらなかった。

10月のECB理事会後の記者会見で、ドラギ総裁は12月の追加緩和について明言したのだ。そして、その後は市場の追加緩和への期待が強く高まる展開となった。

【参考記事】

●ドラギ・マジックがブラックスワンを招く!? ECB追加緩和前に第二のスイスショックも!(10月23日、陳満咲杜)

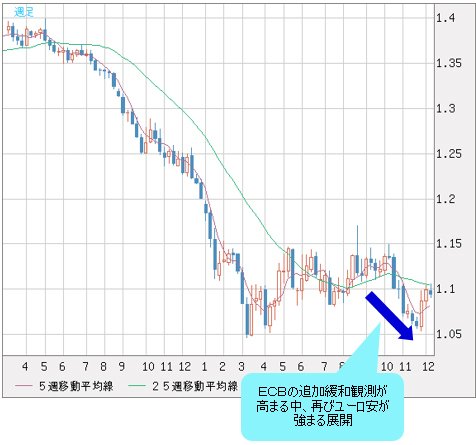

ユーロ/米ドルは、ECBのQE開始で急落してからは、いったん買い戻しが入り、その後は、もみ合いとなっていたが、年末にかけ、ECBの追加緩和に対する市場の期待が膨らむ中で、再び売りが強まる展開となった。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/米ドル 週足)

そして、12月3日(木)に開催されたECB理事会では、中銀預金金利の引き下げ、さらに、2016年9月までとしていた資産購入期限を、2017年3月まで延長することなどが決定された。

しかし、市場の期待があまりにも高まり過ぎる中、ECBが発表した追加緩和が市場の予想以下の内容だったことから、ユーロは上昇。

ユーロ/米ドルは、ECBの追加緩和期待で1.05ドル近辺まで下落後、追加緩和の内容を受けて、1.10ドル台まで急反発した。そのため、今度は「ドラギ・ショック」などと言われることになった。

【参考記事】

●ドラギ・ショックでユーロ爆上げ! しかし、米ドル高トレンドは終わらず、押し目の好機(12月4日、陳満咲杜)

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/米ドル 日足)

ただ、市場の反応はどうあれ、2015年のECBは積極的に金融緩和を実施してきたわけで、金融緩和の急先鋒だったと言えるだろう。

■米国は9年半ぶりに利上げ、実質ゼロ金利政策を解除

一方、欧州が積極的な金融緩和に動いたのに対して、米国は利上げを模索する動きを続け、2015年12月のFOMC(米連邦公開市場委員会)で、2006年6月以来、9年半ぶりに利上げを実施。7年間続いた実質ゼロ金利政策に終止符を打った。

今回、FRBは米国の政策金利となっているFF金利(※)を0.25%引き上げ、誘導目標レンジを0.25-0.50%とした。

(※編集部注:「FF金利」とは、フェデラルファンド金利のことで、FFレートとも呼ばれる。米国の政策金利)

(詳しくはこちら → 経済指標/金利: 各国政策金利の推移)

その一方、声明文やイエレン議長の会見では、今後の利上げのペースについて、緩やかなものになることが示されたことで、市場はハト派的な利上げと受け取った面もあったようだ…。

【参考記事】

●米国が約9年半ぶりに利上げを実施!でも、なぜ米ドルは急騰しなかったのか?(12月17日、西原宏一)

●ドル/円120円~121円台はなぜ買いなの?安易な新興国通貨への投資は止めよう!(12月17日、今井雅人)

■米利上げ時期はズルズルと後ろ倒しになっていった…

こうして、ついに利上げに踏み切ったFRBだが、ここまでの過程を少し振り返ってみると、イエレン議長は、2014年3月のFOMCにて、2014年中にQE3を終了させ、その6カ月後に利上げ開始の可能性を示していた。このことから、市場関係者の間では、2015年半ばでの利上げ観測が高まっていた。

ところが、2015年に入ってから、イエレン議長のタカ派発言はトーンダウン…。市場では、米利上げは6月との見方が9月に…というように、ズルズルと利上げ見通しが後ろ倒しされていくこととなった。

【参考記事】

●イエレン議長の会見は想定以上にハト派!されど6月か9月の米利上げは既定路線!(3月19日、西原宏一)

このように米国の利上げ時期がずれ込んでしまった背景には、2015年1-3月期の米GDPが弱い数字になるなど、米国経済の先行きに懸念が感じられる面があったこと、また、年央にかけては、上海株の暴落で、中国経済に対する不安が増大し、その影響が世界的に拡大するのではないかとの見方が広まったことなどがあった。

あとで詳しく触れるが、特に、8月に起こった「チャイナショック」は、世界同時株安を引き起こし、米国の利上げ観測を大きく後退させた。

【参考記事】

・中国ショックはまだ序の口で来年が本番!?米ドル/円の調整は1年近く続く可能性も!(8月28日、陳満咲杜)

ところが、転換点となった感があったのが11月6日(金)に発表された10月米雇用統計。このとき、非農業部門雇用者数がプラス27.1万人という、ものすごく良い数字となり、一気に利上げムードが高まっていった。

それ以降、イエレン議長が12月の利上げを示唆したり、さらにFRB要人からもタカ派的な発言が次々飛び出すこととなっていき、ついにFRBは12月に利上げに踏み切ったというわけだった。

■米利上げでも米ドル/円はレンジ相場を継続

こうした米利上げに向けた動きの中で、米ドル/円の推移を見てみると、6月にかけて、一時、125.87円まで上昇し、これが2015年の最高値となった(本記事公開後、年末まではあと2週間ほどあり、厳密には最高値は確定していないが)。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 週足)

この背景については、米国の利上げ方向への期待が根強くあったことを基本に、日本の公的機関が「円売り・株買い」をしているとウワサされていたこと、6月5日(金)に発表された5月分の米雇用統計が好調だったことなどが後押ししていたと推察できる。

【参考記事】

●「子くじら」の出現で、米ドル/円は122.50円への上昇濃厚! 上抜ければ125円も視野に(5月21日、西原宏一)

●125円に急接近のドル/円は128円も視野に! なぜ、ドル高・円安は突然加速したのか?(5月28日、西原宏一)

●本音ポロリ!? 黒田総裁発言の真意とは? 一時的な影響で再びドル高・円安に戻るか(6月11日、今井雅人)

その後、「チャイナショック」により、リスクオフ相場となったことで、円高主導で116円台前半まで急落した米ドル/円だったが、その後は反発。しかし、FRBの利上げなどもあったものの影響は限定的で、結局はレンジ相場を続けることとなり、米利上げ後も6月につけた125.87円の高値は上抜けていない。

【参考記事】

●チャイナショックで狂ったFRBのシナリオ、雇用統計強くても米ドル高は続かない!?(9月4日、陳満咲杜)

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 週足)

■2015年のオセアニア・新興国も金融緩和方向

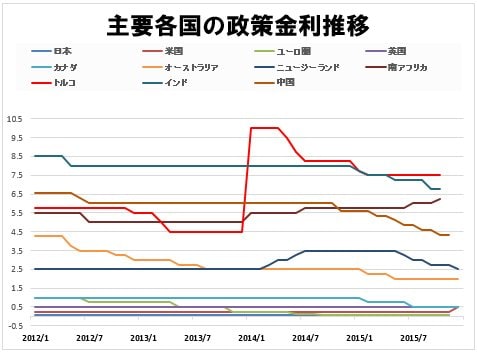

ここで欧州と米国以外の金融政策についてもちょっと振り返っておくと、2015年に金融緩和を進めたのはECBだけではなかった。以下の表は、主要各国の政策金利の推移を示したものだ。

こちらを見ていただくとわかるように、豪州やニュージーランドといったオセアニアの国々をはじめ、インドやトルコ、さらに中国まで、2015年は多くの国で金融緩和を進めていた。

【参考記事】

●金融緩和競争を米国が静観する理由は? ドル/円は底固めから122円へ向け上昇か(2月5日、西原宏一)

一方、2015年終盤まで利上げ観測が高まったものの、その後、失速したのが英国だった。

米国の次に利上げされる国として有力視されてきた英国だが、11月5日(木)にBOE(イングランド銀行[英国の中央銀行])から公表された四半期インフレレポートがかなりハト派的な内容だったことで、結局、利上げの可能性が大きく後退することとなった。

【参考記事】

●世界的な緩和合戦、利下げ合戦が復活!? 買える通貨は米ドルと英ポンドぐらいか…(11月3日、西原宏一&松崎美子)

●ドラギ講演は追加緩和の核心に迫るか?今週の大穴はハト派講演のある英ポンド!(11月10日、西原宏一&松崎美子)

■SNBが防衛ライン撤廃! ユーロ/スイスフランが大暴落!

次に、ここからは2015年の金融市場を襲った2つの「ショック」について、振り返ってみよう。

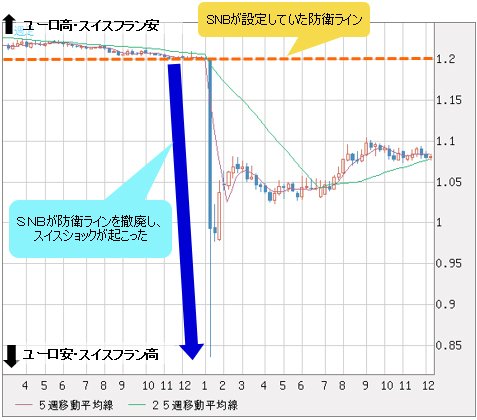

まず、2015年の年始に市場を震撼させたのが、1月15日(木)に発生した、スイスショックだ。

2011年9月より、SNB(スイス国立銀行[スイスの中央銀行])は、スイスフラン高を進ませないために、ユーロ/スイスフランにおいて、1ユーロ=1.2000フランという下限の防衛ラインを設定していた。

【参考記事】

●為替介入で大暴落したスイスフラン! 大損失を被った個人トレーダーも!?

●スイス中銀の防衛ライン1.2フランに超接近! ユーロ/スイスフランはなぜ下落している?

●【警戒】スイス中銀の防衛ラインに接近! ユーロ/スイスフランを取引できる口座は?

ところが、1月15日(木)になって突然、SNBはユーロ/スイスフランで設定していた防衛ラインを撤廃したのだ。

【参考記事】

●ユーロ/スイスフランが約3800pips大暴落!スイス中銀が防衛ラインの撤廃を発表!

SNBの発表を受けて、ユーロ/スイスフランは防衛ラインとなっていた1.2000フランを割り込むと、およそ3800pipsも大暴落することとなった。そして、そこまで下落するのにかかった時間はわずか20分程度。歴史に残るような、かなり強烈な動きだった…。

【参考記事】

●プライスが消えた…。現役インターバンクディーラーが語ったスイスショックの瞬間

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/スイスフラン 週足)

その後はやや落ち着きを取り戻すと、ユーロ/スイスフランは、1.05フラン近辺まで買い戻され、年末まで1.05~1.10フランを中心としたもみ合いを続けた。

■中国人民銀行が実質的に人民元切り下げ

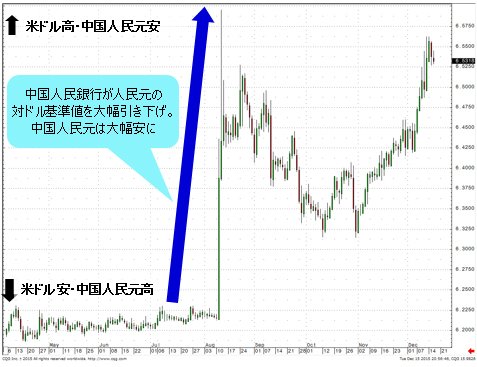

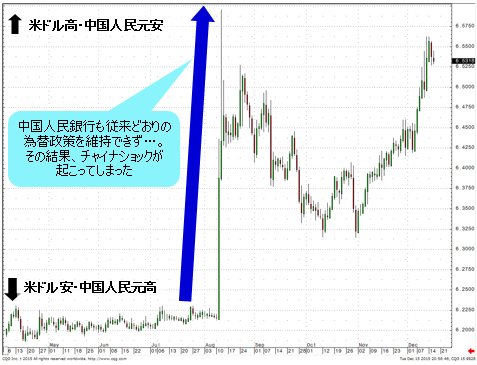

そして、実質的な通貨(中国人民元)切り下げに踏み切ったのが中国だった。2015年8月11日(火)、突然、中国人民銀行[中国の中央銀行]が対米ドルでの基準値を大幅に引き下げたことで、中国人民元は急落した。

(出所:CQG)

中国人民銀行はこの決定について、中国人民元の基準値の算出方法を変更したことによるものだと説明していた。

【参考記事】

●中国人民銀行はなぜ人民元安に誘導したのか? 人民元を取引できるFX会社はどこ?

ただ、市場関係者の間では、中国経済の減速が著しい中、この施策は輸出のテコ入れ策として行われたとの見方も多かった。そして、これをきっかけに、世界同時株安となり、「チャイナショック」が起こったのだった。

【参考記事】

●中国発のリスク回避強まり世界同時株安!南アランド/円は乱高下、一時10%超暴落!

2015年8月21日(金)の海外市場では、NYダウが前日比500ドル以上急落。週明け、8月24日(月)の東京市場でも、リスク回避は収まるどころか、さらに強まるような動きをみせる中、アジアの株式市場も総崩れ。震源地の中国では、上海総合指数が大暴落となった。

【参考記事】

●田代尚機氏に聞く中国経済(1) 上海株の暴落は中国経済減速が原因ではない!

●田代尚機氏に聞く中国経済(2) 世界同時株安の背景に中国の米国債大量売り懸念

(出所:CQG)

■スイスショックとチャイナショックに意外な共通点?

さて、このように2015年の金融市場を震撼させた、スイスショックとチャイナショックだが、これらにはある共通点があったりする。

それは、震源地となった中国、スイスのどちらもある程度、固定的な為替政策を採っていたということだ。

SNBはユーロ/スイスフランの下限レートを1.2000フランに固定して、スイスフラン高がそれ以上、進まないようにしていた。

また、中国人民銀行は公式には複数の通貨に連動させるバスケット制をとっている、とされていたが、実際には対米ドルで一定の範囲の中でだけレートを動かし、さらにあまり、レートが急激に動かないようにしていた。

それが、スイスフランであれば、ECBが金融緩和を進めてユーロ安がどんどん進む中で、SNBがスイスフラン高を押さえ込むことができなくなって、防衛ラインを突如撤廃。スイスショックが起こるという展開になった。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/スイスフラン 週足)

また、FRBが利上げを模索し、全般的な米ドル高が進む中、米ドルに対して、事実上、狭い範囲でしか動かないように操作されていた中国人民元は、米ドルといっしょに上昇していき、米ドル以外の諸外貨に対して割高となっていった。

たとえば、以下はユーロ/中国人民元のチャートだが、ユーロに対して、中国人民元高が着実に進行してきたことがわかる。

(出所:CQG)

その結果、中国人民銀行も従来どおりの固定的な為替政策は維持できなくなり、実質的な変動幅を拡大させることになったと見られる。そして、その結果として、チャイナショックが起こってしまった。

(出所:CQG)

欧州(ユーロ)と米国(米ドル)、それぞれにひもづいて、固定的な相場が維持されていたスイスフランと中国人民元。しかし、欧州(ユーロ)と米国(米ドル)の金融政策の方向性の違いがより鮮明となる中で、両国当局はついに耐えきれなくなって、固定的な相場は崩壊した。

つまり、2015年に起こった代表的な2つの「ショック」は、2015年の大きなテーマであった、欧米の金融政策の方向性が違うことを背景として起こったものであり、ある意味、起こるべくして起こったとも言えそうなのである。

その意味で、「スイスショック」と「チャイナショック」は単に相場の変動が大きかったというだけでなく、まさに2015年の金融市場を象徴する印象的な出来事だったと言えるのではないだろうか。

(「ザイFX!で2015年を振り返ろう!(2) 「黒田ライン」意識で伸び悩んだ米ドル/円」へつづく)

(ザイFX!編集部・庄司正高&井口稔)

![セントラル短資FX[FXダイレクトプラス]](https://img.tcs-asp.net/imagesender?ac=C14464&lc=CENT50&isq=406&psq=0)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)