【※関連記事はこちら!】

⇒トレーディングビューの有料機能が無料で使える、おすすめのFX会社を公開! 大人気のチャート分析ツールを賢く使える裏ワザを紹介

「チャート」「テクニカル分析」とは?

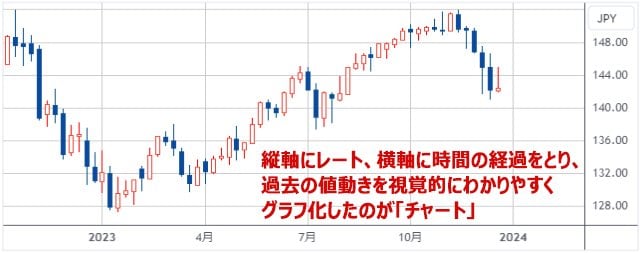

FXの「チャート」とは、縦軸に通貨ペアの為替レート、横軸に時間の経過をとって、過去の一定期間の値動きを視覚的にわかりやすくグラフ化したものです。

(出所:TradingView)

「テクニカル分析」とは、そのチャートを使って先行きの為替レートの値動きを予測する手法のことをいいます。

また、テクニカル分析の発展の原点とも言われている「ダウ理論」は、FXも含めたさまざまな金融商品の値動きに通用する、多くのトレーダーに支持されている相場の考え方です。

チャートの特徴とメリット

チャート(Chart)はFXなら特定の通貨ペア、他の金融商品なら特定の銘柄の値動きの集合体で、相場の状況を確認しながら取引のポイントやタイミングを探るために欠かせないツールです。今の相場の「トレンド」が上昇、下降(下落)、横ばいかを判断でき、過去と比べて今の為替レートの水準が相対的に高いのか低い(安い)のかを把握することもできます。値動きのある金融商品は、チャートがなければトレードできないと言っても過言ではありません。

チャートは過去に取引で成立した価格をデータとして扱うので、同じ銘柄の同じ時間軸なら、誰が作成しても同じになるという特徴もあります。為替相場を動かす材料やニュースなどの入手スピード、質や量といった面では、個人とプロのトレーダーの間には差がありますが、チャートは誰もが同じものを扱うので、個人とプロが同じ土俵に立って相場を分析できるというメリットにもつながります。

なお、外国為替の取引で成立する価格(為替レート)は相対取引で決まるので、FX会社(FX口座)が提供するチャートは各社が自社の顧客との間で成立した価格から作成されます。そのため、同じ通貨ペア、同じ時間軸のチャートでも、FX会社によって微妙に形が異なることはありますが、市場で大きな値動きがあったときなどを除けば、各社のチャートの形状にそれほど違いは生じません。

チャートの基本と4本値

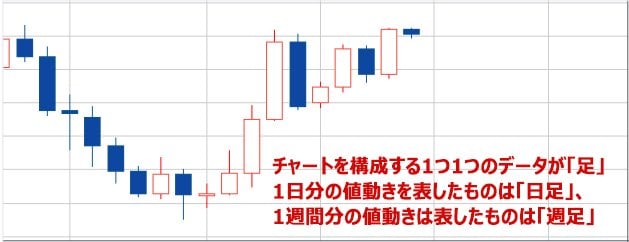

チャートを形成する1つ1つのデータを「足」といい、1日分の値動きを表した足なら「日足」、1週間分の値動きを表した足なら「週足」と呼びます。

(出所:TradingView)

表示できる足の時間軸(期間)の種類はFX会社によって異なりますが、1分・5分・30分などの「分足」、1時間・4時間・8時間などの「時間足」、1カ月分の値動きを表した「月足」など、チャートにはさまざまな種類の時間軸があり、トレードスタイルや取引する通貨ペアに適した時間軸のチャートを使って取引するのが基本です。

・4本値とは?

「4本値」とは、チャートの根幹をなすもっとも重要なデータと考えられている、「始値(はじめね)」「高値(たかね)」「安値(やすね)」「終値(おわりね)」の4つの価格の総称です。

| ■4本値(よんほんね)の種類 | |

| 始値 | 対象となる期間の中で1番最初についた価格 |

| 高値 | 対象となる期間の中でもっとも高い価格 |

| 安値 | 対象となる期間の中でもっとも安い価格 |

| 終値 | 対象となる期間の中で1番最後についた価格 |

相場では、日足なら1日、週足なら1週間の中に、取引で成立した価格が無数に存在しますが、成立したすべての価格をデータとして扱うのは不可能に近く、仮にできたとしても余計なノイズ(雑音)が入って検証に不具合が生じかねません。そこで、無数の成立した価格の中から期間中の値動きを代表する価格として4本値を抽出し、それをもとにチャートが形成されます。

4本値の考え方は、すべての時間軸の足で同じです。たとえば、日足ならその日の1番最初の価格が始値、1日の中でもっとも高い価格が高値、もっとも安い価格が安値、1日の1番最後の価格が終値で、これをもとに作成した足を時系列で並べたものが「日足チャート」になります。

また、4本値の中でも特に重要なのが「終値」で、テクニカル分析(チャート分析)に用いるテクニカル指標には、終値のデータを参照しているものが豊富にあります。

チャートの種類

チャートにはいろいろな種類がありますが、もっとも代表的なのが4本値を使う「ローソク足チャート」です。江戸時代に日本で発案され、古来より「罫線(けいせん)という呼び方で親しまれてきたと伝わっている、近年では世界中の投資家にも普及しているチャートです。ローソク足チャートの基本的な見方を理解すれば、そのほかのチャートもおのずと理解できるようになるでしょう。

(出所:TradingView)

欧米では、終値だけをつなげた「ラインチャート」、高値・安値・終値の3つを使った「バーチャート(バーHLC)」などが有名で、バーチャートはもっともポピュラーなチャートとして日常的に利用されています(バーチャートには、4本値を使った「バーOHLC」もあります)。

そのほか、日本では主に商品相場で、始値と終値に通常とは異なるデータを参照した「平均足」が、古来より伝わる分析手法の1つとして活用されてきました。

また、取引が成立するたびに成立した価格が表示されていく、「ティックチャート(Tickチャート)」と呼ばれるチャートもあります。「ティック」とは値動きの変化の最小単位のことで、一般的なチャートのように時間軸がなく価格の変動を細かく確認できることから、新規から決済までの時間が非常に短いスキャルピングなどの短期売買をおこなうときに活用されることがあります。

テクニカル分析とは?

「テクニカル分析」とは、チャートから今の相場のトレンドや過去の値動きのパターンなどを把握して、先行きの為替レート(価格)の方向性や取引のタイミングを予測する手法です。「テクニカル指標」と呼ばれる指標(インジケーター)を使って予測する手法も、テクニカル分析に含まれます。

テクニカル分析は、「市場のありとあらゆる動きがすべて織り込まれている」というチャートの前提条件と、相場も「歴史は繰り返す」という視点から、過去と同じような局面があれば似たような動きをする可能性が高いという考えが基本になっています。

テクニカル分析と対をなすファンダメンタルズ分析では、現在の価格が材料をどれほど織り込んでいるのかを正確に知ることは難しく、織り込み度合の判断にも個人差が生じます。

一方、テクニカル分析は見た目にもわかりやすく、テクニカル指標の多くが指標と価格の関係や数値化された指標を参照するように考案されているため、売買シグナルの判断基準が比較的明確で、機械的なトレードで有効に機能してくれる可能性が高いというメリットがあります。

しかしながら、テクニカル分析でも捉え方によっては曖昧な部分が出てきたり、売買シグナルがダマシとなったりするケースは往々にしてあります。また、売買ポイントを100%、完璧に示唆するテクニカル指標は存在しません。そのため、1つのテクニカル指標に分析のすべてを頼るのではなく、いくつかのテクニカル指標を並行して取り入れながら、総合的に判断することが大切です。

・テクニカル指標の種類

テクニカル分析に使用する「テクニカル指標」は、「トレンド系」のテクニカル指標と「オシレーター系」のテクニカル指標の2つのジャンルに大別されます。

「トレンド系」は、今の相場にトレンドが発生しているかどうか、発生しているなら、それが上昇トレンドなのか下降トレンドなのかを分析するためのテクニカル指標です。

「移動平均線」、「ボリンジャーバンド」、「MACD」、「一目均衡表」などが、トレンド系の代表的なテクニカル指標として、FXトレーダーにもよく利用されます。

「オシレーター系」は、一般的に相場の状況をゼロ~100までの数値などで表わし、今の相場が買われすぎなのか売られすぎなのかを判断するためのテクニカル指標です。

オシレーター系のテクニカル指標も数多くありますが、その中でも「RSI」は相場の加熱度合いを知るうえで、多くのトレーダーに活用されています。また、トレンド系に分類されることが多い「MACD」も、オシレーター系のテクニカル指標として参考にされることがあります。

FXのトレードでは、相場のトレンドについていくことがもっとも大切です。トレンドがまだ続きそうなのか、それとも、そろそろ終わりに近づいているのかを予測することは、収益(為替差益)の最大化や損失(為替差損)の最小化に欠かせない要素なので、トレンド系とオシレーター系のそれぞれの特性を活かしながら、相場の状況に照らし合わせて使うことが必要といえます。

ダウ理論とは?

「ダウ理論」とは、景気循環や相場の値動きを評価するために考案された、現在のテクニカル分析の源流ともいえる理論です。米国のジャーナリストかつ証券アナリストで、世界的に注目される株価指数、NYダウ(ダウ平均株価)の生みの親としても知られるチャールズ・ダウの提唱した理論が、彼の死後にまとめられ、現在の完成形として広まっていったといわれています。

ダウ理論は、もともとは株価を分析するために考案されたものですが、FXの値動きにも通用するため、多くのFXトレーダーからも支持されている考え方です。以下の7つの基本法則で構成されますが、現代では【4】を省いた6つの基本法則とされることが多いようです。

| ■ダウ理論の基本法則(クリックで詳しい解説に移動します) | |

| 【1】 | 価格にはあらゆるものが織り込まれている |

| 【2】 | トレンドには3つの種類がある |

| 【3】 | 長期トレンドはさらに3つに分類される |

| 【4】 | 相場にはライン(ボックス・もみ合い)もある |

| 【5】 | 複数の指標を相互に確認しあうべき |

| 【6】 | トレンドは明確な終了サインが発生するまで継続する |

| 【7】 | トレンドは出来高でも確認できる |

また、発案者のチャールズ・ダウは、この7つの基本法則を見るうえで、平均価格・終値・出来高の3つが非常に大切になるとも伝えています。

外国為替では株式のように出来高を正確に知ることはできないため、FXの取引で【7】の基本法則を応用することはできませんが、【1】~【6】の基本法則については有効に活用できる場面が往々にしてあります。

・【1】価格にはあらゆるものが織り込まれている

価格には、「その時点での市場参加者すべての売買する動機や根拠が含まれていて、過去に取引で成立した価格にはあらゆる分析の結果が織り込まれている」という、テクニカル分析が前提とする考え方です。

ファンダメンタルズから想定される値動きと実際の値動きが、必ずしも一致していないということも説明でき、相場の先行きを予測するにはチャートだけを見ればよい、という理論にもつながります。

・【2】トレンドには3つの種類がある

ダウ理論では「値動きはトレンドに支配されている」という考え方が、値動きを予測するうえでもっとも重要だとされています。

そのうえで、ダウ理論では相場のトレンドを、

・通常、1年から数年継続する「長期トレンド」

・通常、3週間から3カ月継続する、長期トレンドに逆行した「二次トレンド」

・通常、3週間未満の、二次トレンドの短期的な修正にあたる「小トレンド」

の3種類に分類しています。

これらはそれぞれ独立した存在ではなく、長期トレンドは強気相場・弱気相場を表し、二次トレンドは長期トレンドの中の調整局面、小トレンドは二次トレンドの中の短期的な修正局面と捉えます。長いスパンで形成された大局的なトレンドの中に、いくつもの調整や修正のトレンドが混じっているということです。

また、二次トレンドによる調整の深さは、通常なら33%から50%で、まれに66%に及ぶことがあると考えられています。これは、「フィボナッチ分析」で主に使われる、戻りや押し目のメドとなる38.2%、50.0%、61.8%と似た水準です。

・【3】長期トレンドはさらに3つに分類される

【2】の分類の1つである長期トレンドは、さらに第1段階から第3段階までの3つの段階に分類されると考えられています。

上昇トレンドを例にすると、第1段階はトレンドの発生前や発生直後に、一部の抜け目ない先行型の投資家による買いが中心となって形成されるもので、この時点での価格の上昇は、それほど大きくないとされています。

次の第2段階は、上昇トレンドを確認した多くの投資家が買いで参入し、価格が急激に上昇する時期を指します。

そして最後に、急激な上昇を受けて今まで参加していなかった一般投資家も買うことで、取引高が膨張して熱狂的な相場に発展する一方、第1段階で参入した投資家が利益を確定させて相場から撤退をはじめ、長期トレンドがクライマックスを迎える第3段階が訪れます。

・【4】相場にはライン(ボックス・もみ合い)もある

ダウ理論では、大きな価格変動が終息したあと、数週間単位にわたって限られた値幅の範囲内でしか動かない、「ライン」と呼ぶ時期があるとも提唱されています。ラインは現代でいう、「横ばい相場」「ボックス相場」です。

ラインは長期トレンドの第1段階や第3段階で起こりやすいとも言われていますが、実際には長期トレンド中の調整局面として、さまざまな場所で確認できるパターンです。また、ラインは形成する期間が長くなるほど、ボックスをどちらかにブレイクした際に、ブレイクした方向へ長期にわたって新しいトレンドが形成されやすく、ラインを形成する値幅が狭いほど、その傾向は強まると考えられています。

なお前述のとおり、この法則は現代のダウ理論の基本法則には含まれないことがあります。

・【5】複数の指標を相互に確認しあうべき

ダウ理論は当時の米国の工業株と鉄道株の2種類の平均株価を分析するために提唱された理論で、景気が好調なら業種が異なる2種類の平均株価のどちらも上昇するはずなので、そのときは相場が本当に強いという考えです。

そして、もし2つの平均株価の動きが逆になったり、相関性が崩れてバラバラになったりしたときは、景気が好調に見えても上昇相場は終わりに近づいていると判断します。

FXでは種類の異なるテクニカル指標でパラメーターを同じ期間に設定し、お互いが異なるシグナルを示した場合はトレンドの終わりや転換の可能性があると判断して、取引のタイミングを検討するといった使い方として応用できるでしょう。

・【6】トレンドは明確な終了サインが発生するまで継続する

一度発生したトレンドには、そのトレンドを継続しようとする力が働きます。これは、市場参加者の多くが上昇トレンドなら買い、下降トレンドなら売りの、トレンドに従った順張りで利益を得ようとするからで、トレンドに逆らった逆張りのトレードで利益を得るのは難しいという考え方にも通じます。

ダウ理論がトレンドの判定でもっとも重視しているのが、直近の「高値」と「安値」です。上昇トレンドは高値と安値の両方が切り上がっている状態、下降トレンドは高値と安値の両方が切り下がっている状態と定義しています。

そのうえで、上昇トレンドなら直近の高値を超えられずに直近の安値を下回る、下降トレンドなら直近の安値を下回らずに直近の高値を上回るといった、明確にトレンドが終了するシグナルが示されるまで、トレンドは転換することなく継続すると考えます。

・【7】トレンドは出来高でも確認できる

「出来高」とは取引量のことで、通常は価格が上昇すれば流れに乗ろうと考える投資家が殺到して出来高は増加し、調整局面では取引が手控えられて出来高は減少する傾向が確認できます。

しかし、価格が上昇しているのに出来高が増加しないときもあり、そのようなときはトレンドが転換する、または転換している可能性を検討する必要があるという考え方です。

FXと株の有料メルマガ&オンラインサロン「ザイ投資戦略メルマガ」では、個人投資家で数多くの著書もある田向宏行さんによる、「ダウ理論」をもとにしたチャートポイントやテクニカル分析の解説をメールで受け取ることができ、投資家とのオンライン交流会にも参加できるコンテンツ、「田向宏行のダウ理論で勝つ副業FX!」(月額:4400円・税込)を配信中です。

また、ザイFX!では田向宏行さんのFXコラム、「田向宏行式 副業FXのススメ!」を、原則として毎週火曜日に公開しています。

「田向宏行のダウ理論で勝つ副業FX!」には10日間の無料体験期間があり、「田向宏行式 副業FXのススメ!」は過去の記事もすべて無料で読むことができます。ダウ理論に興味のある方は、ぜひチェックしてみてください。

【※関連記事はこちら!】

⇒トレーディングビューの有料機能が無料で使える、おすすめのFX会社を公開! 大人気のチャート分析ツールを賢く使える裏ワザを紹介

| 【2026年2月】ザイFX!読者に人気のFX口座はココ!(ランキング・トップ3) | |

|---|---|

| 【総合1位】GMOクリック証券「FXネオ」 ⇒詳細ページ | |

|

|

|

|

|

| 【総合2位】SBI FXトレード ⇒詳細ページ | |

|

|

|

|

|

| 【総合3位】外為どっとコム「外貨ネクストネオ」 ⇒詳細ページ | |

|

|

|

|

|

【※4位~10位も含む、各口座のおすすめポイントやキャンペーン情報はこちら!】

⇒FXおすすめ口座人気ランキング! ザイFX!読者が選んだ 人気No.1のFX口座はここだ! FX初心者も必見! おすすめのFX口座を詳しく比較

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)