【※関連記事はこちら!】

⇒トレーディングビューの有料機能が無料で使える、おすすめのFX会社を公開! 大人気のチャート分析ツールを賢く使える裏ワザを紹介

移動平均線とは

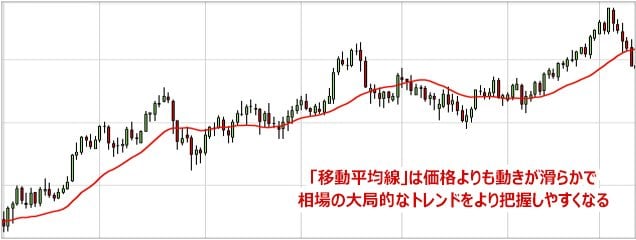

「移動平均線」とは、過去一定期間の価格の平均値をつなげた線で、多くのトレーダーに活用されているトレンド系のテクニカル指標です。終値を使って算出するのが一般的で、英語の「Moving Average」の頭文字をとって「MA」とも呼ばれます。

移動平均線は、1960年に米国のジョゼフ・E・グランビルが紹介した「グランビルの法則」によって、一気に注目されるようになったテクニカル指標です。1920年ごろに米国で開発され、日本でも「からみ足」と呼んで利用されていたと伝わっています。

(出所:サクソバンク証券)

移動平均線には、相場のトレンドをわかりやすく表すという特徴があります。ローソク足チャートだけで相場を分析した場合、一時的な反落・反発、長めの上ヒゲ・下ヒゲの出現などによって局所的にトレンドを見定めづらくなることもありますが、価格よりも滑らかな動きになる移動平均線を使うと、大局的なトレンドをより把握しやすくなります。

具体的には、上向き(上昇)で推移する移動平均線は、一定期間の過去の平均値が切り上がっていることを表しているため、買い方にとって有利な相場が続いている、反対に下向き(低下)で推移する移動平均線は、一定期間の過去の平均値が切り下がっていることを表しているため、売り方にとって有利な相場が続いていると判断できます。

また、移動平均線と価格の位置関係からは、市場参加者のそのときどきの心理がどのような状況にあるかを、ある程度は推測することができます。

たとえば、過去5日分の移動平均は当日を含めた5日間の終値の平均値なので、直近5日間の間にポジションを建てた市場参加者の暫定的な建値とみなすことができます。そこから、当日の価格が5日移動平均線を上回って推移していれば、直近5日の間に買いのポジションを建てた市場参加者には平均的に含み益、売りポジションを建てた市場参加者には平均的に含み損が出ていると判断できます。

移動平均線の種類

移動平均線には「単純移動平均線」「加重移動平均線」「指数平滑移動平均線」の3つの種類があります。以下、日足の終値を使った移動平均線をベースに、それぞれの特徴などを紹介します。

単純移動平均線(SMA)

「単純移動平均線」は、過去一定期間の終値を平等に扱った移動平均線で、英語表記「Simple Moving Average」の頭文字を取って「SMA」と呼ぶのが一般的です。5日SMAを例にすると、それぞれの日で当日を含む過去5日間の終値の合計値を5で割った、5日移動平均をつなげた線になります。

(出所:サクソバンク証券)

SMAは日本の多くのFXトレーダーが活用しているだけでなく、ボリンジャーバンドなどの移動平均線を応用した他のテクニカル指標でも使われることが多い、もっともオーソドックスな移動平均線です。移動平均線の基本中の基本といえるでしょう。

ただし、移動平均線は相場の大きなトレンドを把握するのに優れている一方、相場自体のトレンドには遅れる傾向があり、特にSMAではその傾向が顕著に現れます。採用する期間が長くなるほど傾向はより強くなり、相場が暴落や急騰をしても移動平均線の傾きはそれほど急激には変化せず、すでに相場のトレンドが転換していても、SMAがトレンド転換のシグナルを発するまでには時間を要することがあります。これは移動平均線の「遅効性」と呼ばれるもので、弱点の1つと考えられています。

(出所:サクソバンク証券)

また、SMAは対象期間中の価格をすべて平等に扱っているため、直近の価格の影響力が、他の移動平均線よりも低くなりがちです。相場は日々、新たな材料や市場参加者の心理を織り込みながら価格を形成しています。そのため、過去の値動きよりも直近の値動きを重視するべきで、たとえば200日SMAなら当日の終値と199日前の終値の今の相場へのウェイト(影響度)には、差をつけるべきという指摘があります。

加重移動平均線(WMA)

「加重移動平均線」は、SMA(単純移動平均線)で顕著な遅効性の弱点とウェイトの問題を軽減させるものとして、海外のトレーダーを中心に活用されている移動平均線です。英語表記「Weighted Moving Average」の頭文字を取って「WMA」と呼ぶのが一般的です。

WMAは5日WMAなら、当日の価格が5倍、前日の価格が4倍…と、直近の価格のウェイトを重くして、直近の値動きの影響が大きくなるように算出されます。

(出所:サクソバンク証券)

上のチャートは日足に50日SMAと50日WMAを同時に表示させたものですが、同じ期間でもWMAのほうがSMAより相場のトレンドに早く反応し、相場に明確なトレンドが発生しているときは、WMAのほうが価格に近い水準で推移していることが多いのもわかります。

ただし、直近の価格の値動きが極端に少ない、逆に一時的に大きな変動があったなどというときは、WMAはその動きを反映しすぎてしまい、かえって相場の状況を見定めにくくさせてしまうこともあります。そのため、WMAは相場のトレンドが緩やかに形成されている場面において、効果を発揮しやすいと考えられています。

WMAとSMAには、採用期間が過ぎた価格の影響を完全に切り捨ててしまうという特徴があります。たとえば、今から199日前に相場の大変動があった場合、200日SMAは当日の価格と同等、200日WMAは当日の200分の1という低いウェイトながら値動きが考慮されますが、翌日には算出期間から完全に除外されて移動平均にまったく影響を及ぼさなくなるため、その点が弱点と指摘されることがあります。

指数平滑移動平均線(EMA)

「指数平滑移動平均線」は、英語表記「Exponential Moving Average」の頭文字を取って「EMA」と呼ぶ移動平均線です。WMAのように直近の価格にウェイトを置きつつ、採用期間が過ぎた価格のウェイトも完全にゼロにはせずに、ある程度の影響を残す方法で算出します。MACDなどの他のテクニカル指標でも、要素の算出に使われます。

(出所:サクソバンク証券)

上のチャートは日足に50日SMA、50日WMA、50日EMAを同時に表示させたものです。一般的にEMAは、SMAよりも相場のトレンドに早く反応し、WMAよりも比較的動きが滑らかになるという特徴があり、売買シグナルにダマシが少ないと考えられています。

移動平均線の基本的な見方とトレードへの活用方法

移動平均線と価格がクロス(交差)したポイントは、買い方と売り方の勢力が逆転する場面と捉えることができます。価格が移動平均線を上から下へ突き抜けると、買い方の平均的なポジションは含み損へ、売り方の平均的なポジションは含み益へ転じます。逆に、価格が移動平均線を下から上へ突き抜けると、売り方の平均的なポジションは含み損へ、買い方の平均的なポジションは含み益へ転じます。

(出所:サクソバンク証券)

そこから、価格が移動平均線を下から上に突き抜けたときを「ゴールデンクロス(GC)」、価格が移動平均線を上から下へ割り込んだときを「デッドクロス(DC)」と呼び、ゴールデンクロスを買い、デッドクロスを売りシグナルの発生とみなすのが、移動平均線のもっとも基本的な活用方法です。

ただし、移動平均線と価格によるゴールデンクロスやデッドクロスが売買シグナルとして機能するには、移動平均線の傾き方など、ほかにも条件を満たす必要があります。これを体現的にまとめあげているのが「グランビルの法則」で、グランビルの法則に当てはまらないゴールデンクロスやデッドクロスは、売買シグナルとしては無効と考えるのが一般的です。

そのほか、価格と移動平均線の距離が徐々に縮まってきている場面は、近いうちに買い方と売り方の勢力が逆転する可能性があると予測することもできます。移動平均線の傾きが緩やかになってくれば、相場のトレンドの勢いが弱まっていると判断できるほか、価格と移動平均線の距離が一時的に大きく開いた場面は、一時的に相場が買われすぎや売られすぎの状態にあると推測することも可能です。

また、多くのトレーダーが移動平均線の水準を意識しながらトレードしているため、移動平均線自体がサポートラインやレジスタンスラインとして機能することが多いという特徴もあります。

移動平均線の適切な期間と、SMA・WMA・EMAの使い分け

グランビルの法則では200日移動平均線が採用されており、株式を対象にした日足分析では、短期は25日、中期は75日、長期は200日、あるいは短期に5日、中期に25日を使用するのが一般的なようですが、移動平均線の適切な期間に明確な答えはありません。

(出所:サクソバンク証券)

上のチャートは日足に5日、50日、100日、200日のSMAを同時に表示させたものですが、期間の短い移動平均線は短期的なトレンドが把握しやすい反面、価格と移動平均線が絡みつくように推移することが多く、クロスの回数も頻繁なってダマシも増えます。逆に期間の長い移動平均線は大きなトレンドを把握しやすい反面、クロスの回数は少なく、短期や中期スパンのトレードチャンスを取りこぼす可能性があります。

特に、FXでは分析する通貨ペアによって、移動平均線に採用する最適な期間は異なる場合が多いとも言われます。一般的なFX会社のチャートツールには、設定期間を任意に変更できる機能があるので、実際にいくつかの期間の移動平均線をチャートに表示させてみて、分析する通貨ペアにあった期間を見つけるのがおすすめです。

また、推移の仕方がそれぞれ異なるSMA・WMA・EMAのどれを使用するのが適切かについても、正解はありません。

一定期間のデータを平滑化する移動平均は、金融以外のさまざまな分野でも用いられていますが、算出期間を過ぎた価格も考慮するEMAは、移動平均の定義に当てはまらないとの主張もあります。しかし、EMAは金融の世界ではよく知られた存在で、特に海外では200日移動平均線を使った分析には、SMAよりもEMAが多用されているようです。

とはいえ、必ずしもEMAが最適とはいえず、日本のFXトレーダーがもっとも使っているSMAのほうが、価格と移動平均線の関係性から売買のポイントを探るときには有効なことも少なくありません。

そのため、基本的な分析にはまずはSMAを活用し、通貨ペアや相場のそのときどきの状況に応じて適切と思える移動平均線を選択できるようになれば、より有効に活用できるようになるでしょう。

グランビルの法則

「グランビルの法則」とは、米国の新聞記者で株式アナリストだったジョゼフ・E・グランビルが提唱した、市場参加者の平均売買コストに近いと考えられる200日移動平均線と株価の日足チャートとの関係から、売買ポイントを計る法則です。

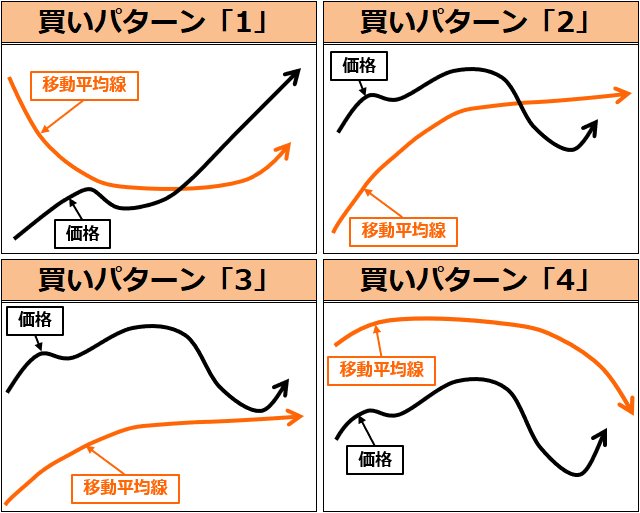

グランビルの法則には買いシグナルと売りシグナルでそれぞれ4つ、計8つの売買パターンがあり、8つのパターンすべてがFXのトレードにも活用できる手段として知られています。

グランビルの法則の「4つの買いシグナル」

買いシグナルには以下の4つがあり、中でも非常に強いシグナルが「1」のパターンです。

「1」は、低下を続けてきた移動平均線が横ばいか上昇に向かいつつあるときに、価格が移動平均線を上回ったタイミングを買いシグナルとみなすパターンです。価格が低下中の移動平均線を上抜けたタイミングは当てはまりません。

「2」は、価格が上昇中の移動平均線を割り込んだタイミングを買いシグナルとみなすパターンです。移動平均線の上昇傾向は相場の上昇トレンドを表しているので、押し目買いの好機です。ただし、移動平均線の動きは相場の動きに遅れる傾向があるため、「1」のパターンより信頼性は低下します。

「3」は、価格が上昇中の移動平均線に接近したものの手前で下げ止まり、再び上向きへ転じたタイミングを買いシグナルとみなす、移動平均線がサポートの役割を果たしたことを確認してからエントリーする押し目買いのパターンです。

「4」は、価格が低下中の移動平均線から大きく離れたタイミングを買いシグナルとみなすパターンです。短期的に価格と移動平均線の距離が縮まることを前提とした、相場のトレンドに反する逆張りの手法なので、長期スパンのトレードには向いていません。

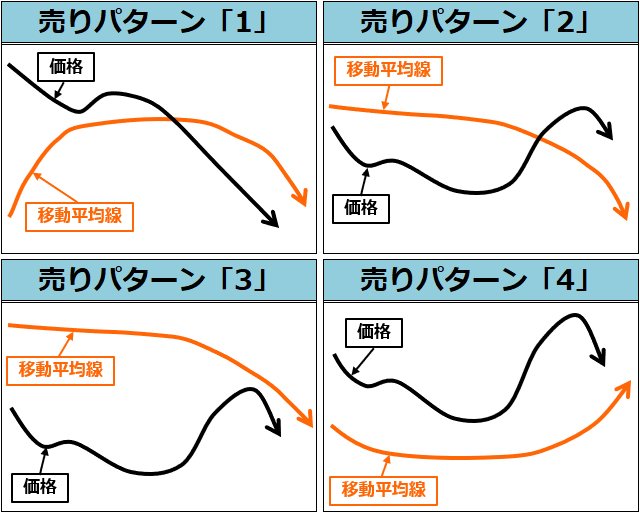

グランビルの法則の「4つの売りシグナル」

売りシグナルには以下の4つがあり、中でも非常に強いシグナルが「1」のパターンです。考え方は売りシグナルの真逆です。

「1」は、上昇を続けてきた移動平均線が横ばいか低下に向かいつつあるときに、価格が移動平均線を下回ったタイミングを売りシグナルとみなすパターンです。価格が上昇中の移動平均線を下抜けたタイミングは当てはまりません。

「2」は、価格が低下中の移動平均線を割り込んだタイミングを売りシグナルとみなすパターンです。移動平均線の低下傾向は相場の下降トレンドを表しているので、戻り売りの好機です。

「3」は、価格が低下中の移動平均線に接近したものの手前で伸び悩み、再び下向きへ転じたタイミングを売りシグナルとみなす、移動平均線がレジスタンスの役割を果たしたことを確認してからエントリーする戻り売りのパターンです。

「4」は、価格が上昇中の移動平均線から大きく離れたタイミングを売りシグナルとみなすパターンです。短期的に価格と移動平均線の距離が縮まることを前提しています。

このように、グランビルの法則は非常にシンプルな考え方ですが、市場参加者の取引の平均コストを表す移動平均線と価格の関係から有効な売買ポイントを示唆してくれる法則として、多くのトレーダーに活用されています。

移動平均線の「ゴールデンクロス」「デッドクロス」

グランビルの法則の応用型として、期間の異なる2本の移動平均線が「ゴールデンクロス(GC)」したポイントを強力な買い、「デッドクロス(DC)」したポイントを強力な売りシグナルとみなす手法も知られています。期間が短い移動平均線のほうを価格とみなし、シグナルの有効性はグランビルの法則の条件を当てはめます。

「ゴールデンクロス」は、相対的に期間の短い移動平均線が期間の長い移動平均線を下から上へ抜けたポイント、「デッドクロス」は期間の短い移動平均線が長い移動平均線を上から下へ抜けたポイントを指します。移動平均線の組み合わせには短期と中期、もしくは中期と長期を用いるのが一般的です。ここでは例として、短期を5、中期を21、長期を50としています。

(出所:サクソバンク証券)

上のチャートは5日SMAを価格と考え、21日SMAとの位置関係をグランビルの法則に当てはめる、短期と中期の移動平均線を使ったときの具体例です。

「1」が強力な買いシグナルを示すゴールデンクロス、「2」が強力な売りシグナルを示すデッドクロスの場面です。相場がゴールデンクロスの発生後に上昇トレンド、デッドクロスの発生後に下降トレンドへ転換していることもわかります。

価格の代わりに移動平均線を使うことで、ローソク足のヒゲや実体の長さに惑わされることもなく、グランビルの法則よりもエントリーポイントが判断しやすくなります。

(出所:サクソバンク証券)

そして、上のチャートは中期に21日SMA、長期に50日SMAを使った、先ほどよりも長めのスパンで見た場合の具体例です。

短期と中期の組み合わせと比べると、クロスの回数は相対的に少なくなる傾向にありますが、クロスの発生後に出現する相場のトレンドがはっきりしたものであるほど、1度のエントリーでより大きな値幅を獲得できる可能性が高くなります。

また、価格と2本の移動平均線の位置関係は、相場が上昇トレンドのときは「価格>中期移動平均線>長期移動平均線」、下降トレンドのときは「長期移動平均線>中期移動平均線>価格」となることが多いので、この位置関係が変化したときは、相場のトレンドが弱まっていると判断することもできます。

移動平均線のクロスをトレードに活用するときの注意点

移動平均線のゴールデンクロスとデッドクロスを売買シグナルに活用するときは、移動平均線の弱点とも言われる「遅効性」を考慮する必要があります。移動平均線の設定期間が長いほど、ダマシが少なく売買シグナルの精度は上がりますが、比例して価格に対する反応は遅れがちになります。

特に値動きの幅が比較的大きい通貨ペアの場合、クロスが出現したときにはすでに相場のトレンドが変わってしまっていることもありえるため、注意が必要です。

【※関連記事はこちら!】

⇒トレーディングビューの有料機能が無料で使える、おすすめのFX会社を公開! 大人気のチャート分析ツールを賢く使える裏ワザを紹介

| 【2026年2月】ザイFX!読者に人気のFX口座はココ!(ランキング・トップ3) | |

|---|---|

| 【総合1位】GMOクリック証券「FXネオ」 ⇒詳細ページ | |

|

|

|

|

|

| 【総合2位】SBI FXトレード ⇒詳細ページ | |

|

|

|

|

|

| 【総合3位】外為どっとコム「外貨ネクストネオ」 ⇒詳細ページ | |

|

|

|

|

|

【※4位~10位も含む、各口座のおすすめポイントやキャンペーン情報はこちら!】

⇒FXおすすめ口座人気ランキング! ザイFX!読者が選んだ 人気No.1のFX口座はここだ! FX初心者も必見! おすすめのFX口座を詳しく比較

![ヒロセ通商[LION FX]](https://zaifx.ismcdn.jp/mwimgs/c/f/-/img_cf441770d8ee58a063c99fd812f7fc7a76045.gif)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)