「FX」は少額の資金から取引できる、外貨投資として人気の金融商品です。

ここでは、FXを始める前に押さえておきたいFXの取引の基本やリスク、知っておきたいFXの用語などをわかりやすく解説するほか、初心者におすすめのFX口座も紹介します。FXに興味がある方は、FXの入門コンテンツとして参考にしてください。(2026年2月2日 更新)

| 【2026年2月】ザイFX!読者が選んだFX口座はココ!(総合ランキング・トップ3) | |

|---|---|

| 【総合1位】GMOクリック証券「FXネオ」 ⇒詳細ページ | |

|

|

|

|

|

| 【総合2位】SBI FXトレード ⇒詳細ページ | |

|

|

|

|

|

| 【総合3位】外為どっとコム「外貨ネクストネオ」 ⇒詳細ページ | |

|

|

|

|

|

【※FX初心者におすすめのFX口座はこちら!】

⇒ザイFX!の読者ランキングで1位~3位にランクインした、人気と実力を兼ね備えたFX口座の、おすすめポイントや基本スペックを詳しく紹介!

FXの口座選びに迷ったら、FXトレーダー・羊飼いが選んだ「初心者にやさしいFX口座」も、ぜひチェックしてください! 以下の記事では、羊飼いさんが初心者におすすめするFX口座の選び方について詳しく解説してくれています。

【※羊飼いさんが選んだ「初心者にやさしいFX口座」はこちら!】

⇒FXトレーダー・羊飼いさんに聞く、初心者におすすめのFX口座の選び方!

■ FXとは?

■ FXの始め方とFX初心者におすすめのFX口座を紹介!

-GMOクリック証券「FXネオ」

-SBI FXトレード

-外為どっとコム「外貨ネクストネオ」

■ FX口座を開設する方法(口座開設の申し込みから取引まで)

■ FXの仕組み

■ FXの「スプレッド」とは?

-スプレッドは同じ通貨ペアでもFX口座によって水準が異なる

■ FXの「スワップポイント(スワップ金利)」とは?

■ FXの「証拠金」「レバレッジ」とは?

■ FXで「利益を上げる方法」は?

-為替損益で稼ぐ(為替レートの値動きを予測する)

-スワップポイントで稼ぐ(金利収益で利益を狙う)

■ FXの取引で使う「注文」の種類は?

-成行注文(なりゆきちゅうもん)

-指値注文(さしねちゅうもん)

-逆指値注文(ぎゃくさしねちゅうもん)

-複数の注文を組み合わせた注文方法

■ FXの「取引スタイル」別のおすすめ口座を紹介!

-FXの代表的な4つのトレードスタイル

-初心者におすすめの取引スタイルは?

■ 初心者におすすめの通貨ペアは?

■ 「FXの取引時間」は何時から何時まで?

■ FXに必要な資金はいくら?

■ FXの取引はスマホからが主流。FXのスマホアプリが人気の理由は?

■ FXと株取引の違いは?

■ FXの取引で利益が出たら税金はどうなる?

■ 覚えておきたいFXの「リスクと対処方法」

-ロスカット

-追証(追加証拠金制度)

-信託保全

■ FX初心者のための基礎知識入門 目次(←さらに詳しく学びたい方はこちら!)

FXとは?

FXとは「外国為替」を意味する「Foreign Exchange」の略称で、日本語では「外国為替証拠金取引」や「外国為替保証金取引」などと呼ばれる金融商品です。昨今、円安や円高などの為替の動きに関するニュースを耳にする機会が増え、FXの取引に興味を持ってはみたけれど、「FXがどのような取引で、何から始めればよいのかわからない」と悩む方も少なくないのではないでしょうか。

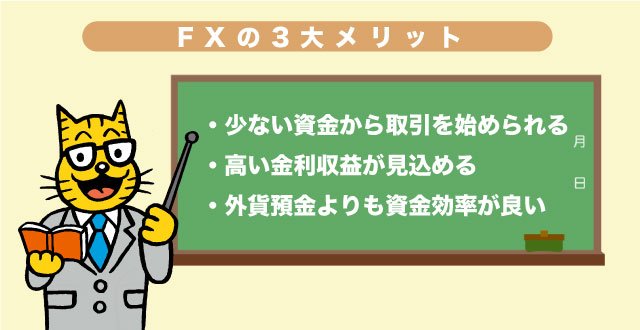

FXは数百円から数千円程度、FX口座(FX会社)によっては数円程度の非常に少ない資金から取引できるのが大きな魅力です。ほかにも、「高い金利収益が見込める」「銀行の外貨預金より最大25倍も資金効率のよい取引が可能」などのメリットがあり、投資収益を積極的に狙う、金利収益による複利運用で資産形成を目指す、外貨預金の代わりに利用するなど、求める投資スタンスにあわせて、さまざまな取引ができるのも人気の理由です。

このように、FXは魅力的な金融商品ではありますが、株式などの他の金融商品と同様、100%儲かるということはなく、取引に一定のリスクが伴うのも事実です。そのため、ルールや仕組みがよくわからないまま、なんとなく始めてしまうことはおすすめできません。FXの基礎的な知識や、取引を始める前に押さえておきたいポイントを、しっかりとここで理解しておきましょう。

FXの始め方とFX初心者におすすめのFX口座を紹介!

FXは、FX会社(FXの専業会社)や証券会社などが提供しているFX口座(FXの専用口座)を開設して取引します。

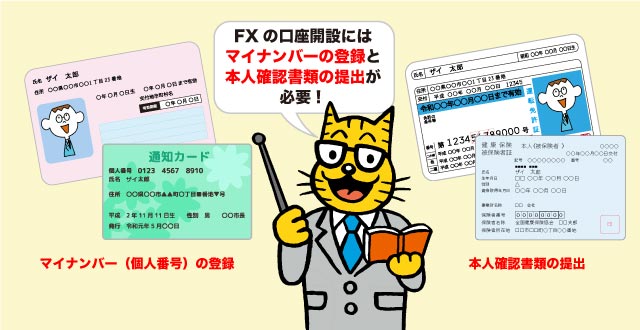

FX口座の開設はネット上から申し込むことができ、口座の開設に必要なマイナンバーカード・運転免許証などの本人確認書類を準備しておけば、どのFX口座も手続きにかかる時間は長くて十数分程度です。開設が完了した口座に資金(証拠金)を入金すれば取引できるようになり、通貨ペアと取引数量を決めて注文を出すことで取引がスタートします。

【※FX口座の開設方法を詳しく知りたい人はこちら!】

⇒FX口座を開設する方法(口座開設の申し込みから取引まで)

もっとも、ひとくくりにFX口座といっても、FX口座はたくさんあります。FX口座ごとにさまざまな特徴があるので、FX初心者の方はどのFX口座を選んだらよいか、迷うこともあるでしょう。そのようなときは、「取引単位が小さく少額から取引を始められる」、「初心者が取引しやすい米ドル/円のスプレッドが狭い(取引コストが低い)」、「電話、チャット、メールなどによるサポート体制が充実している」、「スマホアプリなどの取引ツールが使いやすい」などの項目で比較して、自分に合うと感じたFX口座を選択するのがおすすめです。

ここでは、それらの条件をバランス良く満たしていて、「ザイFX!読者が選んだ『おすすめFX会社』人気ランキング!」で1位~3位に選ばれた、人気のFX口座を紹介します。すでにFXを取引している先輩トレーダーのリアルな声が反映されているので、これからFXを始めようとしている初心者の方は、ぜひ参考にしてください。

【総合1位】 GMOクリック証券「FXネオ」

GMOクリック証券の「FXネオ」は、初心者にも使いやすい取引ツールやチャートツールが多くのFX投資家に支持され、調査したすべての項目で1位を独占する圧倒的人気のFX口座です。

特に「FXネオ」のスマホアプリの完成度は非常に高く、わかりやすい画面と優れた操作性で初心者もすぐに使いこなせ、ストレスなく取引できます。

米ドル/円をはじめとした日本のFX投資家に人気の通貨ペアは、スプレッドの狭さ、スワップポイントの高さの両方で業界トップ水準と、FX口座を選ぶときに注目したいスペック面の条件も申し分ありません。取引に慣れたあとも長く使い続けることができる、あらゆるレベル、あらゆる投資スタンスのトレーダーにおすすめのFX口座です。GMOクリック証券で取引しているトレーダーらが参加し、リアルな「トレード速報」や「収益ランキング」が公開されているコミュニティサイトの「トレードアイランド」も人気です。

【※関連記事はこちら!】

⇒GMOクリック証券「FXネオ」のメリット・デメリットを解説! スプレッド、スワップポイントなどの他社との比較、キャンペーン情報や口座開設までの時間、必要書類も紹介!

| ◆ GMOクリック証券「FXネオ」 ⇛詳細データはこちら | ||||

| GMOクリック証券「FXネオ」の主なスペック | ||||

| 最低取引単位 | 通貨ペア数 | デモ取引 | キャンペーン | 取引手数料 |

| 1000通貨 | 24ペア | あり | あり | 無料 |

| スプレッド | サポート状況 | |||

| 米ドル/円 0.2銭原則固定(9-27時・例外あり) ユーロ/米ドル 0.3pips原則固定(9-27時・例外あり) |

コールセンター(平日8~17時) 問い合わせフォーム |

|||

| 口座開設と取引で、最大100万9000円キャッシュバック | ||||

| ●当サイト限定 合計1万通貨以上の新規取引で4000円をキャッシュバック ●取引量に応じて最大100万円をキャッシュバック ●対象口座の開設と新規取引で最大5000円をキャッシュバック |

||||

|

||||

| ※スプレッドはすべて例外あり。この表は2026年2月2日時点のデータをもとに作成しているため、最新の情報とは異なっている場合があります。最新の情報はザイFX!の「FX会社おすすめ比較」や、GMOクリック証券の公式サイトなどで確認してください | ||||

【総合2位】 SBI FXトレード

SBI FXトレードは、取り扱うすべての通貨ペアを「1通貨」単位で取引できるのが最大の特徴です。一般的なFX口座の最低取引単位は1000通貨なので、SBI FXトレードはその1/1000の規模から取引できます。

1通貨なら取引に必要な資金も1000通貨取引の1/1000なので、ほとんどの通貨ペアを数円程度の極めて少ない資金から取引できます。これからFXを始める初心者はもちろん、少額取引ができるFX口座を探している人にもチェックしてほしいFX口座です。取引できる通貨ペアの数も豊富なので、値動きが気になるマイナーな通貨ペアの取引を少額で試してみるといった活用方法もあります。

SBI FXトレードのスプレッドは注文量によっていくつかの区分に分類され、それぞれの区分で提供されるスプレッドの水準が異なりますが、1回の取引量が100万通貨までなら、非常に狭いスプレッドで取引が可能です。一般的な投資家のほとんどが、取引量が増えても低コストで取引を継続できます。

| ◆ SBI FXトレード ⇛詳細データはこちら | ||||

| SBI FXトレードの主なスペック | ||||

| 最低取引単位 | 通貨ペア数 | デモ取引 | キャンペーン | 取引手数料 |

| 1通貨 | 34ペア | なし | あり | 無料 |

| スプレッド | サポート状況 | |||

| 米ドル/円 0.18銭 ユーロ/米ドル 0.3pips |

オペレーターチャット(平日9~17時) 問い合わせフォーム(電話は予約制) |

|||

| 口座開設と取引で、最大100万1000円キャッシュバック | ||||

| ●新規口座開設で1000円に加え、合計10万通貨以上の新規取引で取引量に応じて最大100万円、あわせて最大100万1000円をキャッシュバック(※メキシコペソ/円 、南アフリカランド/円、中国人民元/円、韓国ウォン/円、香港ドル/円の取引量は10分の1で換算。専用フォームからの申し込みが必要) | ||||

|

||||

| ※スプレッドはすべて例外あり。この表は2026年1月5日時点のデータをもとに作成しているため、最新の情報とは異なっている場合があります。最新の情報はザイFX!の「FX会社おすすめ比較」や、SBI FXトレードの公式サイトなどで確認してください | ||||

【総合3位】 外為どっとコム「外貨ネクストネオ」

外為どっとコムの「外貨ネクストネオ」は、業界上位水準のスプレッドに加え、質の高い豊富なマーケット情報、投資家をサポートするさまざまなコンテンツを提供しており、長年、多くのFXトレーダーから根強い支持を集めているFX口座です。

「外為注文情報」「ポジション比率情報」などの、取引に役立つ独自コンテンツが充実しているほか、投資レベルにあわせて受講できる学習コンテンツも用意されているので、FXを始めたばかりの初心者も安心して利用できます。

さらに、外為どっとコムには1通貨単位から外貨を自動で購入して積み立ててくれる、「らくらくFX積立」というサービスもあります。銀行の外貨預金と比べ、コストや金利面ではるかに有利な運用も実現可能なので、外貨預金に興味のある人にもぜひチェックしてほしいFX会社です。

【※関連記事はこちら!】

⇒外為どっとコム「外貨ネクストネオ」のメリット・デメリットを解説! スプレッド、スワップポイントなどの他社との比較のほか、キャンペーン情報や口座開設までの時間、必要書類も紹介!

| ◆ 外為どっとコム「外貨ネクストネオ」 ⇛詳細データはこちら | ||||

| 外為どっとコム「外貨ネクストネオ」の主なスペック | ||||

| 最低取引単位 | 通貨ペア数 | デモ取引 | キャンペーン | 取引手数料 |

| 1000通貨 | 30ペア | あり | あり | 無料 |

| スプレッド | サポート状況 | |||

| 米ドル/円 0.2銭原則固定(9-27時・例外あり) ユーロ/米ドル 0.3pips原則固定(9-27時・例外あり) |

チャットサポート(24時間365日) 電話(内容により対応時間は異なる) 問い合わせフォーム |

|||

| 口座開設と取引で、最大101万2000円キャッシュバックほか | ||||

| ●当サイト限定 1回1万通貨以上の新規取引で5000円に加え、「らくらくFX積立」における1回以上の定期買付で3000円、合計で最大8000円をキャッシュバック ●合計10万通貨以上の新規取引で、取引量に応じて最大100万円をキャッシュバック。さらに、「らくらくFX積立」の開設と1回以上の定期買付で1200FXポイント(200ポイント分は積立口座のキャンペーン)に加え、「CFDネクスト」における1回以上の新規取引で合計4000円(3000円分はCFD口座のキャンペーン)をキャッシュバック(※専用フォームからの申込みが必要) ●「マネ育FXスクール」の受講、理解度クイズの合格とアンケートへの回答で参加特典1000円をプレゼント |

||||

|

||||

| ※スプレッドはすべて例外あり。この表は2026年2月2日時点のデータをもとに作成しているため、最新の情報とは異なっている場合があります。最新の情報はザイFX!の「FX会社おすすめ比較」や、外為どっとコムの公式サイトなどで確認してください | ||||

「ザイFX!読者が選んだ『おすすめFX会社』人気ランキング!」の4位~10位に選ばれたFX口座は、以下の記事をご覧ください。

【※関連記事はこちら!】

⇒FXトレーダーのリアルな声を反映! ザイFX!読者が選んだ「おすすめFX会社」人気ランキング!

FX口座を開設する方法(口座開設の申し込みから取引まで)

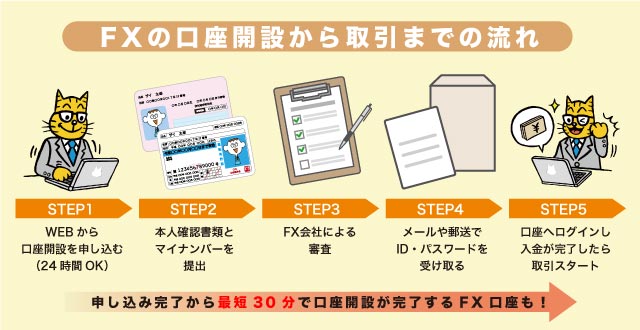

FX口座の開設の申し込みから実際に取引ができるようになるまでは、おおむね以下のような流れです。

・口座開設申し込みフォームに必要事項を入力して送信

・本人確認書類とマイナンバーを提出

・FX会社の審査を通過すれば、ID・パスワードが発行される

・取引口座や会員専用ページにログインする

・取引口座に資金(証拠金)を入金する

・口座に入金が反映されたら取引可能に

申し込みフォームへの入力、本人確認書類の提出やマイナンバーの登録は、PC(パソコン)とスマホのどちらからも可能で、すべての手続きをオンライン上で完結させれば、申し込みにかかる時間は数分~十数分程度です。

また、近年はスマホを使った本人確認機能の普及でFX会社の本人確認作業がスピーディーになり、申し込んだその日のうちに口座開設が完了するFX口座も増えています。中には申し込みから最短30分で口座開設が完了するFX口座もあります。

【※関連記事はこちら!】

⇒FX口座が最短30分~当日に開設できるFX会社を紹介! 口座開設を申し込んだ1時間後にはFX取引を始められるFX会社や、早く開設するために必要なこと、注意点などを解説!

基本的にほとんどのFX口座は、日本に住む18歳以上の成人であれば開設を申し込むことができます。ただし、18歳以上であっても高校生は申し込むことができないFX口座もありますので、特に18歳以上20歳未満でFX口座の開設を検討している人は、開設したいFX口座の開設基準を確認しておくことをおすすめします。

【※関連記事はこちら!】

⇒FXで年齢18歳から口座を開設できるFX会社を調査。FXデビューにおすすめの口座も紹介!

本人確認書類としては、主に運転免許証、マイナンバーカード、パスポート、各種健康保険証、印鑑登録証明書、住民票の写しなどが利用できます。提出可能な書類や書類の数は、FX会社によって多少異なりますので、申し込みの前にあらかじめ確認のうえ準備をしておくと、スムーズに口座開設の手続きをおこなえるでしょう。

FX口座は、申し込みはもちろん、口座開設の費用や開設した口座を維持するための手数料などはかかりません。どれだけ開設してもコストは一切かからないので、気になるFX口座をいくつか開設して、実際に利用して比べてみながら、最終的に自分にあったFX口座を見つけるのもおすすめです。

FX口座にはそれぞれ特徴があるので、どのFX口座を開設しようか迷ったときは、すでにFXを取引している先輩トレーダーによる、リアルな評価を参考にするのもよいでしょう。

【※関連記事はこちら!】

⇒FXトレーダーのリアルな声を反映! ザイFX!読者が選んだ「おすすめFX会社」人気ランキング!

また、一般的なFX口座よりも少ない資金から取引できるFX口座で取引したい、できるだけスワップポイントの水準が有利なFX口座で取引したいなど、FX口座に求めるものが決まっている場合は、約40の主要なFX口座をさまざまな項目で比較できる「FX会社おすすめ比較」も、ぜひ役立ててください。

【※関連記事はこちら!】

⇒おすすめのFX会社をさまざまな項目を比較して紹介! 「FX会社おすすめ比較」

FXの仕組み

では、FXとは実際には、どのような仕組みの取引なのでしょうか?

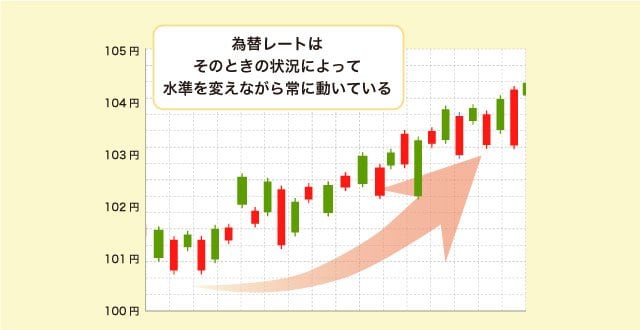

FXが取引の対象にしている「外国為替」は、日本円を米ドル(米国の通貨)へ、日本円をユーロ(ユーロ圏の通貨)へというように、ある通貨を別の通貨へ交換することを意味します。交換するときの取引価格(交換比率)は「為替レート」と呼び、為替レートは需要と供給のバランスによって常に変動しています。

たとえば、米ドルと日本円の組み合わせの「米ドル/円」なら、為替レートはあるときは「1米ドル=100円」、あるときは「1米ドル=110円」のように動いています。

「米ドル/円」のように、ある通貨と別の通貨の組み合わせのことを、外国為替では「通貨ペア」と呼びます。世界には多くの通貨があるので、ユーロ/円、ユーロ/米ドル、英ポンド/米ドル……など、米ドル/円以外にもたくさんの通貨ペアがあり、それぞれの通貨ペアで為替レートが日々変化しています。

FXは、この「通貨ペア」の「為替レート」の動きを利用して利益を狙うのが取引の基本です。

端的にいえば、米ドル/円を「1米ドル=100円」で買った場合、100円よりも高い値段のときに売ることができれば利益、100円よりも低い値段のときに売ることになれば損失になります。株式の投資になじみのある人は、通貨ペアを「銘柄」、為替レートを「株価」に置き換えてみると、よりイメージがつかみやすくなるのではないでしょうか。

【※「FXの仕組み」を、さらに詳しく知りたい方はこちら!】

⇒「FXとは?」を、FX初心者やこれからFXを始める人にもわかりやすく解説! どのFX会社に口座を開設しようか迷ったとき、参考にしたい基準も紹介!

FXの「スプレッド」とは?

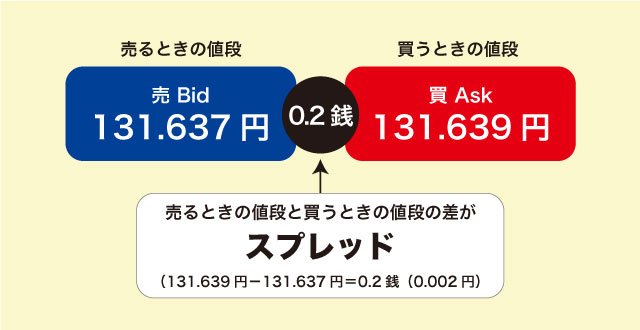

FXの「スプレッド」とは、FXの取引で売るときに適用される「売値(Bid)」と、買うときに適用される「買値(Ask)」の差額のこと。たとえば、下の図のように取引画面に表示されている売値(Bid)が131.637円、買値(Ask)が131.639円なら、このときのスプレッドは0.2銭(0.002円)です。

FXでは、基本的に自動売買などの特別な機能を使わなければ取引手数料(売買手数料)は無料なので、この「スプレッド」がFX取引における実質的な取引コストと考えることができます。スプレッドが0.2銭なら1通貨あたり0.2銭の取引コストがかかっていて、1000通貨取引なら2円、1万通貨取引なら20円になります。そのため、スプレッドが狭ければ狭いほど、コストを抑えた取引が可能になります。

たとえば、米ドルを外貨普通預金で取引した場合、大手ネット銀行の中で手数料が安いと感じる住信SBIネット銀行でも、購入・売却の往復で1米ドルあたり合計12銭の取引手数料がかかります。また、大手の外貨両替サービスで日本円を米ドル円に交換し、交換した米ドルを日本円に戻した場合、一般的には1米ドルあたり合計6円ほどの手数料がかかります。

一方、FXでは日本のFX投資家がもっとも取引している米ドル/円なら、主要なFX口座のスプレッドはおおむね0.2銭(0.002円)、一部には期間限定のキャンペーンでスプレッドがゼロになるFX口座もあります。外貨預金や外貨両替と比べると、FXの取引コストは圧倒的に低いということがわかるでしょう。

【※関連記事はこちら!】

⇒ザイFX!読者が選んだ「取引コストが安いと感じる」FX会社ランキング

スプレッドは同じ通貨ペアでもFX口座によって水準が異なる

FXのスプレッドは、米ドル/円などのように外国為替市場で取引量が多くて流動性の高いメジャーな通貨ペアでは狭く、あまり流動性が高くないマイナーな通貨ペアでは広くなる傾向にあります。

また、スプレッドの幅はFX会社が通貨ペアごとに独自に設定しているため、同じ通貨ペアでもFX口座によって水準が異なります。初心者の方は、まずは米ドル/円のスプレッドに注目して、米ドル/円のスプレッドが狭く、コストを抑えた取引ができるFX口座を探すのがおすすめです。

【※関連記事はこちら!】

⇒FX「ドル/円」のスプレッドを比較・ランキング! 取引コストが安い、おすすめのFX口座はここだ! 約40口座の最新スプレッドを調査【最新】

当サイトでは、通貨ペアごとのスプレッドランキングも紹介しています。特に気になる通貨ペアのスプレッドについては、各通貨ペアのスプレッドランキングページでチェックしてください。

なお、FXのスプレッドには、原則として一定の幅のスプレッドが提供される「原則固定」と、スプレッドの幅が常に変動している「変動性」の2つのタイプがありますが、一般的なFX口座のほとんどが主要通貨ペアで「原則固定」を採用しています。

【※「スプレッド」についてさらに詳しく知りたい方はこちら!】

⇒「スプレッド」とは?:FX初心者のための基礎知識入門

FXの「スワップポイント(スワップ金利)」とは?

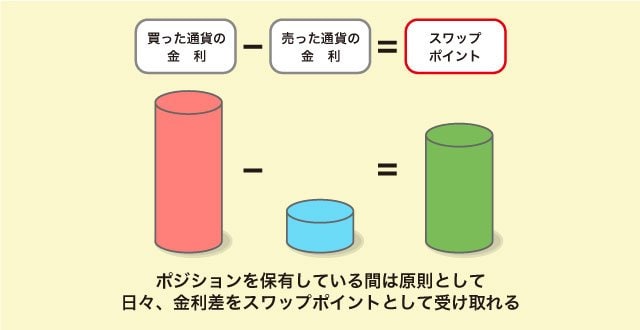

FXの「スワップポイント(スワップ金利)」とは、通貨ペアの間の異なる金利を調整したもので、「金利差調整分」とも呼ばれます。通貨ペア内で相対的に金利の低い通貨を売って金利の高い通貨を買うと、2つの通貨の金利差を日本円で受け取ることができます。

スワップポイントはポジション(※)を持ち続けている限り、原則として営業日が変わるたびに、保有しているポジションの量に応じた金額を受け取ることができます。(※決済せずに保有している持ち高のこと)

たとえば、ある通貨ペアで1000通貨あたり1日30円のスワップポイントが受け取れる場合、この金額がずっと変わらないと仮定すると、1年間ポジションを持ち続けていれば1万950円(30円×365日)のスワップポイント収益を受け取ることができる計算になります。

仕組み自体は異なるものの、スワップポイントは銀行の外貨預金で受け取れる利息に似たようなものと考えることができます。ただし、FXのスワップポイントと外貨預金の利息を比較すると、金利収益のよさでは圧倒的にFXのスワップポイントに分があります。

以下の表は、米ドル/円のスワップポイントが高水準のFX口座で買いポジションを保有した場合に受け取る想定金額と、調査時に主要な金融機関の中で外貨普通預金の米ドルの年利がもっともよかったソニー銀行、メガバンク3行で米ドルを保有した場合に受け取る想定金額などを比較したものです。

| ■FXのスワップポイントと銀行の外貨預金の金利を比較 | ||

|---|---|---|

| 金利(年利) | 1年間の想定収益(1000通貨) | |

| FX | 約3.53% | 約5464円 |

| ソニー銀行 | 0.100% | 約155円 |

| メガバンク3行 | 0.010% | 約15円 |

| ※FXの金利と想定収益は、2026年1月に1日あたりの平均金額(小数点以下第3位を四捨五入)が主要FX会社の中でもっとも高かったくセントラル短資FX「FXダイレクトプラス」の14.97円(1000通貨あたり)と、2026年1月最終営業日の終値に近い154.77円をもとにレバレッジ1倍で算出 ※外貨預金の金利は2026年2月2日時点の普通預金金利、想定収益は2026年1月最終営業日の終値に近い154.77円をもとに算出した税引前の金額 ※金利や想定収益は調査時点の情報をもとに算出した参考値で、実績値とは異なる場合があります |

||

これを見ると、FXのスワップポイントは銀行の外貨預金の利息と比べて、格段に収益性が高いということがわかります。しかも、上の表に記載したFXの想定金利(利回り)はレバレッジをかけずに取引した場合なので、レバレッジが25倍のFX口座で取引していたら、取引に必要な資金(証拠金)に対する想定金利は25倍になります。

【※「スワップポイント」についてさらに詳しく知りたい方はこちら!】

⇒FXの「スワップポイント」とは?:FX初心者のための基礎知識入門

また、FXでは「メキシコペソ/円」「南アフリカランド/円」などの高金利通貨ペアと呼ばれる通貨ペアは、取引に必要な資金に対する金利収益の比率が非常に高いことで知られています。特に「メキシコペソ/円」は、レバレッジをかけず銀行の外貨預金などと同じように取引しても、年率で10%近い金利収益を受け取れるFX口座もあり、スワップポイントを投資収益の一部として重視するFX投資家に人気があります。

【※関連記事はこちら!】

⇒FX「メキシコペソ/円」のスワップポイントを比較! 高い順にランキングして、おすすめのFX口座も紹介! 約30のFX口座のスワップポイントを調査【最新】

スワップポイントは通貨間の金利を調整するものなので、相対的に金利の低い通貨を買って金利の高い通貨を売る方向でポジションを持つと、ポジションを持ち続けている間は日々、2つの通貨の金利差を支払う必要があるため、ポジションを持つ方向には注意が必要です。

高い金利収益が見込めるスワップポイントはFXの魅力のひとつではありますが、為替レートの変動によっては、スワップポイント分の収益を上回る為替差損が発生する可能性もあるため、高い金利収益だけに注目してポジションを持ち続けることにはリスクが伴うことも押さえておく必要があります。

また、スワップポイントの水準は、同じ通貨ペアでもFX口座によって異なります。たとえば、高金利通貨ペアで人気の「メキシコペソ/円」の場合、スワップポイントの水準がよいFX口座とそうでないFX口座を比較すると、受け取る金額には約3倍の差があります(2026年1月の平均実績より)。

FXでスワップポイントによる金利収益を重視する人は、取引したい通貨ペアのスワップポイントに注目して、受け取る金額ができるだけ有利なFX口座でポジションを保有するのがおすすめです。

【※関連記事はこちら!】

⇒FXの「スワップポイント」を比較!【最新】 スワップポイントが高い、おすすめのFX口座を紹介! 約40口座を対象に、高金利通貨を含む9通貨ペアを調査

FXの「証拠金」「レバレッジ」とは?

FXの「証拠金」とは、FX口座に預け入れた資金のことを指します。証拠金にはいくつかの種類がありますが、初心者がまず押さえておきたいのは「証拠金残高」と「取引証拠金」です。

「証拠金残高」は、FX口座にある資産の総額のこと。取引で生じた利益や損失、スワップポイントの受け渡しなどで増えたり減ったりするもので、「資産が増えた(儲かった)」「資産が減った(損した)」に直結する部分です。「預かり資産残高」などと呼ぶこともあります。

もうひとつの「取引証拠金」は、FX取引でポジションを持つために必要な資金のこと。つまり、取引に使う資金で、「必要証拠金」などと呼ばれることもあります。では、この「取引証拠金」の金額は、どのように決まるのでしょうか。

FXの「取引証拠金」の金額は、実際の外国為替取引に必要な金額の4%(25分の1)以上にすることが、法律で定められています(個人口座の場合)。つまり、実際の取引規模が10万円の場合、FXでは同じ規模の取引を10万円の4%にあたる4000円で取引ができるということになります。

これにより、FXでは実際の外国為替や銀行の外貨預金よりも、最大で25倍も資金効率のよい取引が可能になります。

【※「証拠金」についてさらに詳しく知りたい方はこちら!】

⇒FXの「証拠金」とは?:FX初心者のための基礎知識入門

このような仕組みの取引は、小さな力で大きなものを動かすことができる「テコの原理」を表す英語表記の「レバレッジ」になぞらえて、「レバレッジ取引」と言われることもあります。

レバレッジが何倍(取引証拠金が実際の取引規模の何%)かは、各FX会社が通貨ペアごとに独自で設定しているため、基本的に「取引証拠金」の金額はFX投資家が自分で設定、変更できません。

ただし、ごく一部ではありますが、レバレッジの倍率を5倍や10倍のように、あらかじめいくつかの選択肢の中から設定できるFX口座もあります。リスク管理が苦手な人、取引証拠金の金額が多少高くなってもより安心して取引したいと考える人は、資金効率はやや劣るものの、25倍よりも低いレバレッジを選択できるFX口座で取引するのもよいでしょう。

【※「レバレッジ」についてさらに詳しく知りたい方はこちら!】

⇒FXの「レバレッジ」とは?:FX初心者のための基礎知識入門

FXで「利益を上げる方法」は?

FXではどのような取引をすれば、利益を上げる(資産を増やす)ことができるのでしょうか。

主な方法には、「為替損益で稼ぐ」と、「スワップポイントで稼ぐ」の2つがあります。

・為替損益で稼ぐ(為替レートの値動きを予測する)

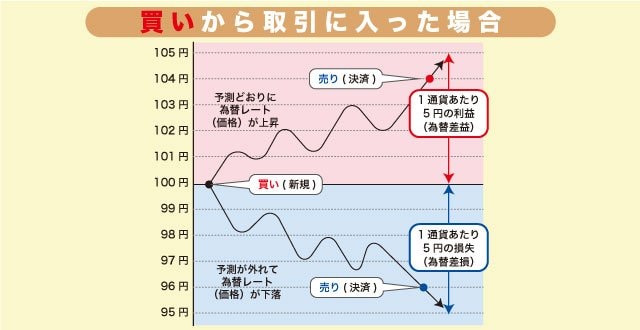

FXは、常に変動している為替レートがこの先どうなるかを予測して、予測が当たれば利益、外れた場合は損失になる取引が基本です。利益となる取引の確率を上げ、利益の合計が損失の合計を上回ることで資産を増やすことができます。

具体的には、米ドル/円の為替レートが1米ドル=100円のときに、将来的な為替レートが100円よりも上昇しそう(高くなりそう)だと予測したら、米ドル/円を買って買いポジションを作ります。その後、予測どおりに上昇して105円になったときに買いポジションを売り決済して取引を完結させると、買った値段の100円と売った値段の105円の差額となる5円が利益(為替差益)になります。1000通貨で取引していたら5000円の利益です。

反対に、予測が外れて為替レートが下落してしまい、100円で作った米ドル/円の買いポジションを95円のときに売り決済して取引を完結させると、差額の5円が損失(為替差損)になります。1000通貨で取引していたら5000円の損失です。

このように買いから取引を始めた場合は、買った値段よりも高い値段で売ると利益、買った値段よりも安い値段で売ると損失が発生します。買いから始める取引は、株式などの他の一般的な金融商品と同じなので、イメージしやすいでしょう。

また、FXでは将来の為替レートが今の為替レートよりも下落しそう(低くなりそう)だと予測した場合は、売りから取引を始め、タイミングを見計らって買い戻して取引を完結させる方法でも利益を狙うことが可能です。

具体的には、米ドル/円の為替レートが1米ドル=100円のときに、将来的な為替レートが100円よりも下落しそうだと予測したら、米ドル/円を売って売りポジションを作ります。その後、予測どおりに下落して95円になったときに売りポジションを買い戻して取引を完結させると、売った値段の100円と買い戻した値段の95円の差額となる5円が利益(為替差益)になります。1000通貨で取引していたら5000円の利益です。

反対に、予測が外れて為替レートが上昇してしまい、100円で作った米ドル/円の売りポジションを105円のときに買い戻して取引を完結させることになると、差額の5円が損失(為替差損)になります。1000通貨で取引していたら5000円の損失です。

このように売りから取引を始めた場合は、売った値段よりも安い値段で買い戻すと利益、売った値段よりも高い値段で買い戻すと損失が発生します。これは、FXが買った値段と売った値段の差額を利益や損失としてやり取りするだけの、差金決済を用いた取引だからこそ可能な取引です。

つまり、FXでは「安い通貨を買って上がったら売る」と、「高い通貨を売って下がったら買い戻す」という2つの方法で利益を上げることができます。米ドル/円やクロス円と呼ばれる日本円が絡んだ通貨ペアの場合、「円高」と「円安」の両方の局面で利益を狙うことができるのです。

【※「FXで利益を上げる方法」をさらに詳しく知りたい方はこちら!】

⇒FXで利益を上げる方法:FX初心者のための基礎知識入門

ちなみに、「円高」は同じ金額の日本円で交換できる外貨の数量が相対的に多く、日本円の価値が高くなった状態。「円安」は同じ金額の日本円で交換できる外貨の数量が相対的に少なく、日本円の価値が低くなった状態です。米ドル/円やクロス円では、為替レートが下落すれば「円高」、為替レートが上昇すれば「円安」です。

また、「ユーロ/米ドル」なら「米ドルの価値がユーロより低くなれば米ドル安」「米ドルの価値がユーロより高くなれば米ドル高」など、どのような通貨の組み合わせでも同じように考えます。

【※「円高」「円安」をさらに詳しく知りたい方はこちら!】

⇒「円高」「円安」とは?:FX初心者のための基礎知識入門

・ スワップポイントで稼ぐ(金利収益で利益を狙う)

FXでは「スワップ運用」「スワップトレード」などと呼ばれることもある、「スワップポイント(スワップ金利)」で資産の拡大を狙う手法も人気です。

昨今、日本と他の主要国との金利差は拡大しているため、一般的なFX口座で米ドル/円や主要なクロス円の買いポジションを保有していれば、スワップポイントを日々受け取ることができます。ポジションを長めの期間で保有すれば、スワップポイントの継続的な受け取りによって収益を増やしていくことにも期待ができます。

【※関連記事はこちら!】

⇒FXのスワップポイント(スワップ金利)とは?

スワップポイントはポジションを決済して取引が完結したときに、ポジションを保有していた期間中のスワップポイントをまとめて受け払いするのが一般的ですが、近年ではポジションを決済せずに持ち続けたまま、これまでに付与されてきたスワップポイントのみを利益や損失として確定させて口座へ反映してくれる、「スワップポイントの振り替え」サービスを提供しているFX口座も増えてきています。

この振り替えサービスを利用して、スワップポイントとして受け取った収益で新しくポジションを作り、保有するポジションの量を少しずつ増やしていけば、スワップポイントによる複利効果でより効率的な資産運用をおこなうことも可能になるでしょう。

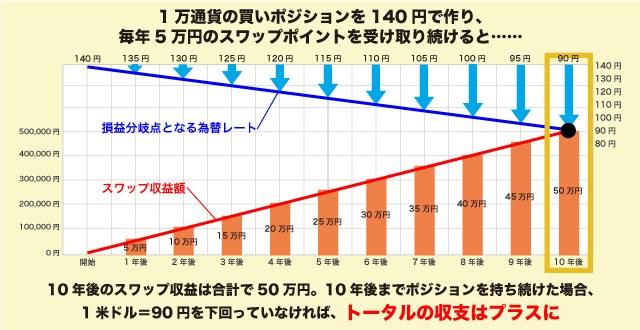

また、「スワップ運用」には為替レートの変動による保有ポジションの評価損を軽減させる効果も期待できます。

たとえば、1万通貨のポジションで1年間に5万円のスワップポイントを受け取ると仮定した場合、この5万円はポジションを作ったレートから5円の変動があったところで発生する損益と同じなので、1年後に為替レートがポジションを作ったレートから損失の発生する方向へ5円以上動いていなければ、ポジションは含み益を維持している計算になります。

同じ条件下でずっとポジションを持ち続けていた場合、計算上は2年後に10円、3年後に15円、5年後に20円……、10年後に50円以上、ポジションを作ったレートから反対の方向に相場が動かなければ、ポジションは含み益の状態ということになります。

もちろん、為替レートが保有しているポジションに対してプラスの方向に動けば、スワップ収益とFX取引による利益(為替差益)の両方を得ることができます。

純粋な金利収益の面からだけでなく、保有ポジションの評価損を軽減させることができるという観点からも、スワップポイントの水準がなるべく高いFX口座を選んで取引するのがおすすめです。

【※関連記事はこちら!】

⇒FXの「スワップポイント」を比較!【最新】 スワップポイントが高い、おすすめのFX口座を紹介! 約40口座を対象に、高金利通貨を含む9通貨ペアを調査

ただし、スワップポイントがポジションの評価損を軽減させる効果は、あくまで長期的な目線に立った理論上の計算に基づくもので、日々の為替レートの変動でスワップポイント分の収益を上回る評価損が発生する可能性や、金利動向の変化によって想定しているほどのスワップ収益が得られない可能性なども考えられます。スワップポイントの高い収益性のみに注目して、やみくもにポジションを持ち続けることにはリスクが伴うことも押さえておく必要があります。

FXの取引で使う「注文」の種類は?

FXにはさまざまな「注文方法」がありますが、「成行注文」「指値注文」「逆指値注文」の3つの注文方法が、FXの基本の注文方法です。3つの注文方法がどのようなものなのかを理解すれば、これらを応用した他の注文方法も使いこなすことができるようになります。さまざまな注文方法を状況に応じて使い分ければ、効率のよい取引が可能となり、為替レートが予測した方向と反対に動いたとき、一定の資産を守ることができるようにもなります。

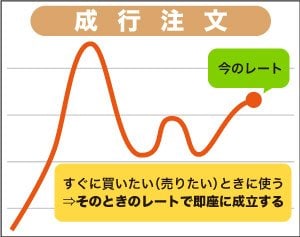

・成行注文(なりゆきちゅうもん)

「成行注文」は、今すぐ買いたい・今すぐ売りたいときに、値段(為替レート)を指定しないで出す注文方法です。「マーケット注文」「ストリーミング注文」などと呼ばれることもあります。

成行注文は、発注(注文を出すこと)すれば即座に約定(取引が成立すること)するので、相場の流れにすぐに乗りたい、持っているポジションをすぐに決済したいなどと思ったときに有効な注文方法です。ただし、為替レートが大きく動いているときなどは、発注したときに取引画面に表示されていたレートと、実際に約定したレートに大きな差が生じる可能性もあります。

この、発注したときに取引画面に表示されていたレートと約定したレートに差が出る現象、またはその差自体は「スリッページ」といい、FX口座によってはあらかじめ許容できるスリッページの幅を設定しておくと、設定幅以上のスリッページが発生する場合は注文自体を成立させない機能もあります。

【※「成行注文」についてさらに詳しく知りたい方はこちら!】

⇒FXの「成行注文」とは?:FX初心者のための基礎知識入門

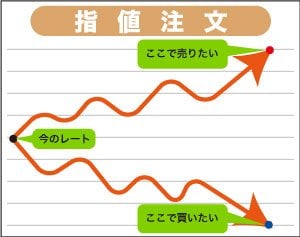

・指値注文(さしねちゅうもん)

「指値注文」は、約定させたい値段(為替レート)を指定して出す注文方法です。値段を限定(limit)することから「リミット注文」とも呼ばれます。

「●●円以下で買いたい」、「▲▲円以上で売りたい」というときに、買いの指値注文なら今のレートよりも安いレート、売りの指値注文なら今のレートよりも高いレートを指定します。

指値注文は指定したレートよりも不利なレートで約定することはなく、原則として指定したレートで約定します。ただし、指定したレートに到達した際、その時点の実勢レートが指値注文で指定したレートよりも有利なら、実勢レートで約定させてくれるFX会社も一部にはあります。

【※「指値注文」についてさらに詳しく知りたい方はこちら!】

⇒FXの「指値注文」とは?:FX初心者のための基礎知識入門

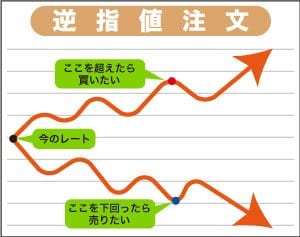

・逆指値注文(ぎゃくさしねちゅうもん)

「逆指値注文」は、「●●円以上で買いたい」、「▲▲円以下で売りたい」というときに、買いの逆指値注文なら今のレートよりも高いレート、売りの逆指値注文なら今のレートよりも安いレートを指定して出す注文方法です。「ストップロス注文」や「ストップ注文」とも呼ばれます。

値段(為替レート)を指定して出すという点では指値注文と同じですが、逆指値注文には今のレートよりも不利なレートを指定するという特徴があります。これは、許容できる損失の範囲内に出しておくことで、為替レートが予測と反対の方向に動いても損失の拡大を回避できるなど、大きなメリットがある注文方法です。初心者はポジションを持ったら、必ず逆指値注文を出すことをおすすめします。

逆指値注文は指定したレートに達すると、成行注文として執行されます。そのときの実勢レートで約定するため、必ずしも指定したレートで約定するとは限りません。

【※「逆指値注文」についてさらに詳しく知りたい方はこちら!】

⇒FXの「逆指値注文」とは?:FX初心者のための基礎知識入門

・複数の注文を組み合わせた注文方法

また、FXでは3つの基本の注文方法を組み合わせた「複合注文」を使うこともできます。ほとんどのFX口座で使える「複合注文」には、「OCO注文」「IFD注文」「IFO注文」があります。

「OCO注文」は、同時に2つの注文を出し、片方の注文が成立したらもう片方の注文は自動的にキャンセルされる注文方法で、指値注文と逆指値注文を組み合わせて出すことができます。

「IFD注文」は、新規の注文と同時に、決済の指値注文もしくは逆指値注文のどちらか一方を出すことができ、新規の注文が成立したら決済の注文が有効になる注文方法です。

「IFO注文」はIFD注文とOCO注文の組み合わせで、新規の注文が成立したら、そのポジションに対する利益確定の指値注文と損失を限定する逆指値注文の両方が自動的に有効になる注文方法です。

【※関連記事はこちら!】

⇒OCO注文・IFD注文・IFO注文の仕組みや具体的な使い方を詳しく紹介!

そのほかにも、指定した時間に自動で注文を出してくれるものなど、さまざまな注文方法が使えるFX口座もあります。

特に、指値注文と逆指値注文が絡んだ注文は、指定したレートに達すると自動的に取引が成立するので、常に相場を見て為替レートをチェックしていなくても、おおむね希望するレートで取引できます。FXではあらかじめ設定した条件に沿って指値注文や逆指値注文を自動で繰り返し出すことで、自動売買(システムトレード)ができる口座も人気です。

【※関連記事はこちら!】

⇒FXの自動売買(システムトレード)ができる「おすすめFX口座」を比較して、「トラリピ」から「MT4」まで、FXシストレ口座を種類別に詳しく解説!

FXの「取引スタイル」別のおすすめ口座を紹介!

FXの「取引スタイル(取引手法)」は、ポジションを作ってから決済する(取引が完結)までに要する時間によって分類されます。

・FXの代表的な4つのトレードスタイル

FXの「取引スタイル」として代表的なのは、「スキャルピング」「デイトレード」「スイングトレード」「ポジショントレード」の4つです。

| ■取引スタイルごとの目安となる取引期間 | ||

|---|---|---|

| スキャルピング | 数秒~数分程度 | ⇒詳細はこちら |

| デイトレード |

数分~数時間程度 (翌営業日へポジションを持ち越さない) |

⇒詳細はこちら |

| スイングトレード | 数日~数週間程度 | ⇒詳細はこちら |

| ポジショントレード | 数週間~数カ月以上 | ⇒詳細はこちら |

各取引スタイルは、取引のタイミングや見るチャートの時間軸、1回の取引で狙う変動幅、理想的なポジションの量などがそれぞれ異なるほか、各スタイルならではの特徴やメリットだけでなく、取引するうえで気をつけた方がよいことなどもあります。

| ■取引スタイル別のメリット・デメリット | ||

|---|---|---|

| 取引スタイル | メリット・デメリット | 詳細ページへ |

| スキャルピング |

【メリット】 ・為替レートの変化に対応しやすく、他の取引スタイルと比較して取引機会が多いため、資金効率に優れている 【デメリット】 ・即座の判断力で高い勝率を維持しなければならず、取引に向いている通貨ペアが限られている |

⇒詳細はこちら |

| デイトレード |

【メリット】 ・為替レートの変化に対応しやすく、他の取引スタイルと比較して取引機会が多いため、資金効率に優れている 【デメリット】 ・一定の幅の中で値動きを繰り返すレンジ相場に弱く、ポジションを翌日以降に持ち越さないのでスワップポイントを受け取ることができない |

⇒詳細はこちら |

| スイングトレード |

【メリット】 ・それほど勝率が高くなくてもトータルの収支をプラスにできる可能性が高く、スワップポイントの恩恵も受けられる 【デメリット】 ・為替レートの急激な変化に対応しにくく、取引チャンスはそれほど多くないので資金効率はあまりよくない |

⇒詳細はこちら |

| ポジショントレード |

【メリット】 ・目先の動きにとらわれないので、ゆったりした気持ちで取引できてスワップ収益も見込める 【デメリット】 ・資金効率が悪く、大きな利益を狙える可能性がある分、損失も大きくなりやすい |

⇒詳細はこちら |

このような各取引スタイルのメリットとデメリットを踏まえたうえで、「スキャルピング」や「デイトレード」ならスプレッドが狭くて取引ツールの使いやすいFX口座、「スイングトレード」や「ポジショントレード」ならよりよい金利収益が狙えるスワップポイントの水準が高いFX口座といったように、各スタイルで向いているFX口座を選んで取引すると、有利な環境で取引できます。

【※関連記事はこちら!】

⇒「デイトレード」派におすすめのFX口座はここだ!:FX会社おすすめ比較

⇒「スワップ運用」派におすすめのFX口座はここだ!:FX会社おすすめ比較

または、スプレッドの狭さ、取引ツールの使いやすさ、スワップポイントの高さで、全体的に業界上位水準のFX口座を選ぶのもおすすめです。

中には特定のトレードスタイルに最適な口座として、公式サイトなどで特徴やメリットを積極的に発信しているFX口座もあるので、例としていくつか紹介しましょう。

まず、JFXの「MATRIX TRADER」では、FX口座によっては禁止されていることもあるスキャルピングを、公式サイト上で堂々と容認しています。「MATRIX TRADER」はスプレッドの狭さと約定力の高さにも定評があるので、取引コストを抑えながら、狙ったレートで取引しやすいという特徴もあります。

【※関連記事はこちら!】

⇒FXのスキャルピングとは? スキャルOK!のFX会社、JFXの社長で元為替ディーラーの小林芳彦氏に、スキャルピングの取引手法としての魅力や上達のコツを徹底取材!

| ◆ JFX「MATRIX TRADER」 ⇛詳細データはこちら | ||||

| JFX「MATRIX TRADER」の主なスペック | ||||

| 最低取引単位 | 通貨ペア数 | デモ取引 | キャンペーン | 取引手数料 |

| 1000通貨 | 41ペア | あり | あり | 無料 |

| スプレッド | サポート状況 | |||

| 米ドル/円 0.2銭原則固定(9-27時) ユーロ/米ドル 0.3pips原則固定 |

コールセンター(平日8~20時) 問い合わせフォーム |

|||

| 口座開設と取引で、最大100万5000円キャッシュバック+オリジナルレポート | ||||

| ●当サイト限定 合計1万通貨以上の新規取引で5000円キャッシュバックに加え、「小林芳彦オリジナルレポート」プレゼント ●対象通貨ペアの取引量に応じて最大100万円キャッシュバック |

||||

|

||||

| ※スプレッドはすべて例外あり。この表は2026年2月2日時点のデータをもとに作成しているため、最新の情報とは異なっている場合があります。最新の情報はザイFX!の「FX会社おすすめ比較」や、JFXの公式サイトなどで確認してください | ||||

また、トレイダーズ証券の「みんなのFX」と「LIGHT FX」は主要通貨ペアのスワップポイントが全体的に業界上位水準で、スイングトレードやポジショントレードで効率のよいスワップ運用が可能なFX口座として人気があります。

「みんなのFX」と「LIGHT FX」は、世界中のトレーダーが愛用している高機能チャートツールの「TradingView」を無料で使えるほか、スプレッドも狭く総合的に満足度の高いFX口座なので、あらゆるトレードスタイルの投資家におすすめできます。

【※関連記事はこちら!】

⇒「TradingView(トレーディングビュー)」の有料機能を無料で使う裏ワザがあった! 大人気のチャート分析ツールを賢く使おう

| ◆ トレイダーズ証券「みんなのFX」 ⇛詳細データはこちら | ||||

| トレイダーズ証券「みんなのFX」の主なスペック | ||||

| 最低取引単位 | 通貨ペア数 | デモ取引 | キャンペーン | 取引手数料 |

| 1000通貨 | 38ペア | あり | あり | 無料 |

| スプレッド | サポート状況 | |||

| 米ドル/円 0.2銭原則固定(8-29時) ユーロ/米ドル 0.3pips原則固定(8-29時) |

コールセンター(平日8~18時) 問い合わせフォーム |

|||

| 口座開設と取引で、最大102万3000円キャッシュバック | ||||

| ●当サイト限定 5万通貨以上の新規取引で5000円に加え、シストレ口座での5万通貨以上の新規取引で5000円、最大で合計1万円をキャッシュバック ●取引量に応じて合計で最大100万円キャッシュバック ●他社からの乗り換えと条件達成で1万3000円キャッシュバック |

||||

|

||||

| ◆ トレイダーズ証券「LIGHT FX」 ⇛詳細データはこちら | ||||

| トレイダーズ証券「LIGHT FX」の主なスペック | ||||

| 最低取引単位 | 通貨ペア数 | デモ取引 | キャンペーン | 取引手数料 |

| 1000通貨 | 38ペア | あり | あり | 無料 |

| スプレッド | サポート状況 | |||

| 米ドル/円 0.2銭原則固定(8-29時) ユーロ/米ドル 0.3pips原則固定(8-29時) |

コールセンター(平日8~18時) 問い合わせフォーム |

|||

| 口座開設と取引で、最大101万6000円キャッシュバック | ||||

| ●当サイト限定 5万通貨以上の新規取引で3000円キャッシュバック ●取引量に応じて合計で最大100万円キャッシュバック ●他社からの乗り換えと条件達成で1万3000円キャッシュバック |

||||

|

||||

| ※スプレッドはすべて例外あり。この表は2026年2月2日時点のデータをもとに作成しているため、最新の情報とは異なっている場合があります。最新の情報はザイFX!の「FX会社おすすめ比較」や、トレイダーズ証券の公式サイトなどで確認してください | ||||

・初心者におすすめの取引スタイルは?

相場に向き合えるタイミングや時間帯、取引に使用できる資産の額、許容できるリスクなどは、投資家によってそれぞれ異なるので、どの取引スタイルが初心者に向いているかは一概にはいえません。また、最初から取引スタイルを決め打ちしてしまい、そのスタイルに固執しすぎることがないようにすることも重要です。

初心者が取引でもっとも意識するべきことは、1回で取引するポジションの量を増やしすぎない、使用している証拠金の割合が口座全体の資産に対して大きくなりすぎないようにするなどの、資金管理の面になるでしょう。

そういう意味では、数はそれほど多くありませんが、一般的な1000通貨よりも取引単位が小さく、より少ない資金から取引できる「超・少額取引」が可能なFX口座を選んで取引するのもおすすめです。

【※関連記事はこちら!】

⇒「超・少額取引」派におすすめのFX口座はここだ!:FX会社おすすめ比較

| ■1000通貨より小さい単位で取引できるおすすめのFX口座はココ! | |

|---|---|

| ◆ SBI FXトレード ⇒詳細ページ | |

| 【最低取引単位】1通貨 【取扱通貨ペア数】34ペア | |

|

|

| ◆ 松井証券 ⇒詳細ページ | |

| 【最低取引単位】1通貨 【取扱通貨ペア数】32ペア | |

|

|

また、FXでは架空の資金を使って、本番さながらの環境でFX取引を疑似体験できる「デモトレード(デモ口座)」を提供しているFX会社がたくさんあります。

たとえ超少額でも、いきなり自分の資産を使って取引することに不安がある人は、まずはデモトレードを活用して、FXの取引の仕組みや注文の出し方、チャートの見方など、FXに関する基本的な事柄を学びながら、デモトレードを通じて自分なりの取引スタイルを確立していくのもおすすめです。

【※関連記事はこちら!】

⇒FXのデモトレードができるおすすめのFX口座を比較! 初心者向け、土日も使えるなどの目的別デモ口座に加え、デモトレードの利用で確認したい3つのポイントも紹介!

初心者におすすめの通貨ペアは?

FXの取引で、初心者にもっともおすすめの通貨ペアは「米ドル/円」です。

「米ドル/円」は、日本人が日常的に使用している日本円と、基軸通貨として外国為替市場の中でも圧倒的な取引量を誇る米ドルの組み合わせで、値動きが比較的わかりやすく、米ドル/円の値動きや値動きに影響を与えるニュースが入手しやすいという特徴があります。

また、外国為替市場でもっとも取引されている「ユーロ/米ドル」も、「米ドル/円」と同じく値動きがわかりやすく、FX会社が提供する速報系のニュースなどでも多くの情報が提供されているのでおすすめです。

「米ドル/円」や「ユーロ/米ドル」には、数ある通貨ペアの中でも相対的にスプレッドの幅が狭いという特徴もあります。取引高も多く、主要なFX口座のほとんどが狭いスプレッドを提供することに注力していて、低コストの取引ができるというメリットもあります。

期間限定のスプレッド縮小キャンペーンなどを除くと、米ドル/円だと「0.2銭(原則固定)」、ユーロ/米ドルだと「0.4pips(原則固定)」が、主要なFX口座の多くで提供されている水準なので、このあたりがスプレッドの狭さを判断するうえでの1つの基準になるでしょう。仮に米ドル/円のスプレッドが「0.2銭」なら、一般的な1000通貨取引だと2円、1万通貨でも20円のコストで取引が可能です。

初心者の方は、まずは米ドル/円やユーロ/米ドルのスプレッドに注目して、コストを抑えた取引ができるFX会社を見つけるのがよいでしょう。

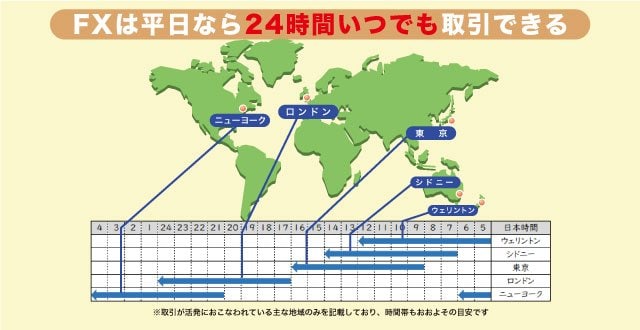

「FXの取引時間」は何時から何時まで?

FXは土曜日と日曜日を除き、平日はほぼ24時間、いつでも取引できます。具体的には月曜日の朝から土曜日の明け方までが取引時間となり、日本が祝日でも取引が可能です。

為替には株式のような物理的な取引所は存在せず、東京・ロンドン・NY(ニューヨーク)の三大市場を筆頭に、世界中のどこかで常に取引がおこなわれていて、FXもそれにあわせて24時間、取引できるからです。

株式の場合は、基本的に取引する銘柄が上場している取引所の定めた取引時間内しか取引できませんが、FXは24時間取引が可能なため、株式に比べて取引できる時間が圧倒的に長く、ライフスタイルなどにあわせて取引する時間帯を選ぶこともできます。

ただし、取引できる時間が長いということは、値動きをチェックできない時間帯も相対的に長くなります。値動きを確認できない間に為替レートが想定外の方向へ動くことも考えられるため、その間は許容できる損失の範囲内に決済の注文を必ず入れておく、持っているポジションの量を少なくしておくなどのリスク管理を心がけ、不測の事態に対応できるようにしておくことも大切です。

【※FXの取引時間をさらに詳しく知りたい方はこちら!】

⇒FXの取引時間は?:FX初心者のための基礎知識入門

また、FXの取引時間は、米国が夏時間(サマータイム)の期間なのか、標準時間(冬時間)の期間なのかにも影響を受けます。夏時間の期間中と標準時間の期間中では、日本時間で見た場合の取引開始時刻や取引終了時刻、営業日が切り替わるタイミングに加え、為替レートが大きく動く可能性のある重要な経済指標やイベントの発表時刻も変わるため、特に、夏時間と標準時間の切り替わりのタイミングでは注意しておきましょう。

【※関連記事はこちら!】

⇒FXの取引時間や指標発表の時刻は、夏時間と冬時間で変わるので注意! 主要なFX口座の取引時間も紹介!

FXに必要な資金はいくら?

FXの取引に必要な資金の額は、取引する通貨ペア、注文量(ポジション)などで変わってきますが、FXの最低取引単位として一般的な1000通貨の取引をおこなう場合なら、おおむね数千円程度の資金で取引可能です。

たとえば、米ドル/円の為替レートを2024年につけた高値に近い162円と仮定しても、1000通貨の取引に必要な証拠金の金額は最低6480円と、手軽な資金量で取引できる計算になります(レバレッジ25倍の場合)。

| ■主要な通貨ペアの1000通貨取引・1万通貨取引に必要な資金の目安 | |||

|---|---|---|---|

| 通貨ペア名 | 1000通貨取引 | 1万通貨取引 | 想定レート |

| 米ドル/円 | 6191円 | 6万1908円 | 154.77円 |

| ユーロ/米ドル | 7337円 | 7万3368円 | 1.1851ドル |

| ユーロ/円 | 7337円 | 7万3368円 | 183.42円 |

| 英ポンド/円 | 8470円 | 8万4700円 | 211.75円 |

| 豪ドル/円 | 7312円 | 4万3116円 | 107.79円 |

| ニュージーランドドル/円 | 3728円 | 3万7284円 | 93.21円 |

| メキシコペソ/円 | 354円 | 3540円 | 8.85円 |

| 南アフリカランド/円 | 383円 | 3828円 | 9.57円 |

| トルコリラ/円 | 142円 | 1420円 | 3.55円 |

| ※レバレッジ25倍のときの最低金額の目安を掲載。小数点以下を四捨五入。FX口座によって適用されるレバレッジや必要な証拠金の金額は異なる場合があります。想定レートは2025年12月最終営業日の終値に近い値を適用。為替レートの水準によって、取引に必要な証拠金の金額は変化します | |||

ただし、ロスカットのリスクなども考慮すると、少なくとも取引証拠金(取引に必要な資金)の1.5倍から2倍以上の資金をFX口座に預けておくことが理想なので、1000通貨の取引なら1万円程度の資金を想定しておけば、ある程度は余裕のある取引が可能でしょう。

【※関連記事はこちら!】

⇒FXの「ロスカット」とは?

また、FXで取引できる通貨ペアの中には、メキシコペソ/円、南アフリカランド/円、トルコリラ/円など、為替レートの水準が10円に満たない通貨ペアもあります(2026年2月時点)。余裕をもって為替レートを10円と仮定しても、レバレッジが25倍のFX口座なら1000通貨の取引で必要な証拠金の金額は最低400円なので、単純に資金的な面だけを考えれば非常に少ない資金で取引できます。

【※FXに必要な資金と証拠金についてさらに詳しく知りたい方はこちら!】

⇒FXの証拠金とは?:FX初心者のための基礎知識入門

そのほか、絶対的な数は多くないものの、SBI FXトレードや松井証券の「1通貨」のように、一般的な1000通貨よりも小さい単位で取引できるFX口座を利用するのもよいでしょう。取引単位が小さければその分、取引に必要な資金は少なくて済むので、より少額の取引を求めている人、リスクを可能な限り抑えたい人は、このような1通貨単位や100通貨単位で取引できるFX口座を選ぶこともおすすめです。

【※関連記事はこちら!】

⇒1000通貨より小さい単位で取引できるおすすめのFX口座はココ!

FXの取引はスマホからが主流。FXのスマホアプリが人気の理由は?

FXは、PC(パソコン)、スマートフォン(スマホ)、タブレットなど、インターネットにつながっている端末のほとんどすべてから取引できますが、近年は「スマホアプリ(スマートフォン専用アプリ)」で取引する人が圧倒的に多いようです。

「スマホアプリ」が人気の理由は、常に手元にあるスマホで為替レートや為替ニュースをすぐにチェックして、取引のチャンスがあれば最短ワンタップで注文を出せる、場所も選ばない利便性の高さにあるといえるでしょう。

各社のスマホアプリの操作性や機能は常に進化しています。為替レートやチャートを表示するウィジェットが使えたり、注目イベントの予定や結果をスマホの待ち受け画面に通知してくれたり、顔認証や指紋認証ですぐに取引口座へログインできたりと、便利な機能が搭載されたスマホアプリもたくさんあります。

【※関連記事はこちら!】

⇒【毎月更新!】FXアプリおすすめ主要27口座を比較! 初心者におすすめのFXアプリやカリスマトレーダーの羊飼い氏が特におすすめするFXアプリも詳しく紹介!

複数のテクニカル指標を使って相場をじっくり分析したり、たくさんのチャートを1つの画面に並べて値動きをチェックしたりすることに向いているPC用の取引ツールと併用すれば、取引の幅も広がります。いくつかのFX口座を比較して、スプレッドや最低取引単位、スワップポイントなどの項目で甲乙つけがたいときは、各口座のスマホアプリの機能を見比べるのもよいと思います。

スマホアプリはどのFX会社でも、iPhone(iOS)とAndroid端末のそれぞれで専用アプリを提供していて、口座を開設していなくても無料でダウンロードが可能です。口座が未開設の状態では利用できない機能がある場合も多いですが、為替レート画面、チャート画面、注文画面などは確認できるところがほとんどなので、実際に触ってみて使いやすそうだと感じたFX口座に開設を申し込む方法もおすすめです。

FXと株取引の違いは?

FXと株取引(株式投資)の大きな違いは、取引できる銘柄の数と取引できる時間でしょう。

| ■FXと株取引の銘柄数や取引時間などを比較 | ||

|---|---|---|

| FX | 株取引(現物) | |

| 取引できる銘柄の数 | 20~30銘柄 (多くても150銘柄程度) |

3771銘柄 |

| 取引時間 | ほぼ24時間 | 前場:9時~11時30分 後場:12時30分~15時 |

| 売りから取引に入れる | 可能 | 専用口座の開設が必要 |

| レバレッジ | 最大25倍 | 最大3.3倍 (専用口座の開設が必要) |

| ※株取引の銘柄数は、東京証券取引所による2022年4月4日時点のプライム・スタンダード・グロース市場を合わせた上場会社数 ※株取引の取引時間は東京証券取引所のもので、一部の証券会社ではPTS(私設取引システム)による夜間取引が可能 |

||

銘柄については、FXで取引できる銘柄(通貨ペア)はおおむね20~30種類ぐらいが一般的です。

【※関連記事はこちら!】

⇒主要なFX口座の「取り扱い通貨ペア数」を調査して、取引できる通貨ペアの数が多いFX口座をランキングで紹介

かたや、株式の場合は東証(東京証券取引所)のプライム市場に上場している銘柄(個別株)だけでも1800種類以上、スタンダード市場やグロース市場も合わせれば、東証だけで3700種類を超えています。近年では海外の証券取引所に上場している企業の個別株を取引できる証券会社もあるので、それらも含めると株式の投資対象は膨大な数に膨れ上がり、FXと株式では取引できる銘柄の数に圧倒的な差があります。

一方、取引時間については、FXは平日ならほぼ24時間取引が可能ですが、株式の場合は上場している証券取引所が定めた取引時間の中でしか取引できないのが原則です。FXは日本が祝日でも取引できますが、株式は祝日の場合は休場になるので、取引時間の長さでいえばFXに軍配が上がるでしょう。

また、株式の場合はレバレッジをかけた取引や、株価が下落しそうだと思ったときに売りから取引に入って利益を狙う取引には専用の口座が必要になりますが、FXでは1つの口座で買いからも売りからも取引に入ることができ、レバレッジをかけた資金効率のよい取引が可能です。

もっとも、株取引には株主優待制度などの、株取引でしか味わえないメリットや醍醐味があるのも事実です。FXと株取引のどちらも資産運用の手段として有効に活用できるようになれば、収益機会も増えるでしょう。

FXの取引で利益が出たら税金はどうなる?

FXでは1月1日から12月31日までの1年間の取引の損益を合計して一定の利益が出た場合、翌年2月からの申告期間中に確定申告をおこなって、税金を納める義務が発生します。税率は利益の大きさにかかわらず、一律20.315%と定められています。複数のFX口座で取引している方は、すべての口座の損益を合算する必要があります。

FXの利益は税法上、「先物取引に係る雑所得等」というカテゴリーに分類され、CFD、日経225先物、商品先物などといった同じカテゴリーの金融商品と、利益と損失を相殺できます。これを「損益通算」と呼びます。

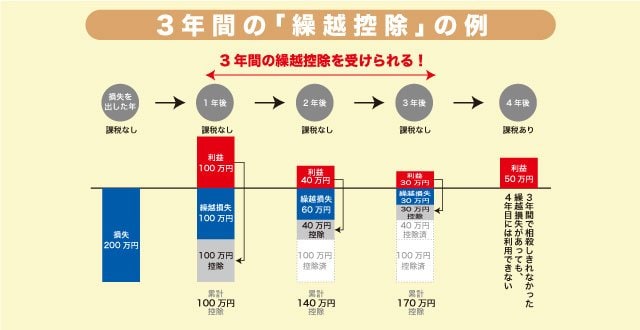

また、FXには「繰越控除」の制度があります。これは、損失したことを確定申告しておくことで、その損失分の金額を翌年以降の3年間にわたって利益から差し引くことができる制度です。損失の申告は義務ではありませんが、翌年以降に利益が出た場合は節税効果が期待できます。

FXには株式の特定口座のように、証券会社が納税を代行してくれるような仕組みは存在しません。納税の義務があるのに納税を怠ると、場合によってはペナルティを課せられる可能性もあるので、一定の利益が出た場合は忘れずに確定申告をおこなうようにしましょう。

【※関連記事はこちら!】

⇒FXの利益にかかる税金の基本情報、確定申告のやり方、確定申告に必要なもの、誰でもできる節税対策などをわかりやすく解説!

覚えておきたいFXの「リスクと対処方法」

FXは金融商品である以上、株式、外貨預金、投資信託などと同じように利益や元本が保証された取引ではありません。

FXが投資対象にしている外国為替は非常に規模が大きく、高い流動性と透明性が確保されたマーケットではありますが、世界的な金融ショックや突発的なニュースなどによって、為替レートが急激に変動するリスクもあります。無理のない量のポジションを持つことを心がけ、許容できる損失の範囲内に決済の注文を必ず出しておくなど、常にリスク管理に気を配ることが必要です。

また、レバレッジによって使用する資金の額よりも大きな規模の取引ができるFXでは、未決済ポジションの含み損(想定される損失)が拡大し続けているときに何も手を打たなければ、最終的に預けてある資産以上の損失が発生する可能性も理論上ゼロではありません。ただし、FXには「ロスカット」と呼ばれる、投資家の資産を守る仕組みがあります。また、一部のFX会社には「追証」と呼ばれる資産保全策があり、FX会社には万が一の破綻に備えて「信託保全」も義務づけられています。

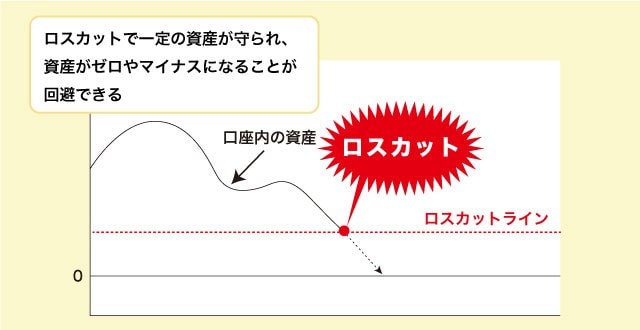

・ロスカット

「ロスカット」は、預けてある資産以上の損失が発生する前に、FX会社が強制的にポジションを決済して損失を限定する仕組みです。

「ロスカットライン(ロスカットレベル)」などと呼ばれる、口座の資産に対してどの程度の割合で損失が発生するかの水準はFX口座によって異なりますが、「ロスカット」自体はFX会社に導入が義務づけられている制度のため、FXでは投資家が口座に預けてある資産以上の損失は、原則として出ないようになっています。

ただし、為替レートが急激に動いたときなどは、ロスカットされるべき本来の水準とは異なる為替レートで決済され、預けた資産以上の損失が発生してしまう可能性も絶対にないとは言い切れません。

ロスカットをできるだけ回避するためには、ロスカットが発動する水準よりも手前の許容できる損失の範囲内に、あらかじめ損失を限定するためのストップロスの注文(逆指値注文)を出しておくなどの対策が必要です。

【※「ロスカット」についてさらに詳しく知りたい方はこちら!】

⇒FXの「ロスカット」とは?:FX初心者のための基礎知識入門

・追証(追加証拠金制度)

「追証」とは、ポジションの含み損が広がって口座内の資産が規定の金額を下回ったときに、追加で差し入れなければならない証拠金、あるいは制度そのものを指します。

各社が定める証拠金の判定時刻に追証が発生した場合、おおむね翌営業日の指定の期日(追証解消期限)までに一部ポジションを決済するか、追加で証拠金を入金して追証が解消されなければ、保有しているポジションがFX会社によって決済されます。また、追証を解消するための措置を講じる前にロスカットラインに達すれば、その場合はロスカットにより強制決済されます。

「追証」はロスカットを可能な限り回避するための副次的な仕組みで、FX会社が必ず導入しなければならない制度ではありません。そのため、「追証」があるFX口座と、ないFX口座があります。また、「追証」があるFX口座でも、証拠金の判定時刻や追証解消期限のタイミングはFX口座によって異なるため、「追証」があるFX口座で取引する際は、あらかじめルールを確認しておくことをおすすめします。

【※関連記事はこちら!】

⇒FXの 「ロスカット」と「証拠金判定」による、強制的なポジション決済のしくみとは? 主要FX口座のロスカット水準、追証制度の有無や証拠金判定時刻も一覧で紹介!

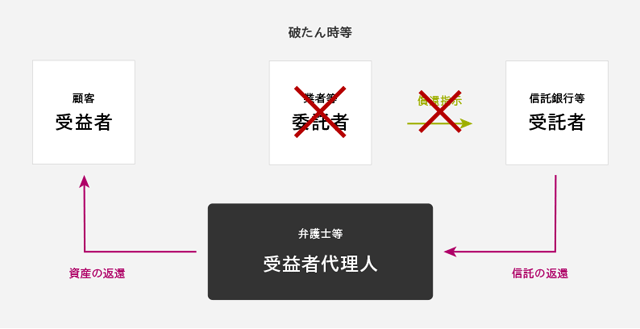

・信託保全

FXの「信託保全」とは、FX会社が破綻するなどのリスクに対応したもので、FX会社が投資家(顧客)の資産を自社の財産と完全に切り離して、信託銀行や信託業務の兼営認可を受けた銀行などへ分別保管する制度です。

FX会社には信託保全をおこなうことが義務づけられているため、日本国内で法律にもとづいた登録を受けて営業しているFX会社で取引していれば、万が一FX会社が破綻したとしても、投資家が預けたお金は原則として全額保護されます。

(出所:一般社団法人 金融先物取引業協会)

同じく為替を投資対象とする銀行の外貨預金には、「信託保全」のような制度はありません。また、外貨預金はペイオフ(預金保護制度)の対象外なので、投資家の資産保全の仕組みという面では、FXは外貨預金よりも安全と言えます。

信託保全は、取引によって発生した為替差損益、未決済ポジションの評価損益、スワップポイントの受け渡しによるスワップ収益なども対象になります。つまり、投資家のFX口座内にあるすべての資産が保護されています。

また、FX会社から信託を受けた信託銀行などにも、信託を受けた資産を分別保管することが法令で義務づけられているため、仮に信託銀行などが破綻しても、FX投資家の資産は全額保護されます。

【※関連記事はこちら!】

⇒FXの「信託保全」とは? 信託保全で投資家が預けた資産は、原則として100%保護される! しくみや安全性、保護される資産の範囲に加え、外貨預金との違いなども解説!

FXではこうした一連の制度や仕組みによって投資家の資産保全が図られていますが、FXを取引するときは、まずは投資家自身がリスクを適切に管理することが大切です。

FXについてもっと詳しく学びたい人は、以下の【目次】より個別のテーマについてさらに詳しく解説している各記事をご覧ください。

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)